・「かせぐ」のポイント

・「ためる」のポイント

・「つかう」のポイント

ごきげんよう、ペーパー先生です。

ぼくはIT企業勤務のアラフォー会社員です。

SNSではお金を

「かせぐ(稼ぐ)」「ためる(貯める)」「つかう(使う)」

という3つの軸で、情報発信をしています。

金融資産3,000万円は2020年12月末に初めて達成をしました。

その後、2021年5月に1度だけ50万円ほど割り込みましたが

以降は3,000万円以上をキープしています。

そういう意味では一過性ではなく、あくまで通過点。

このように捉えていただけるのではないでしょうか。

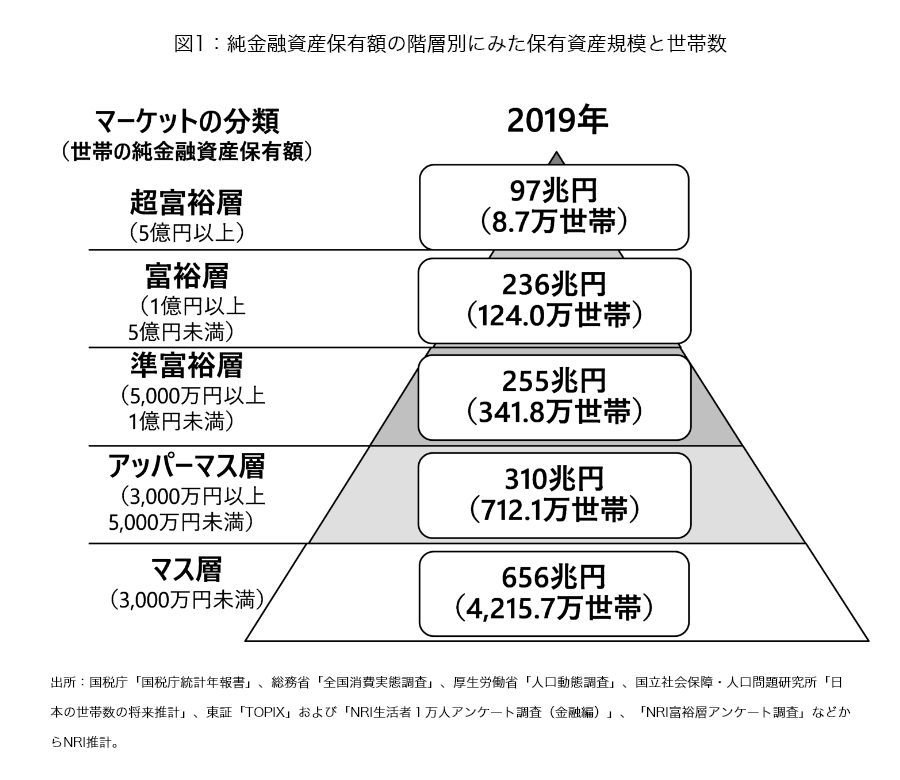

野村総研による純金融資産額の世帯割合を示したいわゆる富裕層ピラミッドでは、

3,000万円以上5,000万円未満がアッパーマス層とされており、

2019年調査では国内で712.1万世帯とされています。

【出典】野村総合研究所、日本の富裕層は133万世帯、純金融資産総額は333兆円と推計(野村総合研究所)

2020/12/21

全体ではわずか13.18%。

マス層から一段上がるだけでガクッと割合が減ることからも、

3,000万円というのは資産形成における1つの到達点とも言えます。

なお、ここで示されている純金融資産というのは金融資産から負債を除いた額ですが、

以降は金融資産で話を進めていきます。

今日は「金融資産3,000万円の作り方」について

「かせぐ」「ためる」「つかう」それぞれの項目別に

ぼく自身の経験を、金額も含めて余すところなく公開します。

100%誰にでも当てはまるわけではありませんが、

考え方や道筋は再現性があります。

どのぐらい時間がかかるのか。

差が出る部分は恐らくここだけかと思います。

つまりは、どなたでもこれを見ていただければ

金融資産3,000万円に近づくことができる、そんな内容になっています。

では、さっそくいってみましょう!

かせぐ

「かせぐ」「ためる」「つかう」の3軸の中でも、

一番破壊力があるのはこの「かせぐ」です。

ここをどれだけ伸ばしていけるかで、金融資産3,000万円までに

かかる時間が大きく変わってくるからです。

ぼくは2000年に社会人デビューして以降、一貫してIT業界で仕事をしています。

現場業務から管理業務に徐々に軸足を移していきまして、

現在は開発部門長を担当しています。

現在の会社に勤務し始めた2005年以降の年収の推移は以下の通りです。

2005年:478万円

2006年:497万円

2007年:530万円

2008年:550万円

2009年:556万円

2010年:565万円

2011年:615万円

2012年:772万円

2013年:930万円

2014年:760万円

2015年:871万円

2016年:1,094万円

2017年:1,120万円

2018年:1,229万円

2019年:1,313万円

2020年:1,386万円

2021年:1,427万円

中盤で一時金額を下げていますが、全体的には増加ペースを維持しています。

国税庁の民間給与実態調査統計では、

2020年の平均年収は433万円となっています。

ぼくは正直、今やっている仕事の対価はぜんぜん満足していないのですが、

平均額を踏まえれば年収1,400万円はそれなりの数字でもあるとも思います。

ここに至ることができた要因をいくつか洗い出してみました。

「業界動向サーチ」によるとぼくが所属するIT業界の平均年収は624万円。190業界中87位ということで、そこそこ恵まれた環境であることが分かります。当たり前ですが、斜陽産業であれば年収を上げていくことは難しいですから、しっかり業界が儲かる、会社も好業績、社員も高待遇。こういうサイクルに飛び込む方が年収アップの近道です。もちろん、いまは業種として立ち上がる前だが、将来的には大きく成長が見込まれる。そういうところに早期から飛び込むと、大きな果実を得ることもできます。

海外だと転職で力をつけていく、という考え方が基準となっています。日本でも少しずつそうした生き方が浸透してきたようにも思いますが、それでもやっぱり日本企業は村社会であることに変わりありません。会社には守りたい文化があり、阿吽の呼吸で動いている物事も多い。そうした空気を読み取った上でないと、そもそも自身のパフォーマンスを最大限発揮することなんてできません。転職はそういう無駄なキャッチアップに時間を要すことになります。だったら慣れた環境で早々に成果を出す方が効率が良い、というのがぼくの考え方です。

個人のスキルで成果を上げていくのは限界があります。2人、3人とチームを組んでいく。外部のパートナーさんと一緒に進めていく。こうやって、1人では動かせない物事を、多人数で動かしていくことで、より大きな成果を達成することができるわけです。部門を預かるマネージャーというのはまさにその極みで、在籍しているスタッフの効果的なアサインを決め、組織を面で動かしていくことで、集合知、総合力で戦っていく極めて重要な役割を担います。ぼくはここで運良く成果を上げることができました。

ぼくは今の会社で、開発プロジェクトリーダーのほか、人事や広報などを経て今の開発部門長をやっています。1つの製品が生まれるまでには、開発者だけではなく、法務や財務、宣伝など多くの関節部門が関わります。自分であらゆる角度からの経験を積むと引き出しが増え、成果に結びつきやすくなります。「若いうちの苦労は買ってでもしろ」というのは本当にその通り。Googleの検索窓に保有スキルを複数入力していくと、当たり前ですがワード数が増えれば検索結果も少なくなります。まさにこれが需給を表しており、ユニーク人材の希少性の縮図というわけです。

会社員をしていれば、結局一緒に働く仲間がいて、自分を評価する上司もいる。こういう環境に恵まれなければ年収アップには繋がりません。ぼくは「このあたりのビジネスが盛り上がりそうだな」というアンテナはありましたので、以前にその取り組みが行える部署への異動を自ら申し出たことがありました。この異動がいまの自分のステップアップの大きな原動力となりました。上司にも周囲にも恵まれたということです。組織で結果を出すというのは1人だけでは限界があります。そういう意味では周囲に日々感謝です。

以上が稼ぐために行ったことです。

以前に「年収1,000万円を達成できた5つの理由」でも詳しく取り上げていますので、

ご興味があればぜひこちらもご覧ください。

今回ご紹介した稼ぎ方は、1つの勤務先で年収を上げる方法に過ぎません。

昨今、副業・兼業といったことも注目をされていますし、

複数のキャッシュフローを作ることで安定的に収入を得る仕組みこそ大事だったりします。

まさにぼく自身も、いまは労働収入と家賃収入のみですが、

これを今後は配当収入や副業収入など水平展開をしていくことを目指していきます。

ためる

「かせぐ」「ためる」「つかう」の3軸の中でも、

一番最初に手をつけるべきなのはこの「ためる」です。

なぜならば、1万円を新たに稼ぐよりも、

1万円を節約する方が、確実性も即効性も高いからです。

「お金を育てる力」というのは、色々な側面から推し量ることができます。

・収入

・支出

・運用利回り

しかし、どれか1つの項目だけでは真の姿は見えてきません。

「1,000万円の年収」だとしても、支出が1,000万円であれば貯蓄は増えません。

「年支出100万円」で生活していたとしても、年収が100万円であれば、同じように貯蓄が進みません。

「運用利回りが20%」であったとしても、それが毎年続くとは限りません。

1つの数字で、その人のお金を育てる力を読み取るのであれば、

「貯蓄率」がもっとも最適だと思います。

貯蓄額を可処分所得で割った比率です。

「貯蓄額÷手取り収入×100」

2019年、2020年の総務省「家計調査報告」によると勤労世帯の貯蓄率は平均値で、

👫二人以上世帯

38.7%(2020年)、32.1%(2019年)

🏃♂️単身世帯

41.6%(2020年)、35.4%(2019年)

このようになっています。

1年間で大きく貯蓄率が上昇しているのは

コロナ禍で外出が控えられたことや、10万円の特別定額給付金の影響が出ています。

ただ、この4割の貯蓄率というのはかなり高めに感じます。

名著『バビロンの大富豪』 では、金銭的成功を手に入れるために

倹約をして毎月10%を貯蓄に回すことが教えとして書かれていますから、

目指すべき貯蓄率は最低でも1割、理想は3割以上と言えるでしょう。

ではここからは、参考までにぼく自身の貯蓄率を振り返ってみたいと思います。

家計簿アプリ『マネーツリー』で記録のある、

2014年から昨年までは以下の通りです。

なお、費用計上するタイミングの違いから、

毎月の「収支・運用状況」での報告値と一部異なります。

■2014年

収入:+5,924,536円

支出:▲5,886,500円

—

差引:38,036円

貯蓄率:0.64%

■2015年

収入:+6,718,765円

支出:▲7,716,320円

—

差引:▲997,555円

貯蓄率:▲14.85%

■2016年

収入:+9,096,598円

支出:▲6,353,044円

—

差引:2,743,554円

貯蓄率:30.16%

■2017年

収入:+8,409,728円

支出:▲6,106,027円

—

差引:2,303,701円

貯蓄率:27.39%

■2018年

収入:+10,328,960円

支出:▲6,044,779円

—

差引:4,284,181円

貯蓄率:41.48%

■2019年

収入:+9,424,336円

支出:▲8,730,549円

—

差引:693,787円

貯蓄率:7.36%

■2020年

収入:+14,213,035円

支出:▲5,688,689円

—

差引:8,524,346円

貯蓄率:59.98%

■2021年

収入:+11,161,706円

支出:▲4,401,284円

—

差引:6,760,422円

貯蓄率:60.57%

ポイントは、

・🐷貯めるが高まった。

・💪稼ぐ力が高まった。

・📈貯蓄ペースが安定してきた。

この3点になるかと思います。

特に、ほぼ収入を全額使い切っていた2014年を皮切りに、

以降は波があるものの、3割前後のペースで貯蓄ができていたことが

2017年から開始した外国株投資にも生きたわけです。

家計改善を始めたのは2020年のコロナ禍以降。

・🏠住宅ローンの借り換え

・📱格安SIMへの乗り換え

・🩹養老保険の解約

いわゆる支出削減の3大ポイントを全て抑えたほか、

入りっぱなしで使っていないサブスクの解約や

新電力への切り替えなどを、徹底してやりました。

その結果、この2年間は明らかに貯蓄のステージが変わってきています。

以前に、「貯蓄率6割を達成するために行った10のこと」でも詳しく取り上げていますので、

ご興味があればぜひご覧ください。

つかう

「かせぐ」「ためる」「つかう」の3軸の中でも、

一番辛抱強くやり続ける必要があるのはこの「つかう」です。

ここでの「つかう」では主に投資の観点でお話をしようと思います。

現在、ぼくは毎月30万円を『eMAXIS Slim 全世界株式(オール・カントリー)』に

積み立てを行なっています。

資産を大きく育てていくためには、自分自身で稼いでいくほかに、

お金を使って新たにお金を稼いできてもらうことが欠かせません。

そしてそれはとにかく早く始めて、長くやり続けることです。

現在は徹底して毎月30万円を株式投資に回していますが、それなりに大きな額です。

これには、早期から行ってこなかったことへの反省があります。

「後悔先に立たず」

すでにしてしまったことをあとで悔いても、もう取り返しがつきません。

有名なエピソードをもう1つ紹介しましょう。

書籍『家庭の金銭学』にある複利の力を表す「ジャックとジル」です。

【出典】薬が毒に?:複利のすごさが分かるエピソードと複利が壊す「生きるセンス」3つを解説(リベラルアーツ大学)

2022年5月9日

👨弟のジャック

姉のジルと遊んでいる最中に頭をケガしてしまい、大学に進学できませんでした。18歳から働き始めて、毎月4万円ずつ8年間だけ積立投資をしました。その後はお金を積み立てせずに、投資金額の累計は384万円(毎月4万円 × 12カ月 × 8年)のまま65歳まで運用を続けました。

👩姉のジル

弟のジャックと遊んでいたときの罪の意識もあり、医大に進学しました。26歳で働き始めて、毎月4万円ずつ65歳までの40年間積立投資をしました。結果、ジルの投資金額の累計は1,920万円(毎月4万円 × 12カ月 × 40年)です。

投資商品はS&P500に連動するインデックスファンドで年利10%だと想定。

65歳時点で、より多くお金を持っているのはどちらでしょうか?

投資金額や積立期間でみると、ジルだと思いがちですが、

正解はなんとジャック。

65歳時点で

👨ジャックはおよそ3億1,400万円

👩ジルはおよそ2億5,296万円

ジャックの方が6,104万円も多くのお金を持つことになります。

この話からは、複利効果の凄さを示していること、

引いては、時間が長い方が圧倒的に有利であることが分かります。

ではここからは、ぼく投資先の変遷について紹介します。

2017年からアメリカと中国の個別株を開始しまして、

2021年に全世界株式インデックスファンドへ1本化しました。

比較するとこの通りです。

①アメリカ株1

②アメリカ株2

③アメリカ株3

④アメリカ株4

⑤中国株1

⑥中国株2

⑦東南アジア株

⑧アメリカ株インデックスファンド

⑨新興国株インデックスファンド

⑩世界資産バランスファンド

⑪暗号資産

⑫ゴールド

+

⑬法定通貨(円)

⑭法定通貨(米ドル)

⑮法定通貨(香港ドル)

①全世界株式インデックスファンド(コア)

②暗号資産(サテライト)

+

③法定通貨(円)

自分自身が2021年3月からキャリーケース1つで

ホテル暮らしを始めたこともあり、

この当時は身の回りのものを色々と処分していた時期でした。

銀行口座や証券口座も不要なものは全部クローズしたわけですが、

その流れもあって、資産の持ち方もよりシンプルに舵を切ったんですね。

以前に「全世界株式に1本化して良かった7つのこと」でも詳しく紹介していますので、

ご興味があればぜひご覧ください。

もちろん、株式投資だけが「つかう」の正解ではありません。

自己投資をした上で独立や起業をする、

なんてことだってあって良いわけです。

自分で事業を起こした方が、会社で給与をもらうよりも

稼ぐ力の破壊力は格段に上がります。

フォーブスが発表する長者番付で上位に並ぶ人たちも、その多くが起業家。

ご自身の立ち上げた会社の価値を高め、持ち株で財を成した人たちばかりです。

ぼくも前半で、2014年の貯蓄率が0%だったことを取り上げましたが、

この時期はパーソナルトレーナーをつけて筋トレで体力を付けたり、

業界内外で話をしたい人物との会食を重ねて知見を増やしたりと、

現在の稼ぎの源泉になるような取り組みに精を出していました。

金融投資と自己投資のバランスも重要だということですね。

さいごに

今日は「金融資産3,000万円の作り方」について紹介をしてきました。

いかがだったでしょうか?

「かせぐ」「ためる」「つかう」のカテゴリ別に深掘りをしたわけですが、

1つも漏らさず、堅実にやり続けていけば金融資産はかなりの確度で

上昇していくということを、ぼくは実体験で学んできましたし、実績も出ています。

優先順位ですが、正面から答えると「全部同時!」となってしまいます(笑)

ただ、それだとぜんぜん参考になりませんから、あえて順番を付けるならこうでしょうか。

①「ためる」

②「つかう」

③「かせぐ」

これから金融資産を大きくしていこうと思われている方は、

かなり敷居が高い、道のりが長い、そんな風に思われたかもしれません。

いきなり節約、というのがどうしても難しいという方にオススメしたいのは、

まず部屋を片付けることです。

え?それと金融資産3,000万円と何が関係あるの?

と思われるかもしれませんが、これめちゃくちゃ関係あります。

1990年代、犯罪が多発しており、とても一人で地下鉄なんか乗れない

と言われていたニューヨーク市。

当時のルドルフ・ジュリアーニ市長は、犯罪をなくすため

車両と駅構内の落書きを徹底的に消していく活動を行いました。

消された落書きは、明くる日にはまた上書きで落書きされ、

それでも徹底的に落書きを消していきました。

結果的に、落書きをする人が減少し、

それと合わせて凶悪犯罪が減少し始めることになります。

これは、割れた窓を放置すると他の窓も割られやすくなるという理論から、

「窓割れ理論」とも呼ばれています。

部屋の片付けも同じです。

部屋を片付けると、気持ちよく生活が送れます。

部屋のスペースも増えます。

すると今後はモノを増やさない、むしろ減らしていこうと思うようになります。

モノを減らすには、新たな購入を厳選する必要が出てきます。

支出に対して敏感になってきますから、価格よりも価値を重視するようになります。

結果的にモノの購入が絞られ、その残ったお金を投資に回すことで資産が増えるようになる。

このサイクルを作り出すことこそが大事なのです。

ホテル暮らしという、一般的には理解されないであろう生活を送っているぼくが、

年間貯蓄率6割、そして金融資産3,000万円を達成できているわけですから、

かかる時間は人によると思いますが、今日お話ししたことは再現性があります。

何事も、コツコツ・たんたん・中長期です。

人生はノーコンティニュー!

悔いのないようにやっていきましょう。

ポイントは「かせぐ」「ためる」「つかう」を早く、長く行うこと。