・先生の家計収支。

・先生の運用状況。

・先生の資産運用観。

ごきげんよう、ペーパー先生です。

今日は2022年7月の収支・運用状況をお届けします。

2,500万円を昨年6月に一括購入後、毎月30万円を積立購入し続け、

2,890万円を『eMAXIS Slim 全世界株式(オール・カントリー)』で

運用していますので、その結果がどうなっているのかもご紹介していきます。

では早速行ってみましょう!

はじめに

7月の相場、アメリカの主要3指数は堅調な推移でした。

市場の注目が「インフレ」から「景気後退」へシフトしたからです。

日経電子版の記事をご紹介します。

28日公表の4~6月期の米国内総生産(GDP、速報値)は、実質成長率が2四半期連続でマイナスになった。2期連続のマイナス成長は国際的にテクニカルリセッションと呼ばれ、機械的には景気後退とみなされる。1949年以降に10回起きたが、後日すべて正式に景気後退と認定された。例外となれば終戦後の47年以来、75年ぶりとなる。2期連続のマイナス成長がない景気後退は60年と01年の2回しか起きていない。

米国で景気の拡大・後退の転換点を判定するのは民間団体の全米経済研究所(NBER)だ。様々な経済指標が高水準に達し、その後に落ち込んだ場合はピークの月を景気の「山」、低迷していた経済指標が持続的に持ち直した場合は大底だった月を「谷」と事後的に判定している。山から谷に向かう期間を、経済活動が縮小した景気後退期(リセッション)とみなす。

【出典】米国は景気後退に入った? 論争過熱、判定に平均7カ月(日経電子版)

2022年7月29日 7:44 (2022年7月29日 7:59更新) [有料会員限定]

このように、機会的に判断するとすでに景気後退に入ったわけですが、

その判定を行うNBERの判断はしばらく先となります。

ポイントは、

・景気後退か否かではなく、景気後退は確実にしていく。

・それが深刻なものなのか否か。

ということになってくると思います。

中間選挙を11月に控えていることから、ホワイトハウスからの声明は、

アメリカ経済の力強さばかりが強調されている状況です。

たしかに、雇用の状況は悪くありません。

しばらく、この景気判断のあり方で、駆け引きが続きそうです。

さてここで、オルカンおよび同じ指数で運用されているACWI ETFを加えた

主要株価指数の月間および年初来騰落率を見てみましょう。

<主要株価指数 騰落率(月間)>

ダウ +6.73%

ナスダック +12.35%

S&P500 +9.11%

ACWI ETF +7.07%

オルカン +4.77%

<主要株価指数 騰落率(年初来)>

ダウ ▲10.22%

ナスダック ▲21.74%

S&P500 ▲13.89%

ACWI ETF ▲15.54%

オルカン ▲1.85%

月間でプラスが並ぶのは実に久しぶりな気がしますね。

月間上昇率としては、ダウ、S&P500はともに2020年11月以来、

ナスダックは2020年4月以来の大きさとなりました。

7月27日のFOMC(米連邦公開市場委員会)を通過した後は、

上昇ペースが加速しており、景気減速に伴う利下げを

早くも睨んだ動きになっているとも言えます。

また、市場予想を上回る決算も目立ち、

業績悪化への過度の警戒感が和らいでいることも、

投資家心理を改善させています。

7月には米主要企業の多くが4~6月期決算を発表した。米調査会社のリフィニティブによると、S&P500指数の構成銘柄の半数超がすでに発表を終え、78%で1株利益(EPS)が市場予想を上回った。

【出典】ナスダック指数、7月12%高 2年3カ月ぶり上昇率(日経電子版)

2022年7月30日 6:57

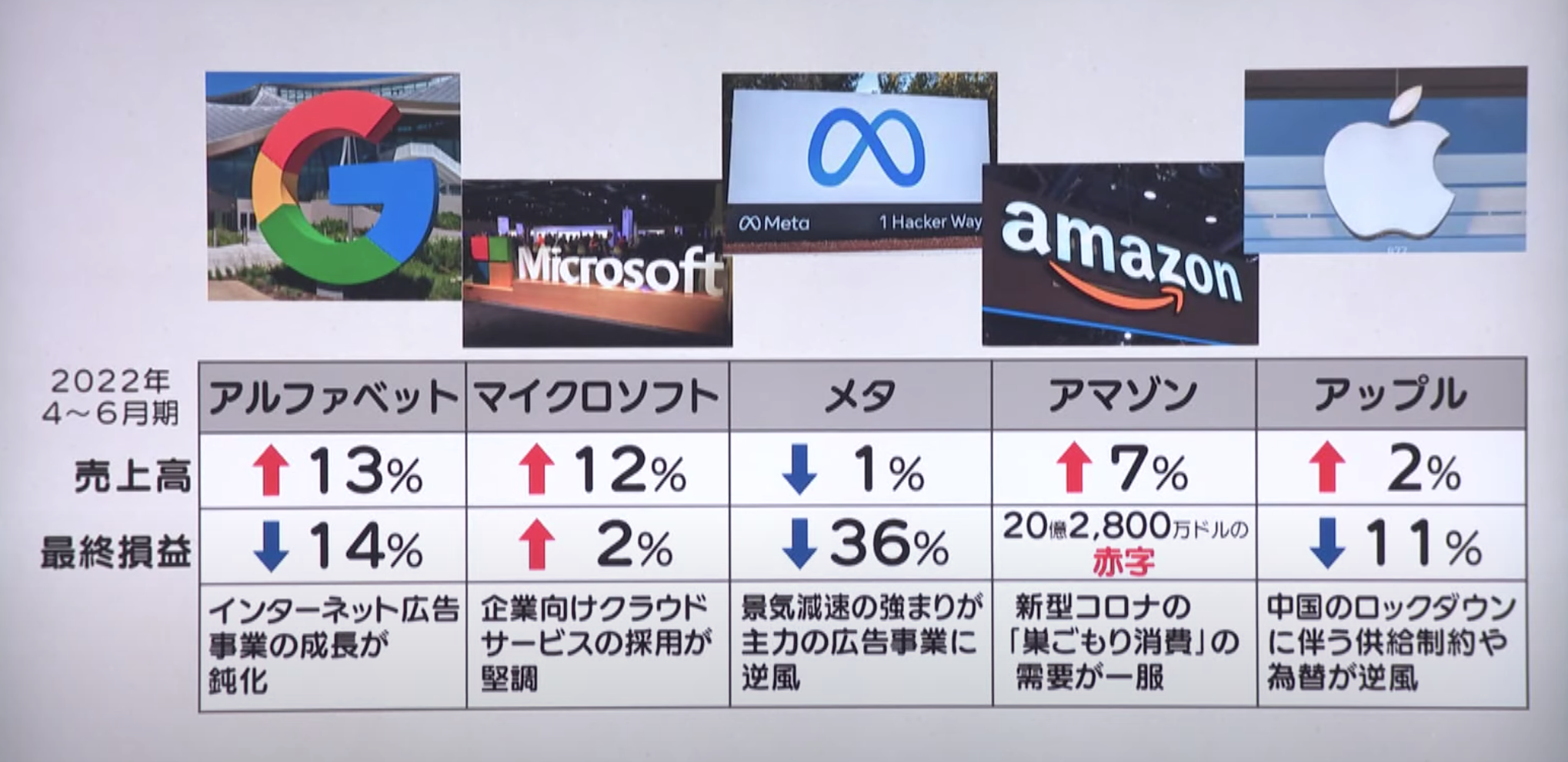

この10年、アメリカ株式相場を牽引してきたハイパーグロース株。

その代表格であるGAFAMも、インフレなどの逆境の中で

なかなかしぶとい決算を出しています。

【出典】インフレ・半導体不足…難局のGAFAM決算 見えた勝ち組:日経プラス9 / 2022年7月29日(テレ東BIZ)

2022/07/30

ただし、これで株価が底打ちしたと見るのは早計です。

💬「弱気相場における一時的な反発だ」

(米国みずほ証券のスティーブン・リチウト氏)

💬「景気後退懸念が深まり、S&P指数が22年末に29日時点より2割低い3300まで下げる確率が4割ある」

(UBSグローバル・ウェルス・マネジメントのマーク・ハフェル氏)

現在の反発はあくまで一時的、

その後、下落に転じるだろう。

専門家の中にはこのように悲観的な見立てをしている方もいます。

ぼくも実はこちらの見方をしています。

特にFOMC後は、安堵感からか株価が急進後、

一転して軟調となるケースはこれまでも多々ありました。

新型コロナ亜種「BA.5」やウクライナ問題、エネルギー高、米中対立に加え、

一番結束が必要とされている時期に、足下が揺らぐ資本主義陣営。

🇯🇵日本→安倍元首相が亡くなる。

🇺🇸アメリカ→バイデン大統領の求心力が低下したまま中間選挙を迎える。

🇫🇷フランス→マクロン大統領が率いる与党連合が国民議会下院で過半数割れ。

🇬🇧イギリス→ジョンソン首相が辞意を表明。

🇩🇪ドイツ→ショルツ首相が所属するドイツ社会民主党(SPD)の支持率低下。

🇮🇹イタリア→ドラギ首相がマッタレッラ大統領に辞表を提出し受理。

🇨🇦カナダ→トルドー首相は今日も男前。

果たしてこんなんで、中国やロシアと渡り合っていけるのでしょうか。

1日で3円も動く円相場を見ても、とにかく世界の金融市場は不安定極まりない。

日々の小さな出来事がバタフライエフェクトのように、

甚大な問題になっていく、という状況が目に浮かびます。

こういう時こそ、現金を厚めに保有しておきたいものですね。

2022年7月の収支状況

続いては収支です。

収入 +3,361,605円

支出 ▲466,475円

—

差引:+2,895,130円

内訳は以下です。

給与(+410,074円)

家賃(+120,630円)

賞与(+2,830,901円)

—

合計:+3,361,605円

ホテル宿泊費(▲205,070円)

税金(▲88,922円)

住宅ローン返済(▲86,720円)

食費(▲56,235円)

マンション管理費(▲13,920円)

プレゼント費(▲5,806円)

クリーニング費(▲5,596円)

交通費(▲2,220円)

通信費(▲1,986円)

—

合計:▲466,475円

貯蓄率は+86.12%となりました。

支出では固定資産税が大きくかかりましたが、

収入で夏のボーナスが計上されましたので、

単月で8割を超える貯蓄率となりました。

通期での進捗はどうでしょうか。

■1月

収入 +500,572円

支出 ▲330,221円

—

差引:+170,351円

貯蓄率:+34.03%

■2月

収入 +521,397円

支出 ▲989,094円

—

差引:▲467,697円

貯蓄率:▲89.7%

■3月

収入 +521,387円

支出 ▲328,083円

—

差引:+193,304円

貯蓄率:+37.07%

■4月

収入 +588,904円

支出 ▲344,108円

—

差引:+244,796円

貯蓄率:+41.57%

■5月

収入 +538,904円

支出 ▲362,788円

—

差引:+176,116円

貯蓄率:+32.68%

■6月

収入 +530,304円

支出 ▲720,566円

—

差引:▲190,262円

貯蓄率:▲35.88%

■7月

収入 +3,361,605円

支出 ▲466,475円

—

差引:+2,895,130円

貯蓄率:+86.12%

……

■合計

収入 +6,563,073円

支出 ▲3,541,335円

—

差引:+3,021,738円

貯蓄率:+46.04%

うーん、なかなか年間目標の貯蓄率7割に向けては厳しい状況ですね。

やはりコロナ禍以降の2020年、2021年にはほぼなかった、

会食や飲み会が少しずつ入ってきていることや、

ホテル宿泊費が月で5万円ほど上がっていることが大きいです。

現在は、「労働収入」と「家賃収入」の2つのキャッシュフローとなっていますが、

ここに、「副業収入」や「配当収入」を加えて、幅を持たせていくことも考えないといけません。

そうなると、まずは軟調な相場環境を乗り切るために

厚めに保有している現金を高配当株式に当てていくことになりますので、

どんな銘柄を買うべきか、調査を開始したいと思います。

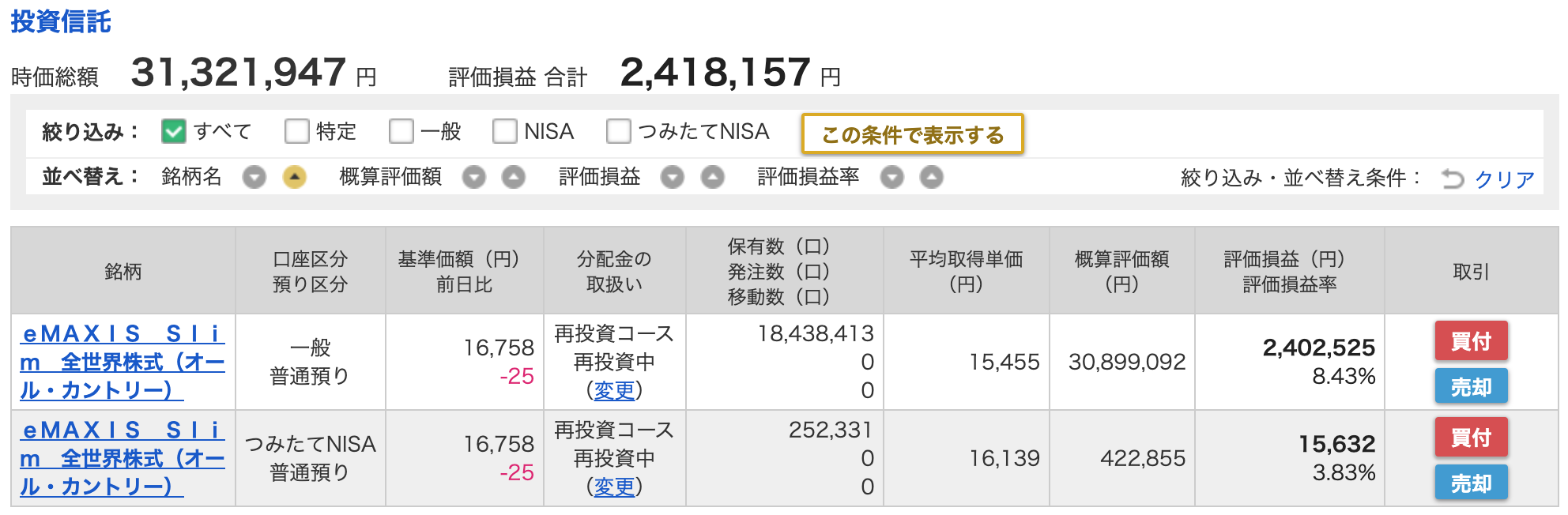

2022年7月の運用状況

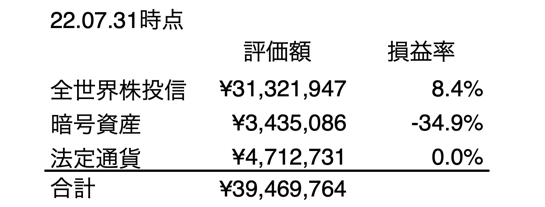

続いて運用状況です。

金融資産額はおよそ3,947万円。

前月末比で+451万円(+12.9%)です。

オルカンは、現在まで2,890万円の投資額に対して

評価額が3,132万円ですので、+242万円(+8.4%)となっています。

7月は引き続き円安だったこと、そして相場が堅調だったことが下支えしました。

足元では円が一時130円近くに振れていることも気掛かりではありますが、

オルカンはコア資産ですから、気にせずコツコツ・たんたん・中長期でやっていきます。

今月も以下の買い付けを行なっています。

<全世界株投信>

買付:300,000円(うち3万円はつみたてNISA)

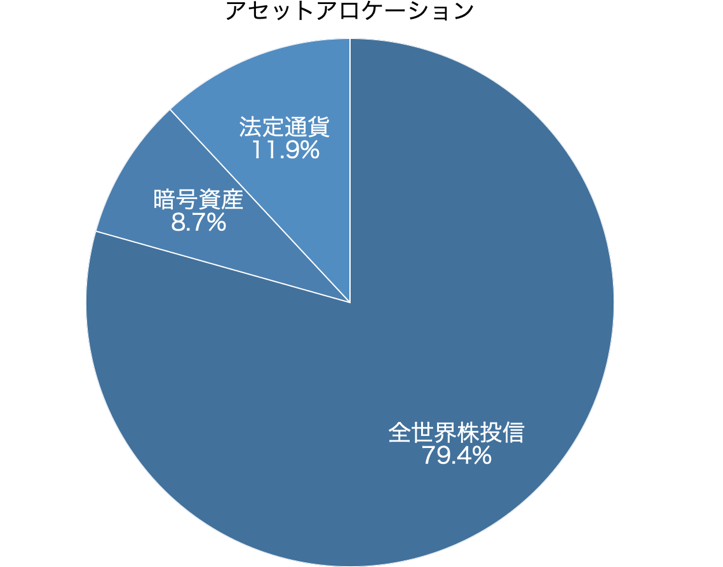

各資産の割合であるアセットアロケーションは以下の通りです。

まとめ

改めて主要株価指数とぼくの金融資産額の年初来騰落率を見ていきましょう。

<騰落率(年初来)>

ダウ ▲10.22%

ナスダック ▲21.74%

S&P500 ▲13.89%

ACWI ETF ▲15.54%

オルカン ▲1.85%

ペーパー先生 ▲0.31%

全世界株式で運用されている皆さんと同様に、

年初水準までようやく回復してきました。

しかしまぁボーナス分を突っ込んでもまだマイナス圏ですから、

なかなか厳しい相場環境であることが良く分かります。

昨年末には2022年の目標として、

・金融資産5,000万円

・貯蓄率70%を達成。

・収入を増やす。

・年間5%で運用。

こんなものを立てていたわけですが、今見返すととんでもありませんね(笑)

冒頭触れたように、下半期にかけて大荒れの相場になると予想していますから、

むしろ4,000万円を維持できれば良い方かもしれません。

その場合、1年間で資産がまったく増えていない!ということになるのですが、

まぁ、投資をするというのはそういう時期を乗り越えることでもあります。

辛抱強くいきたいですね。

手段にもあるように「貯蓄率70%」「年間5%で運用」のいづれも厳しそうですから、

下期は「収入を増やす」、つまりキャッシュフローを広げていくことに

注力して活動をしていこうと思います。

人生はノーコンティニュー!

悔いのないようにやっていきましょう。

よろしければこちらの記事もご覧ください。

では、ごきげんよう。

収入は1カ所から多くよりも、複数箇所から少しずつ、という方が耐性がある。