・5,000万円を目指すためには

・急ぎすぎるとろくなことがない

・最初の一滴を作れ

ごきげんよう、ぺいぱです。

先日、3月の収支・運用状況をお届けしましたが、3月末時点でぼくの金融資産は4,260万円でした。ぼくは以下のような目標設定を置いていますから、今年中に大台の5,000万円を超えることは見越していないのですが、それでも人間やっぱり「あわよくば…」なんて思ってしまうものです。

■目的

・好きな場所で好きな時間に好きなことをする。

■目標

・2026年中に金融資産7,500万円を超える。

├4,700万円(2023年中)

├5,500万円(2024年中)

├6,400万円(2025年中)

└7,500万円(2026年中)

■手段

・収入を前年より増やす。

・貯蓄率60%を達成する。

・年間4%で運用する。

過去3年の貯蓄額は以下の通りですので、株式市場がいまとほぼ横ばいで終わり、かつ社畜生活も冬のボーナスをもらうところまでやり切れば、目標としている4,700万円についてはそこまで難しくない、と考えています。

<過去3年の貯蓄額>

2020年:380万円

2021年:713万円

2022年:500万円

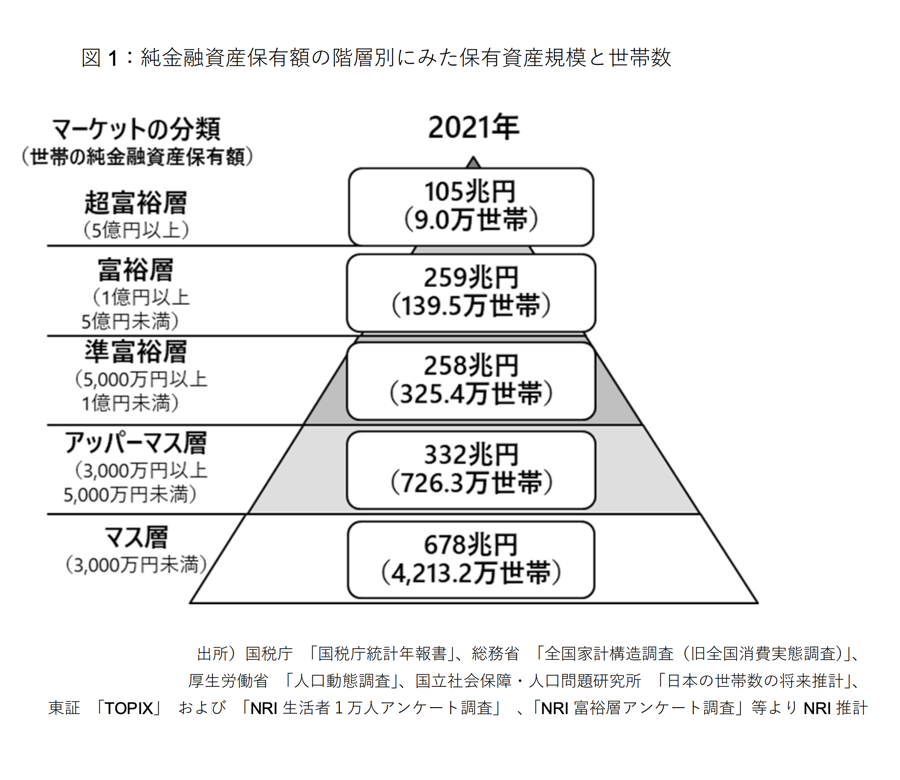

そんな状況の中でも、金融資産5,000万円の到達というのは、野村総研の富裕層ピラミッドにおいても「アッパーマス層」から「準富裕層」へ分類が切り替わる節目でもあります。(※このピラミッドは金融資産から負債を除いた純金融資産額の世帯割合です)

【出典】野村総合研究所、日本の富裕層は149万世帯、その純金融資産総額は364兆円と推計(野村総合研究所)

2020/12/21

やはりここにワンタッチでも良いから今年中に到達してみたい、と思うのは人間の素直な欲求。そこで今日はぼく自身が考える金融資産5,000万円到達に向けて、いまやっておきたいと考えていることをまとめました。

資産形成でどのようなステータスであっても、参考になる考え方を整理しましたので、ぜひ最後までご覧ください!

このブログの内容は動画でも解説しています。

このブログの内容はラジオでも解説しています。

金融資産5,000万円の達成に向けてやっておきたい5つのこと

では、さっそくいってみましょう!

ぼくは2014年に貯蓄率がゼロという時期を経て、2020年、21年と6割まで急上昇させました。コロナ禍の”おうち時間”で、自分の生活や将来のことを見直すために、様々な書籍やブログ、YouTubeなどからのインプットを受けて、家計改善を実施したわけです。

<🐷貯蓄率推移>

2017年:27.39%

2018年:41.48%

2019年:7.36%

2020年:59.98%

2021年:60.57%

2022年:44.21%

当時、ブログにもその支出削減記録を残していますので、詳しくはこちらをご覧ください。

その貯蓄率推移と合わせて、金融資産推移を見てもらうと、相関性が読み取れます。

<💴金融資産推移>

2017年末:1,717万円

2018年末:1,561万円

2019年末:1,857万円

2020年末:3,103万円

2021年末:3,959万円

2022年末:3,889万円

このように、2019年末から2020年末の数字の上がり方が目につきますね。コロナ禍の経済を下支えするため、主要中央銀行による大規模金融緩和で株式市場が右肩上がりだったことも影響していますが、冒頭触れたように貯蓄率向上がダイレクトに資産向上にもつながっているわけです。

昨年はアフターコロナによって外出が増えたことなどもあり、貯蓄率が6割を大きく下回りました。合わせて株式市場も低調だったこともあり、2018年以来の金融資産減少に至っています。

こうしたことからも、貯蓄は資産増にとにかく重要。今年はなんとか6割復帰をしたい!

ぼくは2021年6月に、米国株、中国株、東南アジア株といった個別株を売却し、すべての資金を『eMAXIS Slim 全世界株式(オール・カントリー)』に集約させました。

オルカン(全世界株式)は、日本を含む先進国・新興国のおよそ50の国と地域に国際分散投資を行うインデックスファンドです。時価総額加重平均という仕組みにより、強い銘柄の比率は大きく、弱い銘柄の比率は小さくなるようになっています。

つまり、銘柄入れ替えの手間がなく、かつ低コストで分配金再投資。効率よく資産形成ができる、というわけです。

星の数ほどある株式投資の手法の中でも、オルカン(全世界株式)はどちらかと言うと保守的な選択肢であり、爆発的に資産を伸ばしていくタイプの商品ではありません。

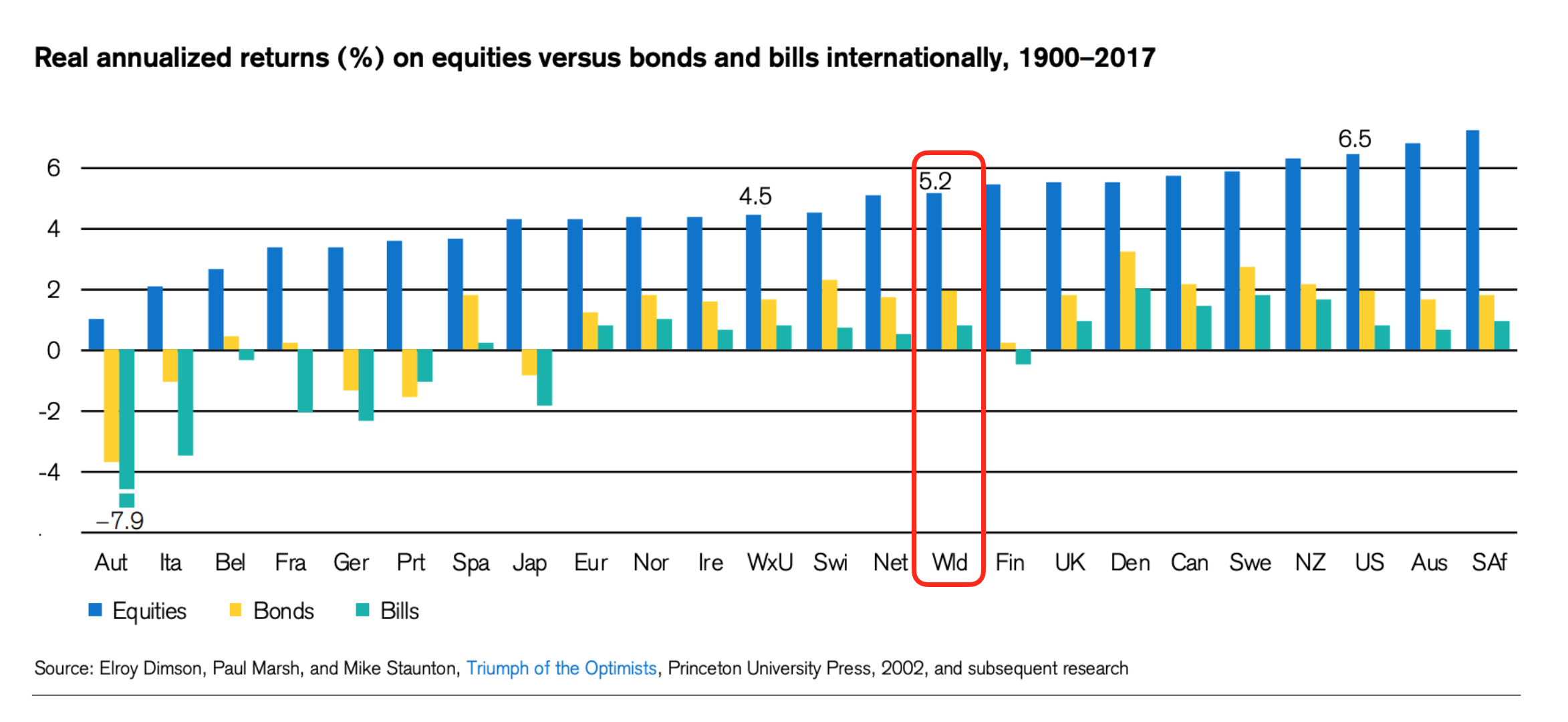

過去のリターンが将来を保証するものではありませんが、1900~2017年において全世界株式の平均リターンが5.2%とされていますから、仮に年2%でインフレを織り込んだとしても、3%程度は成長を見込んでも言い過ぎではない、という存在です。

こうしたことからも、相場の波で上下があるとしても多くを現金で寝かせておくより、ぼくは可能な限りオルカン(全世界株式)に寄せておきたいと考えています。

では、どのぐらいの現金を手元に残しておくか。これは金融資産の「何%」とする場合もあれば、現金で「何円」とする場合もあります。ぼくは後者でして、以前であれば「100万円以上」と設定していましたが、現在では「300-500万円」としています。

昨年の株式相場が、主要中央銀行による金融引き締めの影響でかなり不安定だったこともあり、厚めに手元へ残してあったんですね。なお3月末時点では現金が416万円です。ここをどこまでオルカン(全世界株式)に移すか、再考をしていきたいと思います。

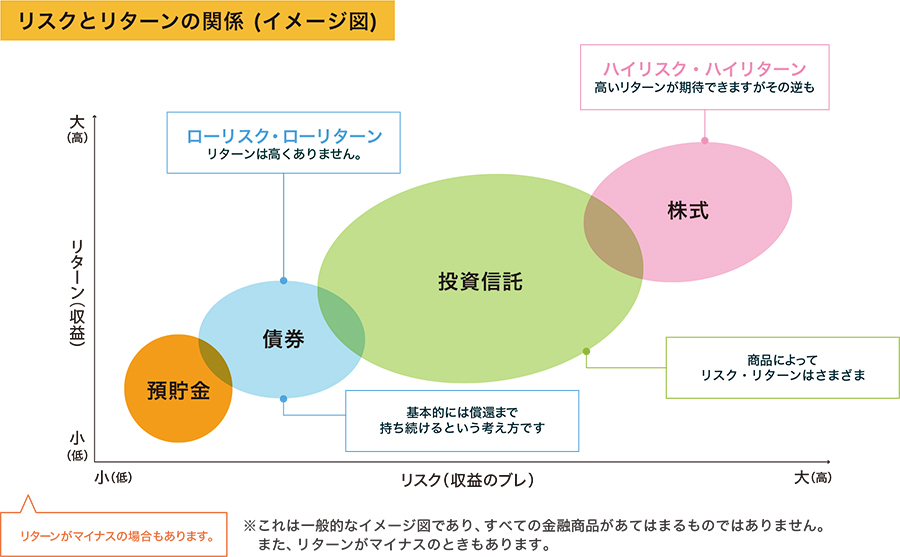

先ほどは、オルカン(全世界株式)を”堅実な投資”と称しましたが、詰まるところ資産増の爆発力はないわけです。一般的に、リスクとリターンは表裏一体の関係にあります。

リスクが大きいものほどリターンも大きい(ハイリスク・ハイリターン)

リスクが小さいものほどリターンも小さい(ローリスク・ローリターン)

そしてこの図にある「株式」を超えるリスクとリターンがあるのが「暗号資産」です。そのため、ぼくはオルカン(全世界株式)に資産を一本化している裏で、サテライト枠として、ビットコイン・イーサリアムを保有しています。

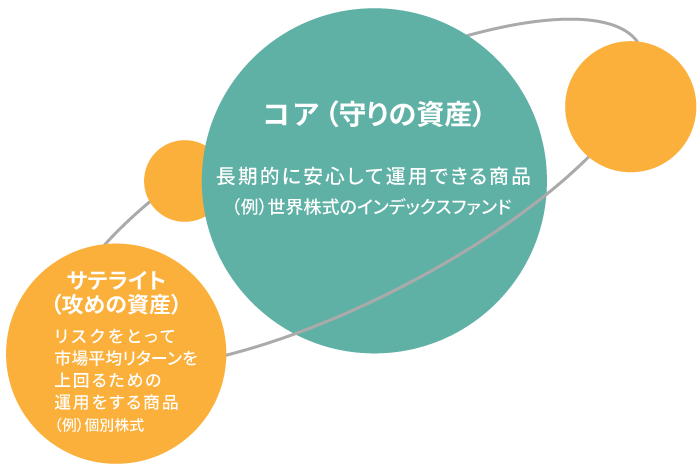

なお、コア・サテライト戦略についてはこちらです。

<コア・サテライト戦略とは>

運用資産をコア(中核)とサテライト(衛星)に分け、コアは、「守りの資産」として長期的に安定して運用できる商品を保有し、サテライトは、「攻めの資産」としてコアよりもハイリスク・ハイリターンの商品を保有します。

YouTubeやブログでも解説をしていますので、ご興味があればぜひこちらもご覧ください。

暗号資産のように、海の物とも山の物ともつかぬ商品をどの程度の割合で保有すべきかは議論の尽きないところです。ぼくは最適解が分からないのでとりあえず「1BTC」「1ETH」を保有しています。購入額は528万円で、現在は-23.3%と爆損をこいてる状態です。昨年大きく下げているんですね。

しかし、今年は復調の兆しがありビットコインは年初来で86%も上昇していたりもします。そう、このじゃじゃ馬こそがサテライト枠にふさわしいわけです。なお、サテライト枠は暗号資産だけに限りません。より高いリスクとリターンの商品、例えば株式だとしてもレバレッジ商品などもこれにあたります。

この枠が爆発的に金融資産の伸びを後押しする可能性もあれば、全損してハシゴを外される可能性もある。そういう理解のもとで「もしかしたら…」と思いながらぼくはサテライト枠を握り締めています。

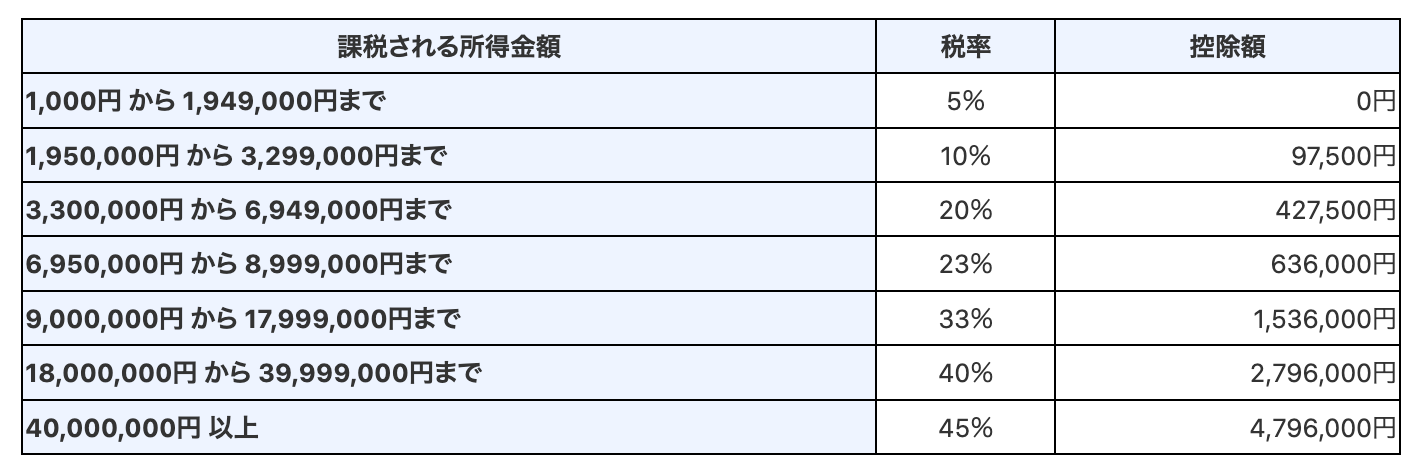

社畜生活による給与収入を高めることも重要なのですが、ぼくの場合は年収1,000万円を超えたあたりから、超過累進課税というありがたい制度によって手取りがもはや全然増えない状況です。

また、この”辛く・険しく・シンドイ”社畜生活をどこまで続けていけるかも正直分かりません。そのため、それ以外の収入を複数作り、太くしていくことを積極的にしていかなければいけません。

現在だとこのようなものが挙げられます。

<給与以外の収入(年間)>

🏠家賃収入:144万円

💸推定配当金額:48万円 ※1

💻YouTube・ブログ:3万円 ※2

🅿️ポイ活・クリ活:2万円 ※3

(※1 オルカンの兄弟商品である東証ETF『MAXIS全世界株式(オール・カントリー)上場投信』の分配金利回り1.42%から計算)

(※2 今年から発生しているため推定額)

(※3 ポイントを貯める活動と、暗号資産をX to Earnで貯める活動)

概算ではありますが、これらでざっと年間197万円になります。それぞれさらに伸ばせるかどうか。そしてこれ以外の収入を生んでいけるかどうか。プラスのキャッシュフロー作りを常に意識しながら今年は過ごしていきたいと思います。

先日、こんなツイートをしました。

これ、すごく分かりますね。ジムで筋トレをしている場合、一人でやっているのと、周りに女性がいる場合だと、圧倒的に翌日筋肉痛になるのは後者です。 https://t.co/gtOpMvPeFa

— ぺいぱ @ ほったらかし投資 (@papercapinfo) April 14, 2023

ぼくのツイート内容はさておき、引用をさせてもらったおもちさん(@omochi20fire)のツイートにもあるように、周囲に同じ志の仲間を作っておく、という考え方はすごく重要です。

資産形成というのは人生を終えるまで続くマラソンのようなもの。ずっと一人で走り通すのはとても過酷です。でも、周囲に同じゴールを目指す仲間がいて、互いに叱咤激励しあいながらであれば、多くの苦難を乗り切れます。

例えばぼくの場合は、40代独身で4,000万円ほどの金融資産を保有していますが、同じようなステータスで資産形成に取り組まれている方のYouTubeやブログ、ツイッターを見ることで、ぼく自身のモチベーションに繋げていたりします。

「あの人がやり続けているならぼくもやり抜こう」そんな気持ちにさせてくれるような、SNSの使い方をしていくと、それはただの時間浪費ではなくなります。もちろん、リアルな知り合いでそうした方がいれば尚良いと思います。

ぼく自身も、自分のYouTubeやブログでの発信内容が、他の誰かのモチベーションを上げることに繋がっているはず!と思いながら、日々更新をしています。

皆さん、一緒にこの資産形成マラソンを走り抜きましょう!

おしらせ

キャラクター”ぺいぱ”がデザインされた「資産運用学園やわらか中学校」公式アイテムがついに販売開始!トイレットペーパーを模したキャラデザの由来は、古くなったお札が再利用されてトイレットペーパーになることや、ウン(運)がつく縁起ものだからなど、諸説あり。いずれのアイテムも日常使いできるシンプルデザインです!ぜひお買い求めください!

■さいごに

今回は「金融資産5,000万円の達成に向けてやっておきたい5つのこと」についてお届けしてきましたが、いかがだったでしょうか。

①貯蓄率は6割以上をキープしておきたい

②余剰資金はなるべくオルカンに寄せておきたい

③もしも枠で暗号資産は保有をしておきたい

④プラスのキャッシュフローを増やしてきたい

⑤SNSで同じ志の仲間を作っておきたい

入り口は「金融資産5,000万円」達成に向けて、ということでまとめ始めましたが、書き上げたものを振り返ると金額うんうんではなく資産形成をしていくすべての方にとって必要な要素ばかりになりました。

つまりは、資産を築くために必要なポイントが、100万円だろうが、1,000万円だろうが、5,000万円だろうが、本質的にはあまり変わらないということを示しているとも言えます。

そして、何よりも慌てないこと。本来じっくり腰を据えて進めていかなければならないこうしたものほど、急ぎすぎるとろくな結果にならないからです。

2021年までの金融緩和相場に浮かれて大きなリターンを取りに行き、2022年に大損失を被った方も多かったのではないかと思います。もちろん、私のオルカン(全世界株式)も無傷ではありませんでしたし、サテライト枠の暗号資産なんかは目も当てられませんでした。

時にはこうした谷もある。だけども焦らずじっくりと向き合う。じれったいですがそれが資産形成なわけです。

川の源流が、山奥の一滴から始まるように、何事も最初の一歩はとても小さいもの。ただ、それを踏み出すか踏み出さないかは、天と地ほどの差がある。先ほど紹介をしたぼくの収入の中で、YouTube・ブログの広告収益は額としては極めて小さいですが、将来これが大きな水系を作り出すかもしれません。

そうした一滴を、複数持っておく。作っていく。この姿勢を忘れないようにしたいものですね。

人生はノーコンティニュー!悔いのないようにやっていきましょう。

では、ごきげんよう。

いま「やるか・やらないか」で将来が決まる。