・お守りになる数字とは

・苦労した4,000万円までの道

・行動によって生まれる変化

ごきげんよう、ぺいぱです。

ゴールデンウィーク(GW)があっと言う間に過ぎ去り、仕事復帰して最初の一週間をなんとか乗り切ったという方、多いのではないでしょうか。

新型コロナの感染症法上の位置づけが季節性インフルエンザなどと同じ「5類」に移行となり、このタイミングを境にハイブリッド勤務が終日オフィス勤務となった方もいらっしゃるでしょう。ぼくもそんな中の一人です。

このブログの内容は動画でも解説しています。

このブログの内容はラジオでも解説しています。

さて、気分が晴れないこのような時にオススメしたいのがこれ。以前のツイートからのご紹介です。

今日から仕事復帰の皆さま。ぼくも心が荒れておりますが、そんな時にはこんな数字がお守りになります。

・いまの金融資産額

・夏休みまでの日数

・FIREまでの日数— ぺいぱ (@papercapinfo) May 8, 2023

なお、4月末時点でのぼくはこんな感じ。

・いまの金融資産額

→4,349万円

・夏休みまでの日数

→およそ63日(※7月15日から取得した場合)

・FIREまでの日数

→およそ871日(※25年9月30日とした場合)

金融資産額が自由へのチケット、FIREまでの日数が終着駅、夏休みまでの日数が途中駅。そんな感じでしょうか。こうした数字を身近に置いておくことが、生活において一種の清涼剤になったりするものです。

さて、話を本題に戻しまして、ぼくが金融資産4,000万円超えしたのは2022年3月でした。しかしその後、株式市場が急落して年間を通じ軟調で終わったことは記憶にも新しいですね。主要株価指数とオルカン(全世界株式)の年間騰落率を見てみましょう。

<主要株価指数:騰落率(22年)>

NYダウ ▲8.78%

ナスダック ▲33.1%

S&P500 ▲19.44%

オルカン ▲6.14%

これを踏まえてぼくの金融資産推移です。

<ぺいぱの4,000万円台回復までの推移>

22年03月末 4,030万円

22年04月末 3,864万円 1ヶ月

22年05月末 3,697万円 2ヶ月

22年06月末 3,496万円 3ヶ月

22年07月末 3,947万円 4ヶ月

22年08月末 3,998万円 5ヶ月

22年09月末 3,857万円 6ヶ月

22年10月末 3,966万円 7ヶ月

22年11月末 3,877万円 8ヶ月

22年12月末 3,889万円 9ヶ月

23年01月末 4,142万円

このように実に9ヶ月間も4,000万円を割り続けたわけです。2022年は通期で500万円も貯蓄したのに、金融資産は年間で70万円もマイナスで終わるという惨憺たる結果でした。金融資産のうち8割ほどをオルカンで保有していることから、株式相場軟調の波を思いっきり受けたことがよく分かります。

さて、そんなトンネルを抜けて今年の相場は堅調です。おかげさまで1月末に復帰した4,000万円台を現在まで一度も割り込むことなく推移していますので、いよいよ金融資産4,000万円ホルダーを名乗ってもバチが当たらないのでは、ということでタイトルにも付けた次第です。

今回は、金融資産4,000万円を達成するために、ぜひ皆さんにもやってもらいたい行動を6つ紹介します。ぼくはこれを実行に移したことで、貯蓄率ゼロや暗号資産で300万円爆損した時代を乗り越えて、それなりに資産を築くことができました。

① 早起きをする

② 身体が資本であることを意識する

③ 目標設定を立てる

④ まずはやってみる

⑤ 通勤時間をゼロにする

⑥ 情報発信をしてみる

今回のお話が皆さんの資産形成にとっての一助になれば嬉しいです。

金融資産4,000万円の達成に必要な6つの行動

それでは早速いってみましょう!

まずはこれです。ことわざに「早起きは三文の徳」というものがあります。

<早起きは三文の徳>

朝早く起きると、健康だし、仕事や勉強もはかどる。つまり朝早く起きれば良いことがある。

1文銭3枚の値段は、現在だとおよそ100円程度と言われていますが、ここでの”三文”は「少しではあるけど得るものがあるよ」ということを指し、具体的な価値を記したものではありませんのであしからず(笑)

ぼく自身も毎朝3時起きですが、早起きには色々な効能があります。

・頭がめちゃくちゃ冴えている。

・邪魔されずに集中できる。

・稼働時間の効率が高い。

・時間配分に余裕が生まれる。

・外の空気がきれい。

このような形で三文どころか日利3%ぐらい徳が貰えてるんじゃないか!?ぐらいに感じます。もちろん朝早く起きるためには、早く寝る必要があります。飲み会なんて行ってる場合ではありません。自分のパフォーマンスを最大限引き出していくためには犠牲も必要だということです。

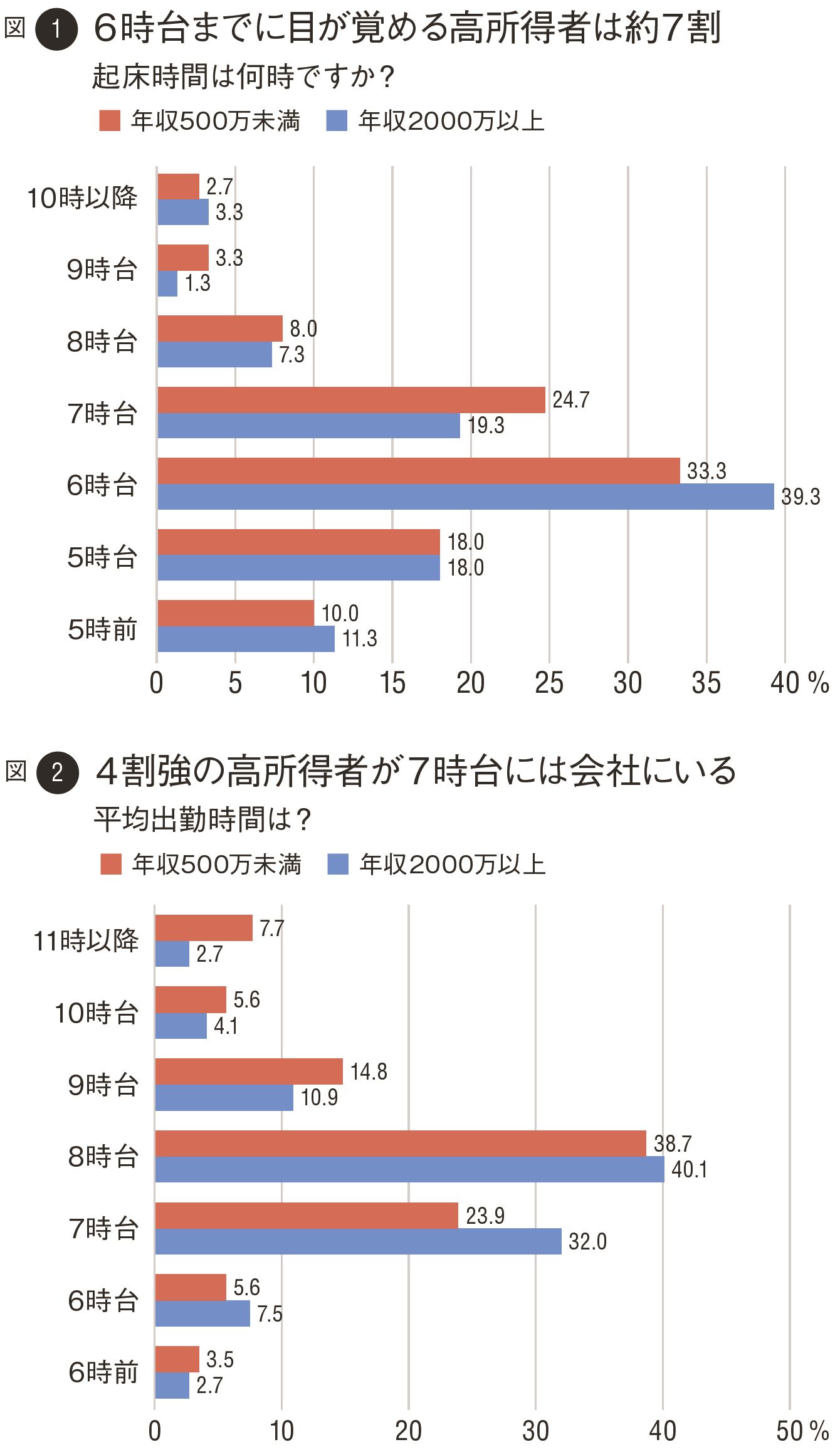

面白いところではこのような統計もあります。年収2,000万円以上の人を「高所得者」、年収500万円未満の人を「低所得者」と定義し、両者に時間の使い方について聞いたアンケート調査の一部です。

【出典】年収2000万の人は”満員電車を知らない”(プレジデントオンライン)

PRESIDENT 2017年5月15日号

ポイントは「高所得者のほうが早起きで出勤も早い」ということです。もちろん、仕事の進め方に関して裁量があるということも理由かもしれませんが、一方で時間の使い方に関する意識の高さもそうさせていると言えます。

ぼく自身も朝起きる時間が歳を追うごとに早くなってきています。さらに偶然かもしれませんが、比例して年収も上がっています。

<ぺいぱの起床時間と年収推移>

・8時起き…400万円

・7時起き…500万円

・6時起き…600万円

・5時起き…700万円

・4時起き…1,000万円

・3時起き…1,400万円

うろ覚えなので正確じゃありませんが、こんな推移だったかと思います。

著名な経営者でも早起きという方は多いですね。

■ティム・クック氏(アップルCEO)

4時少し前に起床し、すぐ部下にメールで指令を送り、5時にはジムに行く。

■ボブ・アイガー氏(ディズニー会長)

4時半に起き、運動しながら読書やテレビ、メールチェックなどをする。

■ハワード・シュルツ氏(スターバックス元会長)

4時半に起き、妻にコーヒーをいれる。

■マーク・パーカー氏(ナイキ元CEO)

5時に起きて、1時間みっちり運動をする。

■リチャード・ブランソン氏(ヴァージン・グループ会長)

5時45分に目覚め、島の周りを泳いで、テニスをして、その後に朝食を食べる。

■ジャック・ドーシー氏(ツイッター創業者)

5時半に起きて瞑想をし、そのあとに6マイル走る。

【出典】お金持ちは早起き?36人のお金持ちの朝の習慣を徹底調査!(マネー部)

2020.07.23

【出典】「毎朝4時起き」は成功者へのカギか、体をこわすカギか(GLOBE+)

2019.07.31

早起きする人は時間が希少であることを理解し、それを大事に使おうとする姿勢も見えてきました。だからこそ、結果的に仕事での成果や稼ぎに繋がっていくのかもしれませんね。また、起床後に身体を動かす方が多いのも特徴です。お金と健康というのは、やはり切っても切れない関係。身体があらゆるすべての資本の源であることを示しています。

ということで、1つめは「早起きをする」でした。

先程も早起きしている人は運動もしている、という関連性をお伝えしたわけですが、自身の身体のメンテナンスを怠ってはいけません。著名投資家ウォーレン・バフェット氏はこんな言葉を残しています。

「あなたが車を一台持っていて、一生その車にしか乗れないとしよう。当然あなたはその車を大切に扱うだろう。必要以上にオイルを交換したり、慎重な運転を心がけたりするはずだ。ここで考えて欲しいのは、あなたが一生に一つの心と一つの体しか持てないということだ。常に心身を鍛錬しなさい。けして心身の手入れを怠らないようにしなさい。じっくり時間をかければ、あなたは自らの心を強化することができる。人間の主要資産が自分自身だとすれば、必要なのは心身の維持と強化だ。」

これは、自分の身体は乗り換えられない車である。だからこそ大切に扱いなさい。そんな意味が込められています。資産形成においてお金を増やしていく方法は大きく2つあります。それは自分自身が仕事をして稼ぐか、お金が仕事をして稼ぐかです。

どちらの効率が良いのか。それは圧倒的に前者。つまり自分で稼ぎを作り出すことです。それがよく分かる考え方がこちら。

・1億円を年利4%で運用すると400万円。

・つまり年収400万円の人は1億円の価値がある。

1億円の純金融資産を保有している世帯は日本の全世帯で2.6%(※1)です。100人のうち2人だけですからごくごく一握りですね。一方で日本人の平均年収は443万円(※2)であり、こちらの方が身近に感じます。

(※1)【出典】日本の富裕層は149万世帯、その純金融資産総額は364兆円と推計(野村総合研究所)

2023/03/01

(※2)【出典】民間給与実態統計調査結果(国税庁)

令和4年9月

つまり多くの社会人は、お金では1億円を有していないけど、自身の価値は1億円。そんなことが言えます。そして、これを最大限生かしていくためには健康であることが重要なのは言うまでもありません。

健康とお金の繋がりでは2つのことが言えます。

・健康であれば、一番の収益源泉である自分自身で収入を生み続けることができる。

・健康であれば、通院にかかる時間軽減や医療費などの支出を抑えることができる。

収入と支出、両方の面において健康であることは大きな効果があるということです。

もう一つ、著名人のメッセージをお届けします。チベット仏教の最高指導者ダライ・ラマ14世は、人間について最も驚くことを問われた際、こんなことを答えたとされます。

「人間は、お金を稼ぐために健康を犠牲にする。そして、その稼いだお金を犠牲にして健康を取り戻そうとする」

【出典】「お金を稼ぐために健康を犠牲にする」愚かさ 毎日イキイキと働くためにしたい“たった一つのこと”(ITmedia NEWS)

2022年02月07日 09時00分 公開

鋭い指摘であると共に、このメッセージはストレスフルな現代社会を生きる我々への皮肉にも聞こえます。ぼくも20年以上にもなる会社員生活の中で、メンタルやフィジカルに支障をきたして職場を離脱するような人をたくさん見てきました。

健康を形作るのは日々の規則正しい「食事」と「運動」と「睡眠」。これらをベースにしながら、自分自身のメンテナンスを日々しっかりしていくことも意識していきましょう!

ということで、2つめは「身体が資本であることを意識する」でした。

「人はイメージしたところにしか辿りつかない」。これ、ぼくが好んでよく使う言葉です。資格取得のための勉強をする、趣味で行っている活動で大会に出る、家族で旅行に出かけるなど、資産形成に限らずあらゆる取り組みにおいて目標設定を立てることは大事です。

いつまでに何がどうなっていると良いのか。それを具体的に書き出し、見える化をする。こうした取り組みをしていくことで、どのようなプロジェクトだったとしても、成功に限りなく近づかせることができます。

そのために必要な要素が「目的」「目標」「手段」です。まずは言葉の定義からご紹介しましょう。

■目的

・最終的に達成するべきこと。

■目標

・目的を達成するための指標。

■手段

・目標を達成するための方法。

例えば、親孝行をしたいな、と考えている人が「目的」「目標」「手段」を設定すると、どうなるでしょうか。サンプルを作ってみました。

■目的

・両親との思い出作りをする。

■目標

・2023年中。

・予算は50万円。

■手段

・夏休みを使う。

・旅館に泊まる。

・温泉地を選ぶ。

「目的」は常に1つですが、それが達成出来たかどうかを示す指標である「目標」は、複数設定されても構いません。「2023年中」というのは時期ですから、もう1つには「50万円」という予算枠を設定しました。また、「目標」を達成するための方法である「手段」も複数設定されます。ここは具体的なアクションプランを設定すればOKです。

このように全体を組んでしまえば、その後のプランニングが楽になりますし、実行した後の振り返りもしっかり行うことができます。ぼくがよく紹介している自身の資産形成の目標設定はこうした考え方に基づいて組まれているわけです。

<ぺいぱの資産形成>

■目的

・好きな場所で好きな時間に好きなことをする。

■目標

・2026年中に金融資産7,500万円を超える。

├4,700万円(2023年中)

├5,500万円(2024年中)

├6,400万円(2025年中)

└7,500万円(2026年中)

■手段

・収入を前年より増やす。

・貯蓄率60%を達成する。

・年間4%で運用する。

こうした目標設定は常に目に見えるところに置いておきましょう。例えばプリントアウトして部屋の壁に貼っておくとか、スマホの待ち受けに設定をしておくとかでも構いません。ぼくの場合はブログやYouTubeなどの情報発信で常にこれをベースに進捗状況を報告しているというのがそれにあたります。

見える化をしておけば、月単位で進捗率を振り返ることができ次のアクションプランも明確にできます。例えば、手段のところで収入が前年よりも減りそうな場合。それがなぜ減っているのか、改善の見込みがあるのか。他でカバーするために、貯蓄率を60%より向上させていくことはできるのか。運用利回りを4%より高めていくことができるのか。こうした考え方です。

ぼくの場合は、目標としている2023年末までに金融資産4,700万円をなんとか達成していく!常にそうした考えを頭の中で巡らせることが最終的に実現を手繰り寄せる。まさにこれが目標設定をすることの効能なわけです。

ということで、3つめは「目標設定を立てる」でした。

何か新しいことに取り組む際、人は大きく2つのパターンに分かれるのではないでしょうか。

A) やった場合とやらなかった場合のシミュレーションを行い意思決定する。

B) 一度やってみる。

具体的にはこんなケースです。

・友人から次の夏休みに登山へ行くことを持ちかけられた。

・職場の上司に新しいプロジェクトへの参加を打診された。

・貯金しかしていない人がつみたてNISAの話題を目にした。

どうでしょう。いずれもよくあるシチュエーションかと思いますが、もし皆さんがこんな場面に出くわしたらどうされますか?ぼくはどのケースも(B)。すべてやってみます。なぜならば正解はやった後ではないと分からないからです。

どんなことでもいち早く手を付けることのメリットとデメリットはこうです。

<メリット>

結果が得られるのでその取り組みが自身に取って役に立つのか否かが判断付きやすい。また、お金と同様に経験にも複利効果が働くため、早く始めて長く続けるほどその効果を享受しやすい。

<デメリット>

取り組んだ結果として、自身の役に立たない・合わない・上手く行かないといった場合、それに投じた時間が失われる。

事例を紹介しましょう。ぼくは2020年8月にブログとツイッターを、2021年6月にYouTubeを始めましたが、まさに「継続は力なり」で、ツイッターは800近いフォロワーを、YouTubeは2,000を超えるチャンネル登録者数を得ることができました。

また、多くの方の目に触れるという意味では投稿がバズるケースも出てきました。例えばこのようなものです。

新NISAを爆速5年で1,800万円入金しようとしている猛者は「いいね」で教えてください。

— ぺいぱ (@papercapinfo) May 3, 2023

来年から始まる新NISAに関するツイートは25.9万インプレッション超え、オルカン(全世界株式)に関する動画は4万視聴を超えました。これらも長く続けたからこそ得た結果です。

資産形成においてもとにかく早く始めて長く続ける、というのは強い効果があります。書籍『家庭の金銭学』から「ジャックとジル」という話を紹介しましょう。

<ジャックとジル>

👨弟のジャック

姉のジルと遊んでいる最中に頭をケガしてしまい、大学に進学できませんでした。18歳から働き始めて、毎月4万円ずつ8年間だけ積立投資をしました。その後はお金を積み立てせずに、投資金額の累計は384万円(毎月4万円 × 12カ月 × 8年)のまま65歳まで運用を続けました。

👩姉のジル

弟のジャックと遊んでいたときの罪の意識もあり、医大に進学しました。26歳で働き始めて、毎月4万円ずつ65歳までの40年間積立投資をしました。結果、ジルの投資金額の累計は1,920万円(毎月4万円 × 12カ月 × 40年)です。

投資商品はS&P500に連動するインデックスファンドで年利10%だと想定。65歳時点で、より多くお金を持っているのはどちらでしょうか?投資金額や積立期間で見るとジルのように思えますが、正解はなんとジャック。

65歳時点で

👨ジャックはおよそ3億1,400万円

👩ジルはおよそ2億5,296万円

ジャックの方が6,104万円も多くのお金を持つことになります。この話は時間が長い方が圧倒的に有利であるという複利効果の具体的な凄さを示しているわけです。

資産形成に限った話ではありませんが、すぐに行動に移して何か特定の分野をやり続けられる人は、必ずどこかのタイミングでグッと突き抜けます。まずやってみて「違う」と思えばスパッと辞めて次のことに取り組むというのも全然OK。

即断即決できるのが個人の強み。そうやって自分にハマるものを手当たり次第に探していく、そして合うもの長く続ける。こうした思考が資産形成においても重要だということですね。

ということで、4つめは「まずはやってみる」でした。

ぼくの現在の自宅は勤務先オフィスまで歩いて3分の賃貸マンションです。荷物を取りにちょっと帰る、小腹が空いたので休憩にちょっと帰る、なんてことも可能です。ある意味で在宅勤務とオフィス勤務のいいとこ取りとも言えるかもしれません。

さて、通勤時間。2021年2月までは片道45分かけて通っていました。これが年間でどのぐらいになるのか、概算ですが計算をしてみましょう。

<片道45分の通勤を年間で見ると>

往復で90分。

2022年の営業日は245日。

なのでトータルで22,050分=367.5時間。

つまり年間15.3日が通勤時間で失われる。

2週間もあれば、FP3級や簿記3級を1から勉強して合格することもできます。手元の機材を使ってツイッターやYouTubeで情報発信を開始することもできます。筋トレを始めて肉体改造に取り掛かることだってできます。

「仕事が忙しくて何も好きなことができない!」なんて言い訳をしている暇があるんだったら、通勤時間を限りなくゼロにする努力をしてみることをオススメします。

さて、通勤時間ゼロの恩恵は純粋に時間を節約することだけに留まりません。電車やバスなどの交通機関を、混んでいる時間帯に利用する必要がないわけですから、移動に伴うストレスも軽減できますし、感染症対策の観点でも十分な予防になります。

さらには事件や事故に巻き込まれる心配もありませんし、大雪や車両故障などでの交通遅延とも無縁になります。

人間というのは寝てる時間を除くと生涯の多くを「移動」に費やします。友人に会う、外食をする、買い出しをする、旅行に行く、実家に帰省するなど、何をするにも移動が伴うからです。その中でも通勤時間は人生でかなり多くを占めるため、早めに手を打つ必要性があるわけです。

もちろん、ぼくのように勤務先に在籍し続ける前提でオフィス近くに住むという以外にも解決法はいくらでもあります。

・フルリモート勤務可能な会社へ転職する。

・独立して自宅でフリーランスをする。

・勤務先近くでホテル暮らしをする。

つまりは「勤務先を変える」か「居住先を変える」か。そのいずれかを工夫して通勤時間ゼロを目指すことになるということです。

さて、こうして浮かせた時間をどう使うのかも重要です。ぼくはこのように使いました。

🗓2021年:

ファイナンシャル・プランニング技能検定(FP)資格の勉強。

→(結果) 3級、2級の合格と、民間資格AFP認定者となる。

🗓2022年:

YouTubeチャンネルの運用に力を入れる。

→(結果) 21年12月末の登録者数12から22年12月末に1044まで伸長。

時間の使い方は様々ですので、のんびり過ごすことも否定はしません。しかし、資産形成の追い風になる取り組みに費やす方が金融資産の安定度や伸びる速度が高まっていくのは間違いありませんから、こうした生産型の活動に充てることをオススメします。

ということで、5つめは「通勤時間をゼロにする」でした。

先ほども少し触れましたが、ぼくは2020年8月にブログとツイッターを、21年6月にYouTubeを開始しました。

コロナ禍でおうち時間が増え、自分自身と向き合ったことをきっかけに人生観が変わりました。その結果、資産形成に本腰を入れて取り組むのと合わせ、状況を適宜発信していこうと思い立ったわけです。

これらはあくまで自身の備忘録として。そして足跡を紹介することが他の誰かの役に立つと良いな。その程度の動機からでした。

ぼくは以前、雑誌に連載を持っていたり、勤務先では広報でプレスリリースの作成をしていたりと、文章を書く、パワーポイントを使って説明をする、などは元々得意な分野でもありました。ですので、ブログもYouTubeもそれを活かした活動となっているわけです。

この情報発信、実際に始めてみるとすごく多くのことに気付かされます。4つ紹介しましょう。

<情報発信を始めて気付いた4つのこと>

■1つめ:

頭の中でぼんやり考えていることを文字に起こすと意外と整理されていないもの。そのため時間をかけて穴埋めや整合性を取っていくが、これが自分自身の考えの質を高めることに繋がる。

■2つめ:

情報発信を通じて、同じ目的を持つ仲間が増える。同じ方向性で資産形成をしている仲間というのは、自身のモチベーションを保つ上でもすごく重要。長く険しく気が遠くなるような取り組みこそが資産形成であり、一人では途中で息切れしてしまうが、こうした仲間に支えられていれば多少の困難は乗り切れる。

■3つめ:

SNSは知識の宝庫。閲覧するだけでもそれなりに情報を得ることはできるが、自分からも積極的に情報を出していくことでしか得られない情報も存在する。見ている方から「私はこうしてますよ!」「こんなものもありますよ!」など新しいアイデアを頂戴することが増えるため。まずはギブ(与える)から始めるというのがポイント。

■4つめ:

こうした活動を継続的に行っていれば副収入も生みだす。ブログであれば数記事書いた後に「Google AdSense」へ申し込み、審査が通れば広告収益が発生。YouTubeもチャンネル登録者数1,000人かつ過去12ヶ月の総再生時間が4,000を超えたら収益化が可能となる。自分の備忘録として始めたものが、ファンを生み、交流を促し、知識を深め、最後には収益まで立ててくれる。

ブログもYouTubeも、始めた当初は副収入を得ようなんて思っていませんでした。どれもめちゃくちゃ後発ですし、資産形成に関する話題を扱うブロガーやYouTuberはすでに多くのインフルエンサーが存在もしていたからです。

しかし「継続は力なり」の言葉が示す通り、緩やかながらも確実に数字が伸びてきています。ぼくが何よりも楽しいなと思うのは、皆さんとの直接の交流がフォロワー数の増加と比例するように、かなり増えてきたということです。

もちろん応援などの嬉しいコメントだけでなく、時には「3,000万円ぽっちじゃ全然意味がない」といったような厳しいコメントもあったりします。しかし、そうしたコメントをいただくときは大抵がバズった時だったりもしますので、結果的にはすべて嬉しいという状況です。

SNSや無料ツールがたくさんある時代。皆さんもぜひ身近なことを情報発信してみてはいかがですか?

ということで、6つめは「情報発信をしてみる」でした。

おしらせ

キャラクター”ぺいぱ”がデザインされた「資産運用学園やわらか中学校」公式アイテムがついに販売開始!トイレットペーパーを模したキャラデザの由来は、古くなったお札が再利用されてトイレットペーパーになることや、ウン(運)がつく縁起ものだからなど、諸説あり。いずれのアイテムも日常使いできるシンプルデザインです!ぜひお買い求めください!

さいごに

今回は、金融資産4,000万円の達成に必要な6つの行動について紹介をしてきましたがいかがだったでしょうか。

① 早起きをする

② 身体が資本であることを意識する

③ 目標設定を立てる

④ まずはやってみる

⑤ 通勤時間をゼロにする

⑥ 情報発信をしてみる

今回ご紹介した行動を続けていくことで、お金を増やしていくために必要な「💰稼ぐ」「🐷貯める」「💳使う」といったスキルをまとめて高めていけます。

ぼくの場合ですが、この2020年を起点にするとこんな形で変化がありました。

「💰稼ぐ」

・年収は1,386万円(20年) → 1,430万円(22年)と44万円増加

・23年からYouTubeとブログで副収入が発生

「🐷貯める」

・貯蓄率は7.36%(19年) → 54.92%(20-22年平均)に急上昇

「💳使う」

・金融投資はオルカン(全世界株式)に全力投球し+12.2%(4月末時点)

・自己投資は筋トレに全力投球し22年9月時点から体重を+10kg増加

結果論な部分ももちろんありますが、6つの行動を経て短い期間ながらもそれなりの数字に繋がっていることが読み取れます。

紹介した6つの内容いずれも、取り組んでみて損をすることは無いと思います。もちろん人によっては合う・合わないが存在するでしょう。早起きよりも夜更かしのほうが効率的だという人もいれば、通勤時間の読書が知識の源泉になっているという人もいるからです。

ただし、やる前からあれこれ考えるよりまずやってみる。その上で、自分にアジャストさせていく。こうした行動力がなければ金融資産4,000万円どころか、お金を生み出していく力は育ちませんし加速もしていきません。

ぜひ皆さんも今すぐ6つのうちのどれかに着手いただき、ぜひその結果をコメント欄やツイッターなどで教えてください!それを見るぼく自身のモチベーションにもなります。こういうポジティブサイクルを一緒に生み出していきましょう!

人生はノーコンティニュー!悔いのないようにやっていきましょう。

では、ごきげんよう。

世の中は2つの人に分かれる。やる人、やらない人。