・そもそもオルカンとは何か

・保有者はどんな考えなのか

・否定層の声とぺいぱの受け取り方

ごきげんよう、ぺいぱです。

あくまでぼくの感覚値ではありますが、今年に入ってからオルカン(全世界株式)に対して否定的なコメントを目にする機会が増えました。「出る杭は打たれる」ではありませんが、それだけ資産運用における市民権を得たのだとも思うわけです。

このブログの内容は動画でも解説しています。

資産形成は長く続くマラソンです。実際のマラソンにおいてマイペースを守ることが完走するのに重要であることと同じように、長期投資を前提に資産運用を行なっている個人投資家は、他者が何を言っていても気にする必要はありません。

ぼくは2021年6月に、保有していた複数の外国株式や法定通貨をすべて売却し、『eMAXIS Slim 全世界株式(オール・カントリー)』と日本円へ集約させました。もうかれこれオルカンとは3年近くの付き合いになります。

他者の意見を気にするなとは言っても、やはり自身が相棒として選んだ商品があれこれとネガティブに語られているのを素通りはできません。そんなわけで、勉強も兼ねて一通り目を通してみることにしました。

最近の話題を拾い上げたところ、大体このようなことが言われていました。

・より高いリターンを取りにいける方法はある。

・米国株よりも悪い時期もあり意外と安定していない。

・オルカンだけやっていると学びにならないし出世もできない。

・何も考えずに保有している人は何かあったら投げ出してしまい続かない。

・お金持ちになりたいのであれば個別株投資をやった方が可能性が高い。

いやはや、色々な見方があるもんですねぇ。

今回はオルカンについて、そもそもオルカンがどのような商品なのかを簡単におさらいをした上で、保有者がなぜオルカンを選んでいるのか、否定層はなぜオルカンから距離を取ろうとするのか、そして最後にぺいぱ自身がそうした意見に対してどう感じているのか。

この辺りについて語り尽くしたいと思います。ぼく自身は先ほども触れた通りオルカンホルダーですから完全なポジショントークです。客観的に話すつもりもありません。また、否定層の声もなるべく全体像をご紹介しますがそれでも一部の切り取りに過ぎません。

そのあたりをご承知おきの上で、昨今のオルカンが置かれている状況を多角的に把握いただくのにご活用ください。

オルカンとは何か?

オルカンは三菱UFJアセットマネジメントが設定・運用している全世界株インデックスファンドの通称です。正式名称は『eMAXIS Slim 全世界株式(オール・カントリー)』でして、略してオルカンと呼ばれます。また、この呼称は同社の登録商標でもあります。

全世界株インデックスファンドは、このSlimオルカン意外にも各社から同様の商品が複数提供されています。特に昨年、新NISAつみたて投資枠での運用商品に選んでもらうため、相次いで同様コンセプトの商品が駆け込み的に設定されてきました。一例としてこのようなものがあります。

『楽天・オールカントリー株式インデックス・ファンド』(楽天投信投資顧問)

設定日:2023年10月27日

『はじめてのNISA・全世界株式インデックス(オール・カントリー)』(野村アセットマネジメント)

設定日:2023年7月10日

『Tracers MSCIオール・カントリー・インデックス(全世界株式)』(日興アセットマネジメント)

設定日:2023年4月26日

『たわらノーロード 全世界株式』(アセットマネジメントOne)

設定日:2019年7月22日

『Smart-i Select 全世界株式インデックス』(りそなアセットマネジメント)

設定日:2022年4月27日

ここから分かることが1つあります。そう、2023年以前に設定されている商品には「オールカントリー」という名称が使われていません、逆に言えば新NISA需要を取り込もうとして2023年に新設された全世界株インデックスファンドには「オルカン」の名称が付いているとも言えます。

Slimオルカンの人気に肖ろう、乗っかろうという意図が見えますね。200を超えるつみたて投資枠対象商品の中でもSlimオルカンの人気や注目度は、それだけ群を抜いているわけです。

なお、これらの派生オルカン、参照指数が「MSCI ACWI Index(オールカントリーワールドインデックス)」ですので中身は同じです。「オールカントリー」の名称はここから来ているんですね。

ですのでこれ以降は「オルカン」と言った場合は全世界株インデックスファンド全体を、「Slimオルカン」と言った場合は三菱UFJアセットマネジメントの商品を指す言葉として使用していきます。

さて、資産運用において重要な3原則があります。それが「長期・分散・低コスト」です。

過去の実績が将来を保証するものではありませんが、1989年10月末から2023年12月末のおよそ34年間で、投資期間が15年になるとどの期間で切っても全世界株式は元本割れしていません。

これは先進国株式でも米国株式でも同様です。つまりインデックス投資を15年以上の長期で行えば元本割れしない、15年以上の長期で運用を考えていくことが大事、と捉えることができますから「投資は長期で」というわけです。

そしてできるだけ分散がされていることも重要。株式投資の格言に「卵は1つのカゴに盛るな(Don’t put all eggs in one basket)」というものがあります。

カゴを落とすとその中のすべての卵が割れてしまう。なので卵を入れるカゴは複数に分けるべき。つまり、すべての資金を1つの会社に投資すると、その会社が破綻すればすべての資金を失いかねないので複数に分けて投資をした方が良い。そんな意味です。

インデックス投資はまさに複数企業株式の詰め合わせパックです。日経平均であれば225。S&P500であればおよそ500。オルカンであればおよそ2,800に分散がされています。また分散という言葉の指す先は、会社の数だけでなく、投資地域も含まれます。

先程の過去34年で15年間投資続けた場合の振り返りで全世界株式の元本割れ確率が0%だったのに対し、唯一日本株式の元本割れ確率が40%だったことからも分かる通り、どれだけ広く地域分散できるかも重要です。

オルカンは時価総額加重平均という仕組みにより、時価総額が大きな企業の割合は大きく、小さな企業の割合は小さく、自動で組み替えてくれます。

現在6割ほどが米国株になっていますが、日本の好調が続けば日本株の割合が増えますし、インドが伸びてくればこちらの割合が増えるわけです。

また、オルカンやS&P500などへの投資は現地通貨で買い付けを行っていますから外貨建て資産となります。円安ドル高になれば評価額にプラスで働くわけです。そうした点でこれらの商品は為替のリスク分散も担っているんですよね。

最後に低コストですが、投資信託はその名の通りプロへ運用を信託していますから、その手数料を払う必要があります。資産運用というのは結果をコントロールすることができませんが、一方でコストについては投資家側でコントロール、つまり選択をすることが可能です。

パーセンテージで示される手数量を「小さい数字」と言ってバカにしてはいけません。例えばですが1,000万円を運用した場合このような差が出ます。

<1,000万円を運用した場合の年間手数料>

1.078%の場合 → 107,800円

0.09372%の場合 → 9,372円

0.05775%の場合 → 5,775円

なお、0.09372%というのが米国株インデックスの『eMAXIS Slim 米国株式(S&P500)』、0.05775%というのがSlimオルカンです。昨年9月の手数料引き下げで今やSlimオルカンは米国だけに投資するよりも安い手数料で済むんですね。

ここまで「長期・分散・低コスト」についてなぜそれが重要なのかについておさらいをしてきました。そしてこれらをすべて満たしている優れた商品がオルカンというわけです。オルカンは新NISAの開始に伴い投資信託としては不動の人気を得た感がありますね。

ネット証券で積立投資の買い付け注文を月初に設定している個人投資家が多いことから、毎月第3営業日は投資信託への資金流入が増える傾向にあります。

Slimオルカンは1月の第3営業日だった1月9日の資金流入額が推計1,013億円、2月の第3営業日にあたる5日の資金流入額が推計464億円とトップになりました。そして2位はSlim米国株式が続いており、この2商品に人気が集中しています。

また、投資信託関連の情報発信をしているブロガーが、自分たちにとって本当に良いと思える投資信託を投票する「Fund of the Year」では、5年連続でSlimオルカンが1位を獲得しています。

以上がオルカンという商品がなぜ人気が出ているのか、またそれを取り巻く環境についての紹介でした。

オルカン保有者の考え方

ここからは、すでにオルカンを保有している個人投資家の方々が、どのような考えで保有に至ったのかについて紹介をしていきます。これらは普段やわらか中学校にいただくコメントをはじめ、各種SNSなどからの声を参照しています。

まず、なんと言っても新NISA開始で勢いが加速しましたから、この理由が一番に挙げられるでしょう。

資産形成というのはまずゴールありきです。何のために・いつまでに・いくら必要なのか。この内容に合わせた打ち手が必要になるというのは良く聞く話ですね。多くの方の場合、それがマイホームやお子様の教育費、そして自身の老後のためになるだろうと思います。

そうした全体感の中で、その人の年収や収支状況などを加味し、どこまでリスクを取れるのかを確認する。その上でゴールに向けた具体的な商品選びへと進むわけです。

「長期・分散・低コスト」を前提にすると、全世界株か先進国株インデックスを選び、適切な毎月の積立額を設定する。あとは現金とインデックスファンドの割合を調整していく。もうこれが現代における最適解になるのでしょう。具体的にはこんな組み合わせですね。

「SBI証券 or 楽天証券」+「全世界株式」+「毎月5万円前後の積立」

こんな形で新NISAを始められた投資初心者の方は多かったのではないでしょうか。

資産運用を始めるには重い腰を上げる必要があります。何をどうして良いか分からない。そんな中で「ま、これでやっとけば良いんじゃない?」という道筋があれば誰しもが助かるものですし、実際そちらに流されるでしょう。投資が自己責任であるという前提だとしてもです。

みんなと同じことをやっていては何も変わらない、なんて論調もあるようですが、そもそもここまでたどり着いたとしても、まだまだ日本では一握りだということも忘れてはいけません。

これはオルカンが、というよりもより広い意味で「新NISAを始めておかなきゃ損」という雰囲気ですね。新NISAの初月となった1月のネット証券口座数(解約分など調整後)の伸びは、SBIホールディングスでおよそ+28万件。この新規口座開設数は月間ベースの過去最高を記録しています。

楽天証券もおよそ+28万件増加し1月末時点で1,048万口座。このうち半数の524万口座がNISAを適用しています。また新NISA口座開設者の54%は女性というデータもあります。

もちろんNISA口座を開設していてもそのすべてが稼働をしているわけではありませんので、日本国民の多くがこぞって新NISAを行っていると捉えることはできませんが、それでも注目度の高さは良く分かります。

「お金は銀行預金で」というのが日本の国民性なわけですが、「他の人が買っているものを」というのもまた国民性であると言えます。こうした潮流をオルカンはまさに掴んだというわけですね。

先程も触れましたが、結局のところ金融投資をするというのは選択の繰り返しなわけです。どこの証券会社にするか。どの商品にするか。いくらを積立するか。初めてだとこれがかなり面倒くさいんですよね。だって未来は分からないからです。

そんな中でオルカンは世界およそ2,800社に分散投資されており、一定のルールに基づいてその時に勢いのある地域や会社が自動で組み替えをされます。保有者が思考停止していたとしても世界経済の成長果実をしっかり受け取れるというわけです。

つまり「選ばないことを選ぶ投資」それがオルカンだと言えます。ぼくが個別株を辞めて保有商品をオルカンに一本化したのもそうしたことが理由にあります。

インデックス投資は個人投資家が取りうる最適解だとぼくも考えていますが、大きな関門としてどの地域に投資をするかは選ばなければいけません。S&P500であれば米国企業に、日経平均であれば日本企業に、先進国であればその地域に、といった感じにです。

日本だけを除いたオルカン『eMAXIS Slim 全世界株式(除く日本)』という商品もありますが、これも同様に日本を除くことを選ばないといけません。

世界の潮流は常に変化していきます。近代の覇権国家は米国であり続けましたが、バブル期には日本が、そしてそれ以前にはイギリスが世界経済の中心だったこともあるわけです。

そうしたことからも「選ばなくて良い」。これがオルカンという商品のポジションを明確に示した言葉になるのではないでしょうか。

投資信託の保有は確定コストが存在します。それが信託報酬(手数料)です。運用をプロにお願いをしているわけですからその対価というわけです。

通常は、ファンドマネージャーが銘柄の選定を行い市場平均を超えるパフォーマンスを狙うアクティブファンドの方がインデックス型よりも手数料が高くなります。言い換えると、インデックスファンドは銘柄の目利きや分析が必要ありませんから手数料が抑えられるというわけです。

さらにインデックスファンドでは、対象となる銘柄数が多いものよりも少ないもののほうが手間がかかりませんから、やはりそちらの方が安くなります。そして何よりもより多くの人の資金がその投資信託に集まってくれば規模の経済が働きますから言わずもがな手数料はさらに下がりやすくなります。

先程の理論でいくと、対象が500銘柄であるS&P500に連動する米国株インデックスの方が2,800銘柄のオルカンより手数料は安くなるはずで、たしかに昨年の9月まではそうでした。

ただ、新NISAで商品を選んでもらうために各社のコスト競争が激化したことによりSlimオルカンが手数料を半額にしたことで、この半年ほどは逆転現象が起きています。

例えば)

・eMAXIS Slim 米国株式(S&P500)/0.09372%

・eMAXIS Slim 全世界株式(オール・カントリー)/0.11330% → 0.05775%

いずれにしても、Slimオルカンの圧倒的な人気こそが、オルカン商品全体のコストをも押し下げているという見方もできるわけで、個人投資家としては嬉しい話ですね。

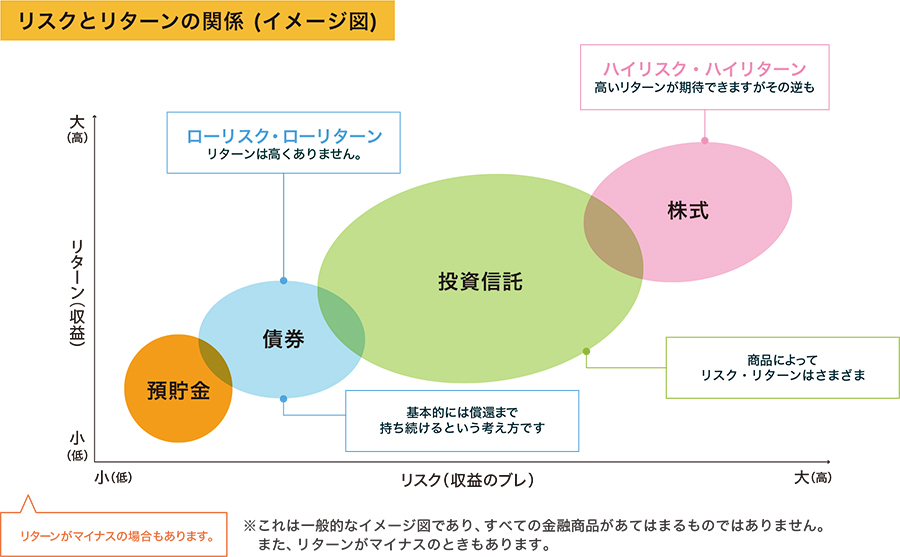

一般的に、リスクとリターンは表裏一体の関係にあります。

リスクが大きいものほどリターンも大きい(ハイリスク・ハイリターン)

リスクが小さいものほどリターンも小さい(ローリスク・ローリターン)

この図では主にアセットクラスごとのざっくりした紹介となっていますが、債券でも投資信託でも株式でも、商品によってさらにリスクとリターンに大きな違いが出ます。

株式という広い括りではまるっとハイリスク・ハイリターンに位置づけられますが、全世界の企業およそ2,800銘柄が時価総額順で構成される広く薄くのオルカンと、NASDAQ100指数に対して投資成績が2倍になることを目指す尖ったレバナスとでは、そのリスクもリターンも異なるというわけです。

Slimオルカンの交付目論見書に目を通しますと代表的な資産クラスとの騰落率比較がこのように掲載されています。

<代表的な資産クラスとの騰落率比較>

最大値 最小値

オルカン(+56.5% 〜 ▲12.2%)

日本株(+42.1% 〜 ▲16.0%)

先進国株(+59.8% 〜 ▲12.4%)

新興国株(+62.7% 〜 ▲19.4%)

※2018年11月末〜2023年10月末

ご覧のようにオルカンはわずかではありますが下落幅が他よりも抑えられていることが分かります。値動きの激しい新興国株式とそれよりも抑え気味な先進国株式を併せ持っているため、当然と言えば当然です。あくまで株式の中では、という注釈付きではありますが価格変動が少ない方だと言えるわけです。

ぼくも3年近くオルカンを保有していますが、1日で1%上下しただけで「おお、結構動いたな」と思いますし、それが2%だと「何かあった?」となり、3%以上動けば「これは大変なことだ」という印象です。

昨年は急激な円安が話題になりました。過去5年の推移を見てみましょう。

<年初のドル円相場(過去6年)>

2019年1月4日 108円52銭

2020年1月3日 108円02銭(+0.46%)

2021年1月1日 103円24銭(+4.42%)

2022年1月7日 115円59銭(▲11.96%)

2023年1月6日 132円08銭(▲14.26%)

2024年1月4日 144円73銭(▲9.58%)

※カッコ内は前年同月比の対米ドル騰落率

このように、しばらく100-110円のレンジ相場だったものが、2022年に突然対米ドルで急落し始めています。

主要中央銀行が金融引き締めに動く中で、日本だけが金融緩和を続けていることがその要因の1つとも言われていますが、いづれにしてもこの2年あまりで30%ほど下落していることになります。

仮に1,000万円を日本円だけで保有をしていた場合、対米ドルで実に300万円ほど価値が低下したわけで、これは大変なことです。日本に住んでいて日本円で給料をもらい、日本円だけで生活しているとなかなか実感することが難しいですが、我々は30%もの資産下落の事実を真剣に捉えないといけません。

なお、オルカンへの投資はこうした円安への強力な対抗策になっています。なぜならば構成している23の先進国・地域、24の新興国・地域へは、現地通貨で買い付けが行われているからです。

オルカンは米国株の組み入れ比率が高いこともあり、米ドルでの運用が実に全体の63%にも上ります。

<オルカン組入上位通貨の比率>

1 🇺🇸アメリカドル (63.0%)

2 🇪🇺ユーロ (7.8%)

3 🇯🇵日本円 (5.8%)

4 🇬🇧イギリスポンド (3.7%)

5 🇭🇰香港ドル (2.9%)

6 🇨🇦カナダドル (2.8%)

7 🇨🇭スイスフラン (2.4%)

8 🇦🇺オーストラリアドル (1.7%)

9 🇮🇳インドルピー (1.7%)

10 🇹🇼ニュー台湾ドル (1.6%)

2022年の株式相場は金融引き締めの影響で大荒れとなりました。対前年末比でS&P500は▲19.44%、ナスダック総合指数に至ってはなんと▲33.1%もの大幅な下落となったことは記憶に新しいところです。

なお、オルカンの参照指数であるMSCI オール・カントリー・ワールド・インデックス (ACWI)で運用されるETF『iShares MSCI ACWI ETF』と2022年の年間騰落率を比べてみたいと思います。

<ACWI ETFとオルカンの騰落率比較(2022年)>

・ACWI ETF ▲19.75%

・オルカン ▲6.14%

どちらもマイナスで着地していることには変わりありませんが、同じ指数で運用されているのにかなりの差が出ています。これが円安効果です。外国の株式や債券などに投資している投資信託の場合、基準価額は為替変動の影響を受けるからです。

<為替変動による基準価額への影響>

・円高 → 基準価額にマイナス

・円安 → 基準価額にプラス

以前にブログやYouTubeでも、投資信託の基準価額がどのような場合に影響を受けるのかについてこちらの回「円安が『eMAXIS Slim 全世界株式(オール・カントリー)』の評価額に与えた影響」でも解説しているので、詳しくはこちらをご覧ください。

オルカン保有者の声をもう少し詳しく知りたいという方はこちらの回「3,000万円分のオルカン(全世界株式)を運用して感じる6つのこと」でも紹介をしています。30万回再生を超えた人気動画です。

ぼく自身がオルカン保有を始めて実際に感じたことなどをお話ししています。すでにオルカン保有をされている方だけでなく、これから保有を始めようとしている方にも参考になる内容となっていますので、ぜひこちらもご覧ください。

オルカン否定層の言い分

ではここからはオルカン否定層の声と、それに対するぺいぱ自身の考えを述べていきたいと思います。

これはもうその通りなんですよね。オルカンは全世界に広く薄く張っていこうという商品です。米国最強時代には米国株インデックスには勝てませんし、インド覇権国家時代が到来した場合はインド株インデックスには勝てません。

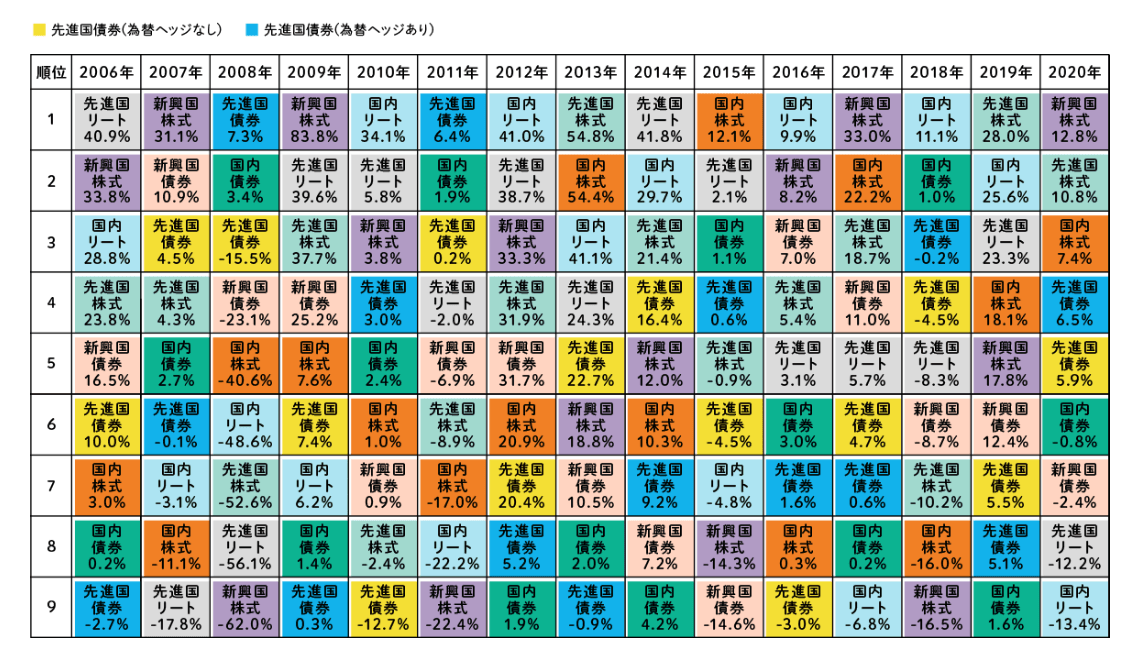

こちらは2006年から2020年まで各資産の年間リターンを高い順に並べ替えたものです。この中には株式以外にも債券やリートも含まれていますが、注目すべきはその年のトップの座が毎年変わっているということ。

目利きして毎年トップを当てることができるスキルの持ち主以外は、広めに分散させて常に一定の位置をキープしておくことが懸命であるとお分かりいただけるのではないでしょうか。

つまりオルカンは「No.1は目指さず常にそこそこを目指す」。そんな商品なわけですね。

「全世界株式か米国株式か」という議論は「持ち家か賃貸か」と並んで延々と議論され続けているテーマの1つです。米国株式をメインに据えている方は、今後の経済成長も米国が牽引し続ける、イノベーションが米国から起こり続けるという信念を持っているわけです。

ただし浮き沈みはあるもので、2000年代は新興国株式が好調だったこともあり、結果としてそれを含む全世界株式が米国株式をアウトパフォームしていた時期もありました。

こればかりはこの先どうなるか分かりません。向こう5年ぐらいをみるのであれば米国株式に絞り込んでいた方が、オルカンよりも高いパフォーマンスになる可能性はあるでしょう。これが10年とか20年になってくるともはや神のみぞ知る、です。

では、そうした変化の時期を見定めてすべての人が売り買いを出来るのでしょうか。投資が趣味の人にはそれが可能かもしれませんが、個人投資家の多くはそうした時間の裂き方はできないでしょう。

より高い成果を求めることは可能なのかもしれないけどそこまであえて求めない。オルカン保有者の多くはそんな気持ちなのだと思いますし、少なくてもぼくはそうです。

株式投資というのは、その企業のビジネスを知り、財務内容を知り、将来の成長性を予測する。そんなものです。つまり個別株投資の場合は会社四季報や決算短信などを読み込んで勉強をした上で購入する。だから資産運用するのと同時に学びにもなっている、という主張ですね。

一方、オルカンは選ばなくて良い商品、細かな事を考えなくても良い商品ですから、勉強は必要ありません。これが「退屈だ」とか「学びにならない」というのであれば、それはそうなんでしょう。

ただ、資産運用はあくまで将来に向けてお金を育てていくための一手段でしかありません。勉強をするためにやるものではない。あくまでそれは副次的なことだということです。

ぼくは手間のかかる個別株から手間のかからないオルカンに商品を変更したことで、かなり多くの可処分時間が生まれました。この時間を使ってFP(ファイナンシャルプランナー)資格の取得をしたり、YouTube活動を始めたり、筋トレに精を出したりと、QOLを上げていく方向で活かしています。

オルカンやってるような人は出世できないという言葉の背景には、流れに身を任せているような投資をする人は、会社の中でも組織に身を委ねるだけなのだろう。そんな理屈かと思います。まぁ、正直これのどこに相関性があるのかは良く分かりませんけれども。

先ほども触れた通り、投資に手間をかけずに自分の人生を楽しむことができていればそれで十分じゃないか。プライベートが充実していることで仕事にフィードバックできるようなこともあるのではないか。ぼくはそんな風に思います。

第三者にオススメされるまま商品を買った人は、何か不測の事態があった場合に保有し続けることができない。これはホントその通りだと思います。オルカンに限らず、他の金融商品にも言えることですし、また金融商品に限らずあらゆる商品・サービスにも言えます。

自分自身が理解して納得して行動して掴んだものの方が遥かに長続きするのは、仕事でも趣味でも同じですが、ことオルカンについては同調バイアスで始める人が多いからこそ、こういう言われ方をされるのでしょう。

ただ、ぼくは何もオルカンの中身について腹落ちするまで買うな、とも思いません。飛び込んでみて初めて分かることもたくさんあるからです。投資信託は100円からの投資も可能です。また各社のポイントサービスを通じて投資をするなんてこともできるようになりました。

まずはあれこれ難しいことを考えずに少額から始めてみる。その上で色々な気付きを得ていく。「身銭を切る」なんて言葉がありますが、そんな進め方でむしろ良い。小さな失敗を早期からたくさん経験した方が、将来の糧になるとぼくは思います。

オルカンをはじめとするインデックス投資ではFIRE(経済的に自立した早期退職)は無理、なんてことも一昔前には良く言われていましたが、実際はそんなことありませんね。

高い入金力や貯蓄率が前提にはなりますが、インデックスファンドへのコア投資でFIREされた方もそれなりの数いらっしゃいます。ぼくもYouTubeでそうした方々の動画を拝見していたりもします。

一方で、金融資産10億円、100億円といったクラスのお金持ちを目指すのであれば、たしかにインデックス投資だけでは心許ないのは事実です。

個別株の目利きをする難しさは先ほど触れた通りですが、同じような論調として自分で事業を起こした方がお金持ちへの道は早い、なんて声もありますね。事業といっても副業から法人設立まで幅広くありますが。

ビジネス誌Forbesが公開している世界のビリオネアランキングというものがあります。このランキングは、各ビリオネアの資産や事業評価に基づいており、Forbesの記者による対象者とのインタビューや公的な情報を収集して算出されています。ただしこれらは推定値ですから、正確な金額ではないことには留意が必要です。

2023年4月4日に発表された2023年版ランキングでは、世界1位がフランス人のベルナール・アルノー氏で、総資産額は2,110億ドルでした。アルノー氏は日本でも愛好家が多いブランド「ルイ・ヴィトン」などを扱うLVMHグループの会長兼CEOです。

2位はイーロン・マスク氏で、総資産額は1,800億ドル。3位はAmazon創業者であるジェフ・ベゾス氏で、総資産額は1,140億ドルとなっています。

<Forbes 世界ビリオネアランキング 2023>

1位 ベルナール・アルノー 氏

(LVMHグループの会長兼CEO)2,110億ドル

2位 イーロン・マスク 氏

(テスラCEO)1,800億ドル

3位 ジェフ・ベゾス 氏

(Amazon創業者)1,140億ドル

4位 ラリー・エリソン 氏

(オラクル共同設立者)1,070億ドル

5位 ウォーレン・バフェット 氏

(バークシャー・ハサウェイ会長兼CEO)1,060億ドル

日本人で見ていくと上位はこのような形です。

<Forbes 日本長者番付 2023>

1位 柳井正 氏

(ファーストリテイリング創業者)4兆9,700円

2位 滝崎武光 氏

(キーエンス創業者)3兆1,700円

3位 孫正義 氏

(ソフトバンクグループ創業者)2兆9,400円

4位 佐治信忠 氏

(サントリーホールディングス会長)1兆4,500円

5位 高原豪久 氏

(ユニ・チャーム創業者)1兆530円

いずれも、数字が天文学的過ぎて庶民にはあまり参考になりませんが、ここでのポイントは上位にいる人はほとんどが創業者かそれに近い立場にある人だということです。

会社員として働いて1,000億円、5,000億円といった資産を築くというのは現実的に難しいわけですが、自らが事業を起こして成功を掴めばそれが可能です。億り人なんて言葉が霞んでしまうぐらいの財を得ることも視野に入るというわけですね。

もちろん、事業を自ら立ち上げるというのは大変な労力がかかります。お金がかかる場合もあるでしょう。失敗するリスクだって多分に含みます。

でも、誰もがやらない取り組みだからこそ、それに見合ったリターンもある。会社員の給与とオルカン投資だけでは得られない境地ですよね。ただし皆がこれを目指す必要があるのかと言えば、そんなことはない。

オルカンを通じて育ったお金で十分幸せに暮らせる人は山ほどいるわけです。

おしらせ

キャラクター”ぺいぱ”がデザインされた「資産運用学園やわらか中学校」公式アイテムがついに販売開始!トイレットペーパーを模したキャラデザの由来は、古くなったお札が再利用されてトイレットペーパーになることや、ウン(運)がつく縁起ものだからなど、諸説あり。いずれのアイテムも日常使いできるシンプルデザインです!ぜひお買い求めください!

ぺいぱはこう思う

今回は「オルカン(全世界株式)否定の声について感じること」をテーマに、オルカンを保有されている方の考え方、否定層の声、そしてそれに対するぺいぱの受け取り方について触れてきましたが、いかがだったでしょうか?

冒頭でも述べた通り、ぼく自身も含めすべてがポジショントークです。個別株の方が良いという方はそういう実力がある、実績がある人ですし、オルカンを売却して他の商品を買うことを勧めているのは金融業界の人ですし、会社で出世できなそうなんていうのはもはや余計なお世話でしかない。

そもそもオルカンは手数料が大幅に引き下げられたことで、販売する側からすればぜんせん儲からない商品。オルカンと合わせて他の商品も買ってね、が本音。いや、むしろ手数料の高い商品だけ買ってくれた方が嬉しいわけです。

オルカン保有者と否定層の違いを一言でまとめると、より高い結果を生む選択肢を求めるか否かになるのだと思います。

「常にNo.1を目指し続けたい」「そういう競争にさらされたい」

そんなアスリートみたいな生き方を望むのであれば、どうぞ黙ってやってください、ということです。ぼくのような市民ランナーはマイペースで長丁場を安定的に走り抜けることが大事ですから、もはや違う競技です。

昔どこぞの政権下で「1位じゃないとダメですか?」みたいなことが話題になりましたが、ことオルカン議論においてはこの指摘がピッタリと当てはまりますね。

なお、否定層の声を拾うと分かりますが、こうした方々はそもそもオルカンは良い商品だと言っています。長期投資をするなら正解なんだと。その上で自分なら、ということなわけです。

いつの時代も人気商品を否定する見出しというのは再生数が伸びます。刺激的なタイトルだなと思って中身を見ると、ぜんぜんそんな文脈では言ってないなんてことは多くあります。

サムネイルにあるシーンが本編で出てこないことだってザラです。なのでこうした風潮に騙されないようにしたいですね。

ぼくは、資産運用がお金を増やすための手段でしかないし、そこに時間をかけるべきではないと考えています。特にお金の浮き沈みというのは心理的負担も大きいです。最後は自分自身との戦いでもあります。

感情のコントロールが難しいからこそ、できるだけ自動化すべし。そう思って自分の資産運用では自動入金・自動買付にして、証券口座をログインしない、触らないようにしています。商品選択さえ大きく間違わなければ、ほとんどの個人投資家はこれで十分です。

ぼくは日本の個別株で投資を始めてから丸20年が経過しました。損失のショックが大きすぎて10年間一切投資から距離をとってきたこともあります。そんな中で2021年から始めたオルカン投資を通じてすでに1,500万円以上の含み益を生んでいます。

アインシュタインが複利効果について「人類最大の発明」と言ったのは有名な話ですが、ぼくは「オルカン」もそれに並ぶぐらいの発明だと思います。お金を増やすためにはどちらも同じぐらい大切な概念です。

ということで、久しぶりにオルカンについて多角的に思いの丈を述べてきました。皆さんもどしどしご意見・こ感想をコメント欄にいただけると嬉しいです。

人生はノーコンティニュー!悔いのないようにやっていきましょう。

では、ごきげんよう。

妬まれてこそ一流。