・なぜ1億円は1つの到達点なのか

・ぺいぱの取り組みの結果は

・続けていくことの難しさ

ごきげんよう、ぺいぱです。

金融資産1億円を達成した人を「億り人」なんて言いますね。この造語は映画「おくり人」と、1億円ホルダーの言葉を掛け合わせて作られたものです。従来は「億万長者」なんて単語の方がよく使われていました。

このブログの内容は動画でも解説しています。

「億り人」という単語がいつ作られたかは定かでありませんが、ぼくが覚えているのは2017年の暗号資産ブームの頃です。投資(というか投機かもしれませんが)の成功体験が注目され、それに関するメディア報道が加熱した時期に「億り人」という単語も多く飛び交っていたと記憶しています。

通常、資産形成というのはまずゴールありき。何を達成したいのかが先にあり、どの金額をいつまでに必要なのか、そのためにはどのような行動が必要なのか。ざっくり言うとこんな逆算でプランを組み立てていくものです。

それでも億り人が持てはやされたり、資産形成の1つの到達点のように扱われるのは、純粋に

・単位が変わる

・資産形成の成功を示す

・経済的安定の象徴

このようなことからなのでしょう。

なお、ぺいぱ自身は2026年末までに金融資産7,500万円を目標設定に掲げていますが、そうだとしてもやはり億り人への憧れはあります。先ほど示した理由からですね。

独立行政法人労働政策研究・研修機構が公表している「ユースフル労働統計2019」によると、大学・大学院を卒業しフルタイムで正社員を続けた場合の60歳までの退職金を含まない生涯賃金は、男性でおよそ2.7億円、女性でおよそ2.2億円となっています。

総務省の家計調査(家計収支編)によると2022年の勤労者世帯(単身世帯を含む総世帯)貯蓄率平均は37.1%ですから、かなり強引な計算ではありますが先ほどの生涯賃金に当てはめると、男性はおよそ1億円、女性はおよそ0.8億円となります。

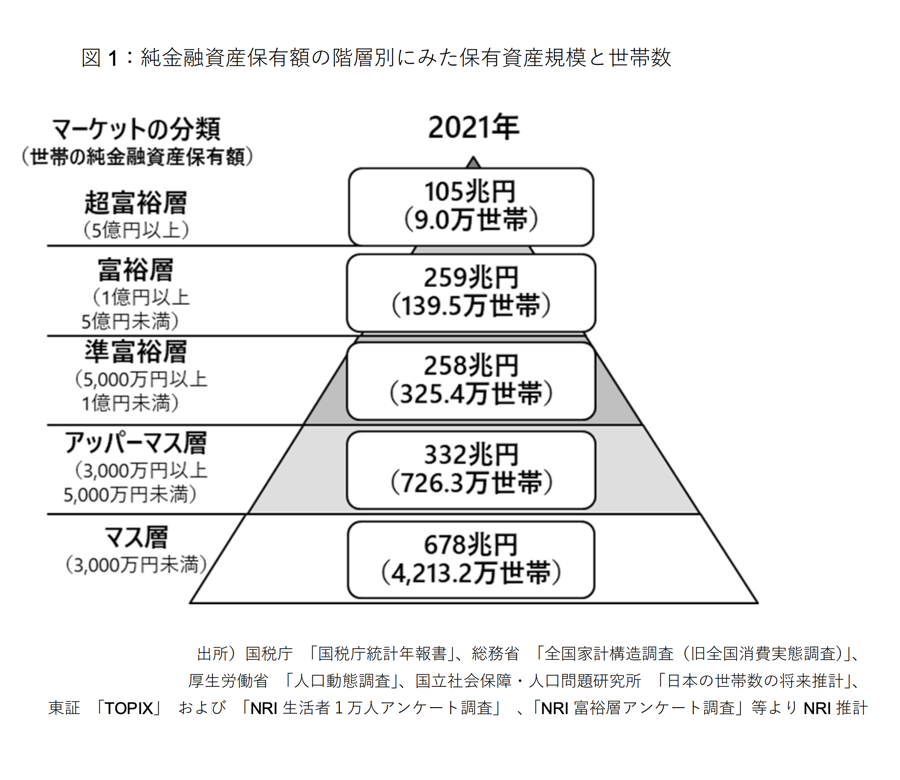

また、野村総研のいわゆる富裕層ピラミッドでは、純金融資産(金融資産から負債を除いた額)1億円〜5億円未満を富裕層と定義しており、これは全体の2.58%に限られます。

【出典】野村総合研究所、日本の富裕層は149万世帯、その純金融資産総額は364兆円と推計(野村総合研究所)

2023/03/01

こうしたことからも、1億円の到達というのはなかなか厳しい取り組みであることが分かります。

そんなわけで今回は「金融資産1億円への道のりを考える」をテーマに、到達するための様々なアプローチについて整理をしていきます。

資産形成のあり方にただ1つの正解はありませんが、金融資産5,500万円を超えたぺいぱ自身の経験を交えながら、やっていきたいこと、やるべきことを書き出していきます。ぜひ皆さんの資産形成の一助にしていただければ嬉しいです。

金融資産1億円への道のりを考える

では、早速いってみましょう!

まずはお金を働かせて資産を増やす方法です。基本的にはリスク資産となりますので、お金を減らす可能性もありますが、そのリスクを引き受ける代わりにリターンも期待できるわけです。

「金融投資」と広い言葉を用いましたが、要素分解するとかなり枝分かれされます。主に株式を前提に説明をします。

・アセットクラス選び

投資対象となる資産の種類を指します。株式、債券、商品、暗号資産、現金などがあります。

・商品形態選び

個別株や投資信託、ETFなどがあります。

・対象地域選び

全世界・先進国・米国・日本などがあります。

・商品選び

成長株か高配当株か、アクティブかインデックスかなど特性の違いがあります。

・投資手法選び

一括投資か積立投資か、積立でも毎営業日や毎月などがあります。

こうやって改めて書き出していくと、金融投資というのはその組み合わせが星の数ほどありますから、初心者が二の足を踏んでしまうのも分かる気がします。

基本的にはハイリスク・ハイリターン、ローリスク・ローリターンであることを踏まえて、自身が現在取れるリスク許容度と相談をしながら適切な投資先を選んでいくことになりますね。

なお、ぼくのコア資産は

・アセットクラス選び

株式

・商品形態選び

投資信託

・対象地域選び

全世界

・商品選び

eMAXIS Slim 全世界株式(オール・カントリー)

・投資手法選び

一括投資+積立投資

こんなアプローチを取っています。詳しくはこちらの回「3,000万円分のオルカン(全世界株式)を運用して感じる6つのこと」でも取り上げています。新NISAでの購入ランキング堂々トップとなっているSlimオルカンを購入すると感じることを分かりやすくまとめていますので、ぜひご覧ください!

今回は金融資産1億円がゴールですから、数ある打ち手の中でも広く分散された低コストのインデックス型投資信託を積立していく形が良いのでしょう。ではどのぐらいの金額を毎月投じれば良いのか。

20歳から投資を開始したとします。リターンは1900~2017年においての全世界株式 年平均リターン5.2%を使用します

<20歳から投資を始めて1億円を目指す場合の積立額>

60歳で1億円 月62,184円

50歳で1億円 月115,778円

40歳で1億円 月237,721円

30歳で1億円 月637,125円

現実的なラインになってくるのは40歳以降という感じでしょうか。それでも毎月20万円以上を投資に回すというのはなかなか高いハードルになります。

60歳定年時に1億円到達する月6.2万円というのが積立額としては現実的ですから、会社員+インデックス投資+新NISAという組み合わせがある意味で鉄板なんですね。

もちろん、金融投資では個別株で高いリターンをあげたり、暗号資産で「会心の一撃」を狙ったりなど、投資ではなく投機の分野で1億円を目指すという選択肢も存在はしますが、これで達成できる人はごくごく一握りです。

ですので、安定的に成長させていくインデックス投資をコアに据えつつ、ハイリスク・ハイリターンの商品をトッピングとしてサテライトに組み合わせる。そんな取り組みが理想です。現にぼくが暗号資産を少し保有しているのはそうしたことが理由です。

みんながやっていることと同じことをしても大成功を収めることはできません。ただ、大失敗をするわけにもいかない。そんな時はコア・サテライト戦略がオススメですね。

詳しくはこちらの回『資産を増やすのに爆発力が欲しい方にオススメ「コア・サテライト戦略」』でも解説していますので、ぜひご覧ください!

金融資産1億円というと投資で成功を収めた一部の人だけの話に聞こえがちですが、中には労働収入をとにかく高めて貯蓄だけで達成するような人もいます。

たしかに上がり下がりのある投資に頼るよりも、ある程度手取りが想定しやすい労働収入、つまり会社員としての給与をベースに考えていく方がシミュレーションとしてはシンプルです。

世の中の平均年収、転職サイトdoda(デューダ)による2023年の統計ではこのようになっています。

<平均年収>

男性 464万円

女性 356万円

–

全体 414万円

この平均年収414万円をベースに考えてみましょう。貯蓄率がどの程度だと何年で1億円に到達するのでしょうか。この数字は手取りではなく支給額ですので、ざっくり計算で住民税18.8万円、所得税9.02万円とすると、手取り年収では327万円となります。

<貯蓄率別の1億円到達年数>

貯蓄率10% 305年

貯蓄率20% 153年

貯蓄率30% 102年

貯蓄率40% 76年

貯蓄率50% 61年

貯蓄率60% 51年

貯蓄率70% 44年

貯蓄率80% 38年

手取り年収327万円では貯蓄率70%越えを目指さないと1億円到達は現実的な期間になりませんが、逆に言うと貯蓄だけでもなんとかならんことはないわけです。あとはどれだけ手取り年収を上げていけるかと、貯蓄率との掛け算になりますね。なお、ぺいぱ自身の手取り年収推移はこのようになっています。

<ぺいぱの手取り年収推移>

2017年: 901万円

2018年:1,009万円(+11.98%)

2019年:1,093万円(+8.32%)

2020年:1,191万円(+8.96%)

2021年:1,232万円(+3.44%)

2022年:1,236万円(+0.32%)

※カッコ内は前年同期比

近年はかなり頭打ち傾向にありますが、自分も先ほどの平均年収ぐらいから社会人をスタートしてきたわけです。つまり誰であっても金融資産を大きく築くためにはこの幹をしっかり太くしていかないといけません。

自分の経験上、

・成長業界に身を投じていくこと

・フィーリングの合う会社に勤めること

・周囲の人に恵まれること

この辺りがカチッとハマると上昇気流に乗りやすいと感じます。

もちろん職場によっては、業績連動で給与・賞与が決まることもあるでしょうし、資格やスキルなどによってベース給がアップすることもあるでしょう。いずれにしてもあらゆる手段を講じて労働収入を向上させていくことは1億円への近道になります。

先ほどは勤務先の労働収入に限った話をしましたが、昨今では自分の余暇や知識、経験をお金に変えていくことが簡単にできるようになりました。そう、副業収入ですね。

多くの方の収入源は勤務先からの給料一本かと思います。ぼくも最近まではその一人でしたが、これは非常に危険な働き方でもあります。特に新卒入社してその後10年、20年とその会社しか知らない方というのは、得た力がその会社でしか通用しない可能性だってあるからです。

業績不振で給料が大幅に減額される、育児で勤務できなくなる、ストレスで会社に行けなくなる、もちろん会社が倒産するなんてこともあり得ます。つまり、会社からの給料というのは非常に不安定な上に成り立っているわけですね。

そのため、何かあったときのために副業というバックアップを用意しておくことも大事。こんなものが考えられますね。

■ネット系

・アンケートモニター

・せどり

・ポイ活

・ブログ

・YouTube

■投資系

・株式

・不動産

・太陽光

・腕時計

・アート

■労働系

・アルバイト

ぼくはこれまで株式投資しかやってきませんでした。しかし、2020年8月に始めたブログを皮切りに翌年からYouTubeも始めまして、まだまだ小さい金額ですがどちらも昨年から収益化し始めています。

また、不動産についても持ち家を賃貸に出していますのでそこからの家賃収入も発生しています。ポイントを集めるポイ活もバカにできませんね。ぼくは日々の支払いにdカードを利用しており、ほとんどのポイントをdポイントに集約。昨年は2万ポイント以上を利用しています。

こうした副業収入は会社給料に遠く及びませんが、コツコツ・たんたん・中長期で小さいところから育てていくことが重要です。序盤は本業で不足している収入の側方支援となりますが、上手くやれば本業を超える収入に育てることも可能です。

色々な取り組みで種を撒くことも金融資産1億円をグッと手元に手繰り寄せることになります。

大きな成功を収めたいのであれば起業も選択肢に入りますね。ここで1つ紹介をしましょう。ビジネス誌Forbesが公開している世界のビリオネアランキングです。

このランキングは、各ビリオネアの資産や事業評価に基づいており、Forbesの記者による対象者とのインタビューや公的な情報を収集して算出されています。ただしこれらは推定値ですから、正確な金額ではないことには留意が必要です。

2023年4月4日に発表された2023年版ランキングでは、世界1位がフランス人のベルナール・アルノー氏で、総資産額は2,110億ドルでした。アルノー氏は日本でも愛好家が多いブランド「ルイ・ヴィトン」などを扱うLVMHグループの会長兼CEOです。

2位はイーロン・マスク氏で、総資産額は1,800億ドル。3位はAmazon創業者であるジェフ・ベゾス氏で、総資産額は1,140億ドルとなっています。

<Forbes 世界ビリオネアランキング 2023>

1位 ベルナール・アルノー 氏

(LVMHグループの会長兼CEO)2,110億ドル

2位 イーロン・マスク 氏

(テスラCEO)1,800億ドル

3位 ジェフ・ベゾス 氏

(Amazon創業者)1,140億ドル

4位 ラリー・エリソン 氏

(オラクル共同設立者)1,070億ドル

5位 ウォーレン・バフェット 氏

(バークシャー・ハサウェイ会長兼CEO)1,060億ドル

日本人で見ていくと上位はこのような形です。

<Forbes 日本長者番付 2023>

1位 柳井正 氏

(ファーストリテイリング創業者)4兆9,700円

2位 滝崎武光 氏

(キーエンス創業者)3兆1,700円

3位 孫正義 氏

(ソフトバンクグループ創業者)2兆9,400円

4位 佐治信忠 氏

(サントリーホールディングス会長)1兆4,500円

5位 高原豪久 氏

(ユニ・チャーム創業者)1兆530円

いずれも、数字が天文学的過ぎて庶民にはあまり参考になりませんが、ここでのポイントは上位にいる人はほとんどが創業者かそれに近い立場にある人だということです。

会社員として働いて1,000億円、5,000億円といった資産を築くというのは現実的に難しいわけですが、自らが事業を起こして成功を掴めばそれが可能です。億り人なんて言葉が霞んでしまうぐらいの財を得ることも視野に入るというわけですね。

もちろん、事業を自ら立ち上げるというのは大変な労力がかかります。お金がかかる場合もあるでしょう。失敗するリスクだって多分に含みます。でも、誰もがやらない取り組みだからこそ、それに見合ったリターンもある。会社員の給与とオルカン(全世界株式)投資だけでは得られない境地ですよね。

なお、先ほど紹介したビリオネアランキング。Forbesは毎年発表している理由を過去の誌面でこのように述べています。

「10億ドルは”金持ち”と”大金持ち”を区別する上での最良の境界線であり、ランキングを公表することで、誰がどのようにして10億ドルを稼ぎ、保有するようになったのかを知ることで、世界経済の仕組みを学べるから」

たしかに、成功者がその資産をどのように築き上げたのかを考えてみる、というのは金融資産1億円を目指す上でもすごく良い頭の体操になりそうですね。

ここまでは主に収入を増やしていく方法について触れてきましたが、難しい取り組みであることも確かです。発想を変えてみましょう。1万円を得るには大きく2つのアプローチがあります。新たに1万円を稼ぐか、1万円の節約を行うかです。

これ、どちらが簡単なのかは明白ですね。圧倒的に後者。どちらも工夫と知恵が必要ですが、新たに稼ぐには数多ある打ち手の中から相当な苦労で0を1に変えていく必要があります。

現在の会社で昇給をする、副業で収入を立てる、転職で年収を上げる。どれもかなりの行動力が必要で、しかも中長期の取り組みになります。しかし、1万円の節約であればやろうと思った日からすぐに成果がでます。

家計簿と睨めっこをし、月の支出の高いものから順に棚卸しをしていく。あとは取捨選択をする覚悟だけです。

・年収2,000万円の人で貯蓄率が10%だと年間200万円。

・年収500万円の人で貯蓄率が50%だと年間250万円。

年収に4倍の開きがあっても節制しだいで年間貯蓄額を上回ることができる。これ、当たり前のことを言っていますが、認識していない人も多いと思います。結局どのぐらい稼ぐかもすごく大事ですが、どのぐらい無駄な支出のない生活を行えるかにも意識を向けることが必要なのです。

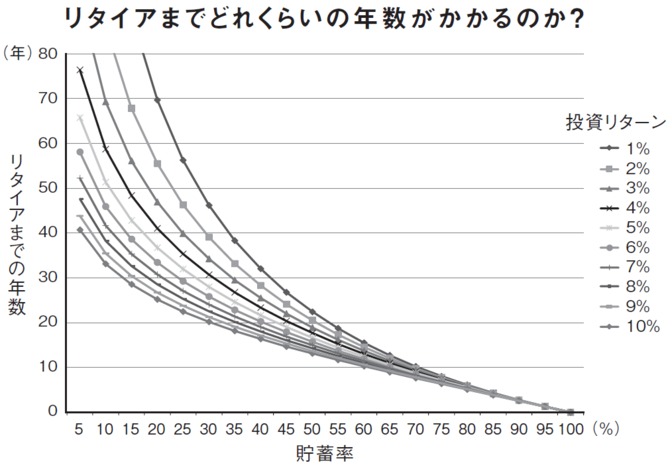

こんなグラフも有名ですね。書籍『FIRE 最強の早期リタイア術 最速でお金から自由になれる究極メソッド』から、貯蓄率を基準にFIRE(経済的に自立した早期退職)までどれくらいの年数がかかるのかを示した図です。

横軸が貯蓄率、縦軸はFIREまでの年数となっており、それぞれの曲線が運用における年間リターンを示しています。当然の如く、投資リターンが高く貯蓄率も高かった場合、FIREまでの年月は短くなりますし、その逆であれば遠のきます。

ここでのポイントは、このグラフには年収の概念がないこと。重要なのはいくら稼いでいるかではなく、いくら貯められているか、つまり貯蓄率だからです。そしてもう1つは投資リターンが低くても貯蓄率を上げていくことでFIREまでの期間を短くできること。

今回は1億円達成がテーマなので、FIREにフォーカスをするつもりはないのですが、結局のところ積極的に貯蓄を行い余剰資金を投資に回すことが、1億円へのハードルを下げることにつながるということです。

ではぼく自身の貯蓄率はどうだったのか、このようになっています。

<ぺいぱの貯蓄率推移>

2017年:27.39%

2018年:41.48%

2019年:7.36%

2020年:59.98%

2021年:60.57%

2022年:44.21%

2023年:23.69%

–

平均:37.81%

過去7年平均で4割弱。総務省の家計調査(家計収支編)によると2022年の勤労者世帯(単身世帯を含む総世帯)貯蓄率平均は37.1%です。年代別ではこのようになっています。

<勤労者世帯の貯蓄率(月間平均)>

29歳以下:46.9%

30-39歳:44.2%

40-49歳:40.8%

50-59歳:34.5%

60-69歳:23.5%

70歳以上:29.4%

–

平均:37.1%

ぼくは40代ですから、年代別で比べると平均をやや下回りますが、そこまで悪い方ではないかと思います。そもそも家計改善を開始したのが2020年でしたから、それ以前と以後では家計体質は大きく変化していますし、資産の伸びが加速したのも同じタイミングです。

1億円を目指していくためには、どのように節制をしていくのか。しかもそれが長期間継続できないといけません。身体に馴染む生活スタイルがどのようなものかを早期に見つけていくことも重視していきたいですね。

ここまで金融資産1億円に到達するためにするべきこととして、このようなアプローチを紹介してきました。

それぞれ独立した選択肢として、自分に向いているもの1つだけを選ぶ。そして深掘りをしていく。これだけでも1億円という金額の達成は可能と考えることができます。

しかし先ほど紹介した貯蓄率と投資リターンとの相関性と同様に、①〜⑤を組み合わせて実行することで、1億円までの確度をさらに高めていくことができます。

ぼくの場合は④の起業以外をすべて組み合わせています。

① 金融投資で運用

→オルカン(全世界株式)への集中投資

② 労働収入の向上

→本業の給与・賞与を底上げ

③ 副業の実施

→家賃収入および広告収入の追加

⑤ 節制の継続

→20年・21年には貯蓄率6割まで上昇

起業は会社員を辞めることとイコールになりますから、将来的には④も加わり全ての選択肢をフル稼働させていくことも考えられます。

ここでお伝えしたいのは、金融資産1億円という額が「考え得ることを全てやり尽くしても届くか分からない高みである」ということです。でもだからこそ「億万長者」とか「億り人」という単語がいつの時代も憧れの存在であり続けるわけですし、こうした高みがあるからこそ資産形成を進めている全ての人にとってのモチベーションにもなるわけです。

このように収入の多線化をすることは「全てやり切る」という趣旨もありますが、一方ではリスクヘッジでもあります。どれか1つを深掘りし続けていった先で限界がきた場合、方向転換をするのはそれなりに時間がかかります。

金融投資で損失を出した、勤務先の業績が悪化して給与が下がった、副業に取り組んだけど失敗した、起業したけど上手くかなかった、節約の限界を迎えた。このような事態に陥った際、複数で取り組んでいれば他でカバーすることができます。

常にすべてが順調に進んでいくことなんてないわけですから、お金を呼び込んでいく仕組みは複数用意をしておいた方がいい。①から⑤までをすべて組み合わせていくぐらい貪欲に目指すべき数字、それが金融資産1億円ということです。

さいごに

今回は「金融資産1億円への道のりを考える」をテーマに話を進めてきましたがいかがだったでしょうか。

資産形成に取り組まれている方であれば、どれか1つ2つはすでに実践されているかもしれません。金融資産1億円に限らずお金を増やしていくための基本的な取り組みばかりだからです。

ぺいぱ自身も2020年以降、これらの取り組みを全面的に進めてきまして確実に数字にそれが表れています。

<ぺいぱの金融資産推移>

2017年末:1,717万円

2018年末:1,561万円

2019年末:1,857万円

2020年末:3,103万円

2021年末:3,959万円

2022年末:3,889万円

2023年末:5,591万円

明らかに2020年以降のステージが変わってきていることが分かりますね。このペースでいけばあと10年もかからないぐらいで金融資産1億円に到達できるのではとも考えられるわけですが、そんな単純なものじゃありませんね。

例えばぼくの収入の柱である本業での労働収入。会社員生活ではこの1年でフィジカルもメンタルも非常にダメージを負っていますから、このまま続かないかもしれません。

副業についても、マンションの借主が退去する可能性だってありますし、半ばライフワークとなっている「やわらか中学校」も何らかの事情で更新が滞るかもしれません。

近年は物価高です。また怪我や病気など突発的な事象で支出が先行し、貯蓄率が大幅に低下をするかもしれません。何が起こるか分からないのが人生です。このままのペースを当たり前のように続けるということ自体がそもそも高い難易度なんですね。

それでもやっぱり1度でいいから到達してみたい。それが金融資産1億円の魅力です。

皆さんはこの1億円という数字。どのように捉えていますか?自分が満足する生活には必要ないと考えている方もいるでしょう。すでに達成されて理想と現実との答え合わせをされた方もいるでしょう。ぼくと同じように憧れを抱きつつも目標は別で立てている方もいるでしょう。

どのように金融資産1億円を捉えているか、ぜひコメント欄やX等で教えてくれると嬉しいです!

人生はノーコンティニュー!悔いのないようにやっていきましょう。

では、ごきげんよう。

なぜ、山に登るのか。そこに、山があるからだ。