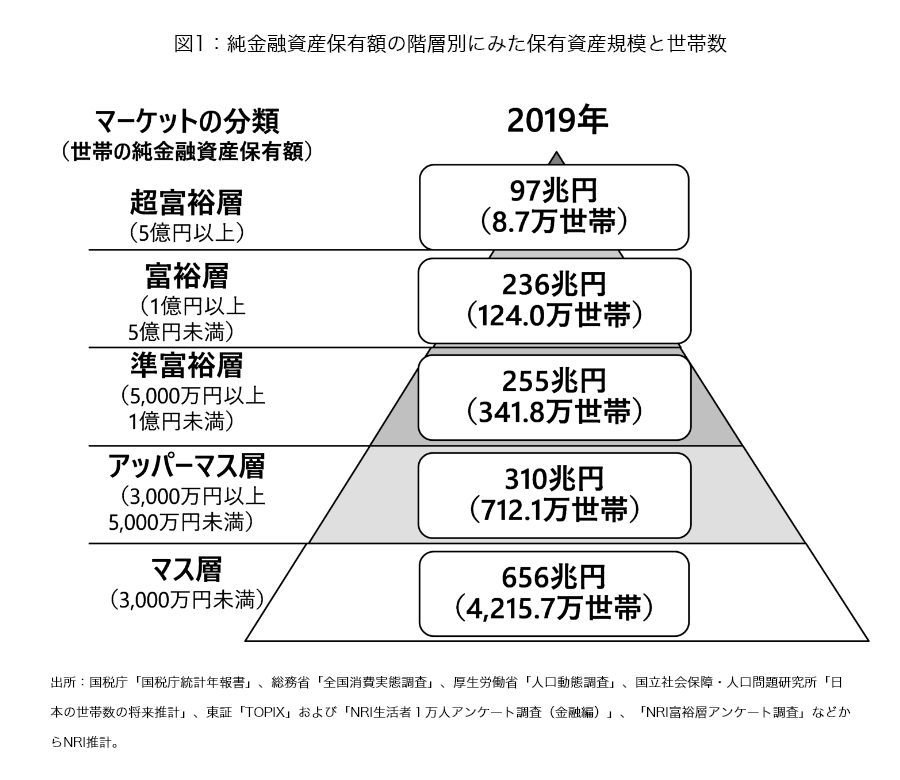

・富裕層ピラミッド

・3,000万円の壁

・やり続けること

おはーん、ペーパー先生です。

資産運用をされる方は、老後や教育、住宅などの目的に応じて、

金融資産額やその達成時期を目標設定するかと思います。

世の中に、まったく自分自身と同じ条件の人というのは存在しませんから、

第三者と対等に比較するものではない一方、

その額が全体でどのぐらいに位置しているのか、

というポジションを把握しておくことも大事です。

重宝されているのがいわゆる富裕層ピラミッドですね。

野村総研が、預貯金、株式、債券、投資信託、一時払い生命保険や年金保険など、

世帯として保有する金融資産の合計額から負債を差し引いた「純金融資産保有額」を基に、

総世帯を5つの階層に分類し、各々の世帯数と資産保有額を推計したものです。

【出典】野村総合研究所、日本の富裕層は133万世帯、純金融資産総額は333兆円と推計(野村総合研究所)

2020/12/21

割合でいくと以下になります。

超富裕層(0.2%)

富裕層(2.3%)

準富裕層(6.3%)

アッパーマス層(13.2%)

マス層(78.0%)

100人いればこれだけの人が該当することになります。

🤓☺️

2人は1億円以上-5億円未満

🤤😟🤑😬😏😩

6人は5,000万円以上-1億円未満

😃😉😊🤗😆😂😯😆😌😛😎😍😧

13人は3,000万円以上-5,000万円未満

特徴としては、だんだん上位になると割合が減っていく、

ということではなく、マス層とアッパーマス層で

大きく分断されていることが見て取れます。

つまり、純金融資産が3,000万円を超え始めると、

資産が資産を呼び込む状態に突入していくと捉えることもできるわけです。

これ、まさに経済学者トマ・ピケティ氏が著書『21世紀の資本』で唱えた「r>g」ですよね。

「r」は資本収益率を、「g」は経済成長率を示しており、

つまりは、労働で得られる賃金よりも、資産運用により得られる富の方が大きいということ。

先ほどの富裕層ピラミッドにおいて、その境となるのが

3,000万円であるという見方もできますから、

資産運用における一先ずの基準としても重視したいわけです。

ぼくは現在40歳を超えたIT企業勤務の会社員。

現在の金融資産は2022年5月末時点で3,697万円。

2020年12月に初めて月末締めで金融資産3,000万円を超えました。

先ほどの富裕層ピラミッドは”純”金融資産額がベースとなっていますので、

定義を揃えて見ていきましょう。

ぼくの場合は2022年5月末時点で

資産:

法定通貨:242万円

投資信託:3,037万円

暗号資産:418万円

負債:

住宅ローン:▲2212万円

—

合計:1,485万円

このようになりますので、マス層に属しています。

一方で、所有不動産を売却した場合、

売却想定額(2,900万円)-住宅ローン残高(2,212万円)=688万円

となりますので、

資産:

法定通貨:930万円

投資信託:3,037万円

暗号資産:418万円

—

合計:4,385万円

このようにアッパーマス層入りとなります。

少し話が逸れましたが、

持ち家や投資用などで不動産を持たれている方も多いかと思いますので、

以降は金融資産をベースに話を進めていきます。

資産家としての分岐点でもある金融資産3,000万円。

今日はぼくが「金融資産3,000万円を達成するために行った7つのこと」

について紹介をしていきます。

金融資産3,000万円を達成するために行った7つのこと

では、さっそく見ていきましょう!

兎にも角にもここが大事です。何事もスキルを磨くにはその道で成功している人に倣うのが近道。資格取得でも筋トレでもゴルフでも、その道のプロに教わるのが良いわけです。これは投資の世界でもまったくそのまま当てはまりますね。金融資産1億円を目指しているのに、100万円しか持っていない人の話を聞いても、100万円以上を得るための学びはないからです。年齢や家族構成、金融資産額で、自分の目標と当てはまりそうな人物を探して、その行動を模倣する。最初はここから始めましょう。なお、ぼくは2020年に書籍『お金の大学』に出会ってから資産形成に目覚めましたから、リベ大の両学長のほか、数名をベンチマークに資産形成を続けています。

見直すべき3大支出「住宅ローンの借り換え」「保険の見直し」「格安SIMへの切り替え」。ここが支出見直しにおける玄関です。これをやらずして、次のステップはない。そう言い切れます。なぜかと言うと、これらのアップデートは手間がものすごくかかりますが、その分の節制効果も抜群に高く、かつその効果が継続するからです。電気を小まめに消すとか、小銭を貯金するというのも、やらないよりはマシですが、爆発力に欠けます。労力と効果の天秤も意識したいところですね。あと、ぼくが効果高いと思うのは、加入しているサブスクを一回すべて解約するという荒療治(笑)それで1ヶ月間過ごしてみて、どうしても必要なものだけ復活させる。これをやるとほとんどいらないことに気付きます。

2017年から外国株を始めましたが、株式投資自体は2004年に日本株で始めていました。ライブドアショックなどに揉まれて100万円ほどの損失を出し撤退していたんですね。転機となったのは、新聞報道などでアルファベット株が1,000ドルを突破するかしないか、という話題で盛り上がっていた2017年。今自分が使っているサービスがいきなり無くなることはないだろう、という観点で、アルファベット(GOOGL)、アマゾン(AMZN)、アップル(AAPL)を購入。その後、テンセント(N0700)、シー(SE)を追加して、ハイパーグロース個別株中心で運用を続けていました。2021年6月に全世界株式に一本化するまで、この攻めの姿勢が資産を大きく成長させる原動力になりました。

先ほど触れたように2000年代にやっていた日本株は、相場急落を受けた狼狽売りに次ぐ狼狽売りによって、みるみる原資を小さくさせていきました。こうした反省もあり、2017年に外国株で投資に復帰して以降はいわゆるガチホ。何があっても投げ売らないことを決意して臨みました。その決意をリアルに試す相場が2020年3月に訪れます。そう、コロナショックによる世界全面株安です。連日のように落ち続ける株価。ただし、過去の経験もあってぼくは至って冷静にこれを素通りすることができました。もちろん強者はここでさらに買い向かうわけですが、個人投資家はそのタイミングを図るのが難しいですから、狼狽売りさえ凌げればオールOKです。

ぼくは個別株時代、このようなポリシー(物事を行う際の考え方)を持っていました。「eコマース・SNS・金融・ゲーム・広告”のうち3つ以上を事業の柱として持つテック銘柄から選定」。自身がIT企業勤務であることから、業界動向にはそれなりに詳しかったんですね。アメリカ株式でGAFAという鉄板を抑えたのもこれが理由でしたし、中国や東南アジア企業を追加購入したのも、このポリシーに該当した企業を見つけたからです。モットー(日常における行動指針)の「コツコツ・たんたん・中長期」との組み合わせを投資における”マイルール”としていまして、投資をされる方はまず最初にこれを決めるところから始めると、後から軸がぶれることがありません。なお、現在のポリシーは「Simple is best.」です。

貯蓄率とは、収入に対する貯金の割合を指します。具体的には、収入から税金や社会保険料を引いた可処分所得(いわゆる手取り収入)に対する預貯金の割合で、「預貯金÷可処分所得×100」この計算式で表すことができます。1926年にアメリカで出版された資産形成におけるバイブル『バビロンの大富豪』では、金銭的成功を手に入れるために収入の1割を貯蓄に回すことが推奨されています。総務省の2020年の『家計調査』(2021年2月公表)では、二人以上世帯のうち勤労者世帯の家計収支における貯蓄率の全体平均は35.2%。つまり、3割の貯蓄率は一般水準。5割を超えてくると合格水準。そんなことが言えます。ぼくは当初は6割、現在は7割を目指しており、実績値では20年は59.98%、21年は60.57%でした。

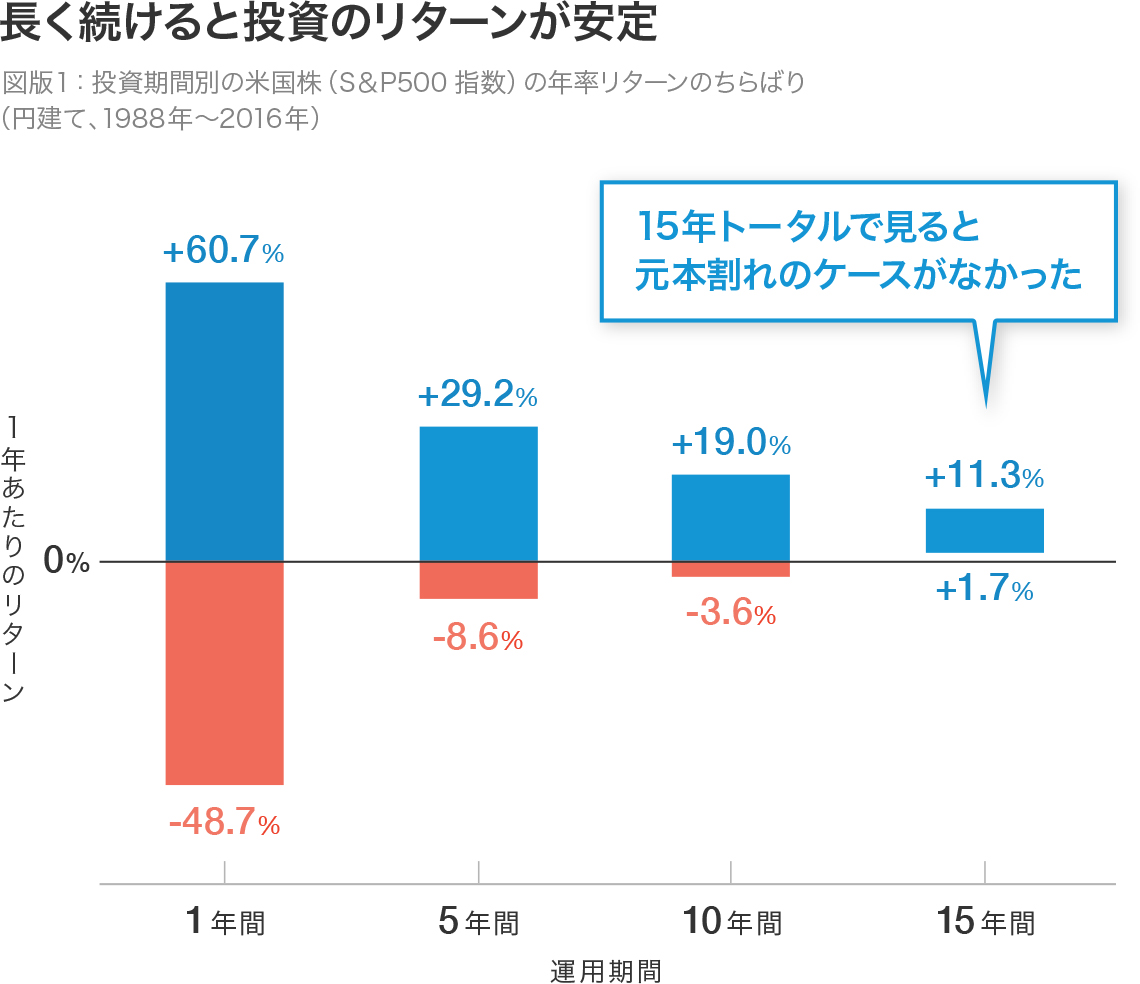

最後はもうこれですね。有名なところでは、S&P500(配当込、円建て換算後)を対象に、1年だけ投資した場合から15年間投資し続けた場合まで「1年あたりリターン」のちらばりを比較した図があります。15年間投資し続けた場合、1年あたりのリターンは+11.3%から+1.7%の間に収まる、つまり元本割れしないという統計データです。期間が短ければ短いほど、プラスとマイナスの振れ幅が大きくなっていることからも分かる通り、株式投資はいかに長く市場に居続けることができるのかのゲームとも言えます。著名投資家ウォーレン・バフェットさんの言葉にこんなものがあります。「株式市場はせっかちな人から忍耐強い人へとカネを移す装置」。

【出典】長期投資のメリットの基礎知識(ウェルスナビ)

2017.04.25

さいごに

今日は「金融資産3,000万円を達成するために行った7つのこと」をお伝えしました。

皆さん、いかがだったでしょうか?

過去10年、アメリカ株式相場は堅調でした。

そう言う意味ではぼくの2017年からの参加というのは、

もう本当ギリギリ最後のところで上昇相場に掴まることができたとも言えます。

今年は株式だけではなく、世界の金融相場全体が不安定な状況です。

ただし、7つのことの最後にお伝えした「継続すること」。

これが何よりも大事です。

2020年3月のコロナショック以降に投資を始められた方にとっては

軟調相場が初めての経験となり、不安な方もいるでしょう。

ただし、今日お伝えしたことをしっかり守っていけば、

少なくても金融資産3,000万円は達成し得る、ということです。

金融資産は、(収入-支出)+(資産 × 運用利回り)で示すことができます。

「収入を上げる」「支出を下げる」この差分を

広げた分だけ投資原資を作れます。

相場の結果は自分自身では変えることはできませんが、

支出は変えることができます。

もちろん、副業が可能であれば収入だって変えることができます。

こういう時期だからこそ、自分自身で変えられることに時間を裂く。

投資の方は、自動入金+自動積立で、あとは忘れてしまっているぐらいが良い。

そんなことをお伝えして今日は終わろうと思います。

では、ごきげんよう。

よろしければ、こちらの記事もご覧ください。

投資は、口座開設よりも、商品選びよりも、市場分析よりも、続けることが一番難しい。