・20歳〜70歳までの商品選び

・株式の比率を考える

・攻めと守りのバランス

ごきげんよう、ぺいぱです。

このブログの内容は動画でも解説しています。

お金と資産運用にまつわる話題をお届けしているやわらか中学校。ブログは2020年8月23日、YouTubeは2021年6月20日からスタートしてもう2年以上が経過するんですね。

YouTubeチャンネルでいきますとこのような視聴者属性です。

<やわらか中学校の視聴者属性>

■性別

女性 16.7%

男性 83.3%

■年齢

13~17歳 0%

18~24歳 1.1%

25~34歳 13.9%

35~44歳 25.6%

45~54歳 33.2%

55~64歳 19.9%

65歳以上 6.3%

ぼくが40代半ばの男性ですから、そこのボリュームが一番大きい山になっており、全体的には25〜64歳までの方に広く楽しんでいただいている状況です。

最近は運用に関する質問をコメント欄やメールにて貰うことも増えてきました。具体的な商品を勧めるわけにはいきませんが、1人の個人投資家として、またAFP認定者として、資産運用の考え方をなるべく丁寧にお示ししています。

質問の種類で一番多いのは「どんな金融商品を買うべきか」というものです。これから資産形成を始めようという方だけでなく、定年退職後に寝かせているお金のあり方まで様々です。

ぼくが『eMAXIS Slim 全世界株式(オール・カントリー)』を購入し始めたのは40代に入ってから。2021年6月のことでした。ちょうどその前年から家計改善に着手しており、初めて資産形成とちゃんと向き合った直後のことです。

資産形成というのはその人の年齢や家族構成、資産状況、年収やお住まい、金融投資経験といったステータスにより、取るべき打ち手は変わります。

この辺りが資産形成の面白いところでもあり、難しいところでもあります。誰も彼もオルカンで良い、というわけではないわけです。

今回は「もしもぺいぱが○○歳だったらどの投資信託を買う?」をテーマに話をしていきます。シンプルに20歳〜70歳までの全6パターンで1本の投資信託を選ぶなら何にするのか、ということです。

投資に唯一の結論はありませんが、一方で世代に応じた商品選びのポイントもあるのだとも思います。あくまでぺいぱ自身の所感ではありますが、最後までお楽しみいただければ幸いです。

年代別の投資信託これ1本!

今回のご紹介では”初めて金融商品を購入するなら”という前提にしています。例えばすでにコア資産でオルカンを相当額保有している中、年齢を重ねた先で他の商品にすべて置き換えるべきかは判断に迷うところです。

手間も税金もかかりますし、そのほかに収入や運用年数、現金保有額など、どうあるべきかの判断に必要な情報は多く存在するからです。この辺りをご了承の上でご覧いただければ幸いです。

まずは結論です。

20歳 『eMAXIS Slim 米国株式(S&P500)』

30歳 『eMAXIS Slim 全世界株式(オール・カントリー)』

40歳 『eMAXIS Slim 全世界株式(オール・カントリー)』

50歳 『ニッセイ・インデックスバランスファンド(4資産均等型)』

60歳 『ニッセイ・インデックスバランスファンド(4資産均等型)』

70歳 『eMAXIS Slim 先進国債券インデックス』

投資の世界において「たられば」は持ち込むべきものではありませんから、自分が20歳だったら、60歳だったら、などと、普段絶対に考えないことを考えたので、ある意味で良い頭の体操になりました。

ご覧のように比較的、商品がバラけましたね。もしかすると「どうせ全年代でオルカンになるんでしょ?」なんて思われていた方も多いかもしれませんから、良くも悪くも期待を裏切りました。

ここからは、各商品を選んだ根拠を紹介していきましょう。今回の選定にあたりベースとした考え方はこちらです。

・収入期間が残りどのぐらいか。

・運用期間が残りどのぐらいか。

「収入期間」というのは仕事で得られる定期労働収入を指します。会社員の方が多いでしょうからここは60歳までと考えます。つまり20歳であれば残り40年間、40歳であれば残り20年間、安定した収入があるとします。

「運用期間」というのは購入した商品をどのぐらい運用できるのかを指します。つまりいつまで生きているのか、ということと同義でもあります。ここは80歳としておきます。

かなりざくっとはしていますが、この辺りが商品選定の際の取っ掛かりになっています。なお商品紹介はYahoo!ファイナンスからの引用です。

■カテゴリー:

国際株式型 北米(為替ヘッジ無)

■運用会社:

三菱UFJアセットマネジメント株式会社

■運用方針:

主要投資対象は、S&P500インデックスマザーファンド受益証券。なお、米国の株式に直接投資することがある。主としてS&P500指数(配当込み、円換算ベース)の値動きに連動する投資成果をめざす。対象指数との連動を維持するため、先物取引等を利用し株式の実質投資比率が100%を超える場合がある。原則として、為替ヘッジは行わない。ファミリーファンド方式で運用。4月決算。

■設定日:

2018年7月3日

■償還日:

無期限

■信託報酬:

0.0935%

■トータルリターン (1年):

+23.68%

■リスク(標準偏差・1年):

17.38

■シャープレシオ(1年):

1.36

20歳であればやはりS&P500に置いておく、というのが最も妥当かなと考えました。収入期間も運用期間も今回の例示の中では最も長期となるからです。

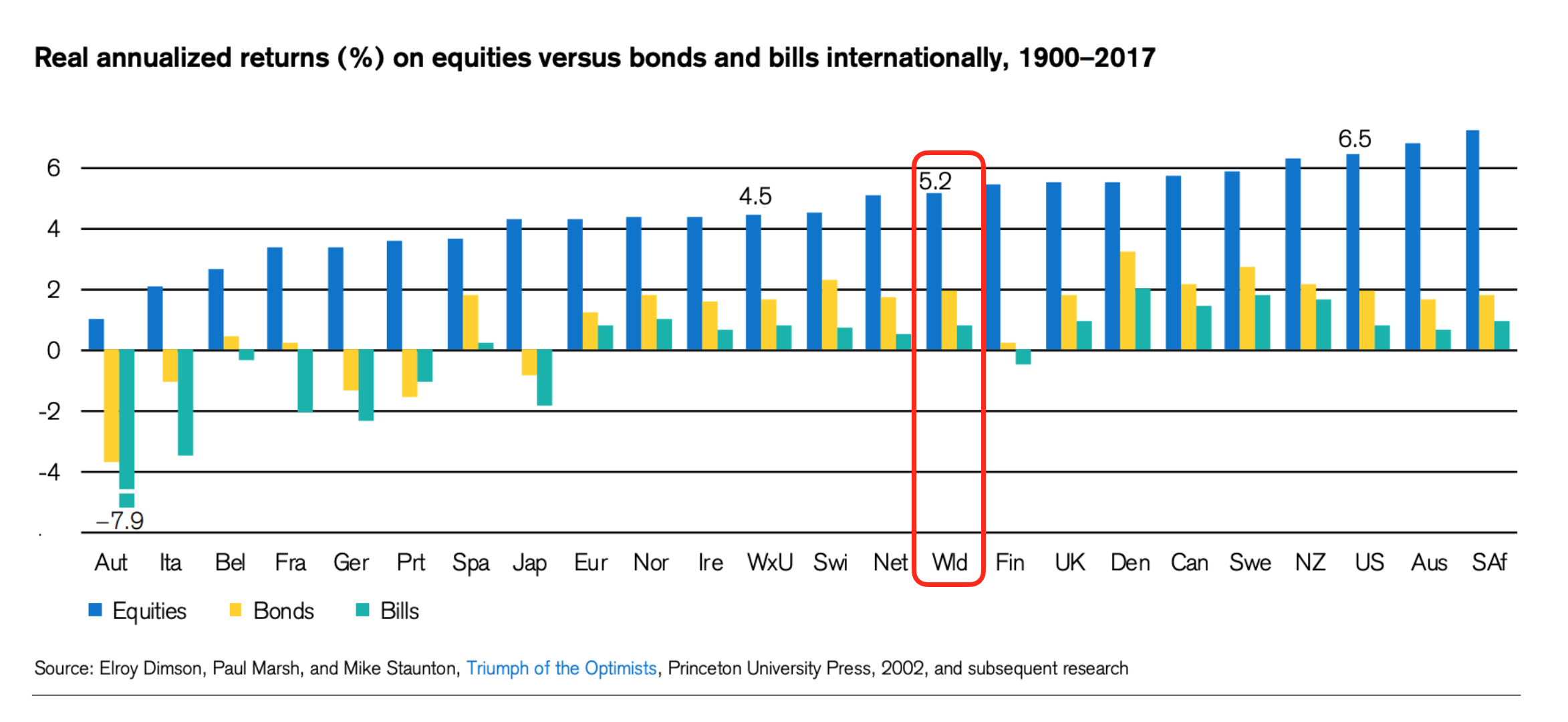

過去のリターンが将来を保証するものではありませんが、1900~2017年において全世界株式の年平均リターンが5.2%に対し、米国株式は6.5%、米国を除いた全世界株では4.5%です。やはり米国株は実績として強いということが理由の1つ。

また、米国株のトレンドはおよそ10年周期で訪れているというアノマリーもあります。簡単に示すとこのような感じです。

1960年代 米国株

1970年代 ゴールド

1980年代 日本株

1990年代 米国株(IT株)

2000年代 新興国株

2010年代 米国株

2020年代 ??

唯一ある懸念としては、覇権国家が変わる。つまり基軸通貨としての米ドルが終焉を迎えるという事象です。ただ、仮にそうなったとしても20歳であればその先の収入や運用期間が長いわけですから、途中での鞍替えも容易です。

また、期間が長いということは、今後の米国が強い時代の波に乗れる回数も必然的に多くなります。とまぁ、若さはどんなことも飲み込んでくれますから偉大ですね。

『eMAXIS Slim 全世界株式(オール・カントリー)』

■カテゴリー:

国際株式型 グローバル・含む日本(為替ヘッジ無)

■運用会社:

三菱UFJアセットマネジメント株式会社

■運用方針:

主としてMSCIオール・カントリー・ワールド・インデックス(配当込み、円換算ベース)に連動する投資成果をめざして運用を行う。対象インデックスに採用されている日本を含む先進国および新興国の株式等(DR(預託証書)を含む)への投資を行う。原則として、為替ヘッジは行わない。4月決算。

■設定日:

2018年10月31日

■償還日:

無期限

■信託報酬:

0.0572%

■トータルリターン (1年):

+23.71%

■リスク(標準偏差・1年):

14.04

■シャープレシオ(1年):

1.69

実はこの30歳が一番悩みました。どれで悩んだのかというと「オルカン」か「S&P500」かです。30歳についても十分な運用期間が存在しますから、考え方は先ほど紹介したものと大差ないでしょう。

ではどこに差があったか。それはこの30代でライフステージが変わる可能性が高いということです。つまり結婚ですね。家庭を持てば「自宅」「子ども」「教育」などで、意思決定の数や支出の量が大きく増加します。

つまり他のことには手間をかけてられない、極力何もしなくていいように工夫をしておくべし、ということが必要になります。

通勤時間を少なくするために勤務先近くに住む。洗濯の手間を減らすために洗濯乾燥機を買う。掃除の労力を他に使うためお掃除代行を頼む。こんなことですね。

資産形成でも同じです。できるだけ手間をなくしてお金が働く・育つ環境を整えておくことが重要です。その観点ではオルカン+現金という組み合わせが、極限までシンプルな最適解なのだとぼくは考えます。

ですので、30歳で購入する商品はオルカンとしました。

『eMAXIS Slim 全世界株式(オール・カントリー)』

ここは説明の必要があまりありませんね。ぼく自身が実践をしてきた条件だからです。以前にブログやYouTubeでも何度も取り上げてきました。

例えば、運用商品をオルカンへ1本化して1年後にまとめたこの回「資産運用を全世界株式に1本化して良かった7つのこと」では、このような内容を紹介しました。

<全世界株式に1本化して良かった7つのこと>

①運用に手間がかからない

②極めて広く分散されている

③資産の把握がしやすい

④投資をしている意識からの解放

⑤円安の対抗策になっている

⑥税制優遇制度を活用できる

⑦世界情勢に興味が持てる

詳しくは動画をご覧いただければと思いますが、オルカンを選ぶ理由はもうこれが全てですね。

40代に入るとお金も時間もある程度コントロールしやすくなってくるかと思います。社会人慣れ、仕事慣れ。体力は落ちますが、経験がそれをカバーする。手の抜き方も分かってきていることがそうさせますね。

一方で、この年まで金融商品を購入してこなかったという今回の前提で考えますと、世の中に溢れる投資にまつわるあらゆる情報に溺れて、結局何をすれば良いのか全然分からない、だからあえて何もしない。40歳にもなるとそんな結論に陥りやすいでしょう。

そんな重い腰になりがちな40歳でオルカンを選んだ理由を一言で表すならば、「選ぶことをしない、あえて選ばない。だからオルカンを選ぶ」です。

株式投資をする場合、今後どの地域が強くなるのか?それをきめ細かくメンテナンスしていけるのか?正直なところこれを個人投資家がやりきるのは難しい、というのがその背景です。

■カテゴリー:

バランス型 バランス

■運用会社:

ニッセイアセットマネジメント株式会社

■運用方針:

4つの資産(国内株式、国内債券、外国株式、外国債券)への投資割合は均等を基本とした分散投資を行い、各投資対象資産の指数を均等に25%ずつ組合せた合成ベンチマークの動きに連動する投資成果をめざす。購入時および換金時の手数料は無料、信託財産留保額なし。組入外貨建資産については、原則として対円での為替ヘッジを行わない。ファミリーファンド方式で運用。11月決算。

■設定日:

2015年8月27日

■償還日:

無期限

■信託報酬:

0.154%

■トータルリターン (1年):

+13.41%

■リスク(標準偏差・1年):

8.62

■シャープレシオ(1年):

1.56

ここからは急に景色が変わります。もう少し正確にいうと株式の比率が大きく下がります。そう、バランスファンドの登場です。

50代に入りますと、安定した労働収入があるのは最大であと10年ほど。運用期間は最大でも30年となります。収入が細り、リスクも大きく取れなくなる入り口だと考えると、明確に言えるのは株式比率は下げる必要があるということです。

この世代の資産運用において参考にしたいのはGPIF(じーぴーあいえふ)のポートフォリオです。GPIFとは日本国民の年金を運用している年金積立金管理運用独立行政法人の略称です。

GPIFは、厚生労働大臣から寄託(きたく)を受け、サラリーマンや個人事業主などの公的年金を管理・運用する機関。日本の国家予算は100兆円ほどですが、GPIFが管理運用する資産額は2023年度6月末でなんと219兆となっています。

年金を扱うという特性上、攻めすぎた運用はできず、堅実に資産を増やす地道な取り組みとなります。多くの個人投資家が老後に向けて資産形成をしていることを踏まえると、実はその目的が非常に似ているんですよね。

GPIFの2001年から今年6月末時点までの年平均リターンは+3.97%です。もの足りないと思われるかもしれませんが、4%の年リターンはぼく自身も狙っているところであり、これを手堅く取っていくのは思っている以上に難しいものです。

何かに取り組むときは、その筋のプロに習うのが近道。ゴルフならティーチングプロ、フィットネスならトレーナー、英会話ならネイティブ講師。そうした点で、アセットアロケーションはGPIFを真似るのが手堅いわけです。

GPIFのアセットアロケーションを見てみましょう。

<GPIFのアセットアロケーション>

・外国株式 26.10%

・国内株式 25.14%

・外国債券 24.29%

・国内債券 24.47%

※2023年度6月末時点

簡単に言えば株式と債券を半分、さらにそれらを海外と国内で半分。株式で攻める一方で、債券で守りも固める。その基本を貫き通していて、かつ結果も出ているというわけです。

少し昔の動画でお聞き苦しい面もあるかもしれませんが、こちらの回でも詳しく解説しています。「手堅い資産運用はGPIFのポートフォリオから学べ」です。よろしければぜひご覧ください。

なお、同じ構成の投資信託を本来であれば「eMAXIS Slim」シリーズから選びたかったのですが、こちらだと新興国とリートを含む8資産均等型しかないんですね。

そのため新NISAの対象でもあり、年率0.154%の低コスト商品としてニッセイバランス4資産を選びました。

こちらも先ほどと理由は同じです。ただ、会社員の場合ですとこの段階から労働収入がなくなりますから株式の比率がやや高いすぎるという見方もあるかもしれません。

しかし、運用期間が残り20年と考えればある程度、相場の波を飲み込んで緩やかな上昇となるであろうという考え方から、50歳と同じニッセイバランス4資産としました。

今回の本題ではないのでここまで触れてきませんでしたが、リスク資産と無リスク資産の割合をどう考えるのかも、この年代以降は重要度が一気に高まりますね。

もう少し分かりやすく言いますと、

リスク資産:ニッセイバランス4資産

無リスク資産:現金

この割合ということです。

どの程度の現金を手元に持つべきかには色々な考え方がありますが、ぼく自身はこちらの考え方でやっています。

<目的別にお金を分類>

A) 生活防衛資金

B) 将来使い道が決まっている資金

C) すぐには使わない予備資金

Aは、その時の生活費(娯楽費を除いたもの)が月に20万円であれば、年間で240万円となります。通常は半年から一年分程度を、何かあった時のために待機させておく。例えば事故や病気で収入が途絶えるなどのケースに備えます。

Bは、家具・家電を買う、旅行に行くなど、近い将来確実に使うことが判明しているお金については分別管理しておくというものです。大体5年以内といったところでしょうか。

Cは、AとB以外のお金です。極端な話、無くなっても生活に支障がないため”無期限である”ということが強みになりますから、こうしたお金は積極的に運用に回したいところです。

ぺいぱの場合はこれに当てはめた時の金額がだいたい300-500万円のレンジになります。

過去の現金比率を振り返ったこちらの回「過去7年の現金比率を振り返る」でも詳しく解説していますのでぜひご覧いただければと思います。

■カテゴリー:

国際債券型 グローバル・除く日本(為替ヘッジ無)

■運用会社:

三菱UFJアセットマネジメント株式会社

■運用方針:

「外国債券インデックスマザーファンド」を通じて、主として日本を除く世界主要国の公社債に投資を行う。FTSE世界国債インデックス(除く日本、円換算ベース)をベンチマークとし、同指数と連動する投資成果をめざして運用を行う。対象インデックスとの連動を維持するため、先物取引等を利用し公社債の実質投資比率が100%を超える場合がある。原則として、為替ヘッジは行わない。ファミリーファンド方式で運用。4月決算。

■設定日:

2017年2月27日

■償還日:

無期限

■信託報酬:

0.154%

■トータルリターン (1年):

+4.63%

■リスク(標準偏差・1年):

9.46

■シャープレシオ(1年):

0.49

70歳を超えれば運用期間は10年を切ることも考えられます。つまり株式ですと運用結果が概ねプラスに振れてくる15年という期間を割り込んでいきますから、守ることを最優先で考えるべきです。

そうした観点でリスク資産は債券1本。このようにしました。資産を減らしたくないけど、銀行で寝かせておくのも嫌だ。そうした人の選択肢になりますね。

しかし70代といっても様々です。年金以外の収入がある人もいるでしょうし、資産が数百万円の人もいれば数千万、場合によっては億単位で保有されている方もいます。

今回はそうした変数をまったく考慮していませんが、もう少しリスクを取れるということであれば、ここまででご紹介した年代別商品を1つだけ遡ってみる、つまり70代でもニッセイバランス4資産を選んでみる、ということがあっても良いのでしょう。

いずれにしても70歳を超えれば守り重視の資産運用が必要だということです。

おしらせ

キャラクター”ぺいぱ”がデザインされた「資産運用学園やわらか中学校」公式アイテムがついに販売開始!トイレットペーパーを模したキャラデザの由来は、古くなったお札が再利用されてトイレットペーパーになることや、ウン(運)がつく縁起ものだからなど、諸説あり。いずれのアイテムも日常使いできるシンプルデザインです!ぜひお買い求めください!

さいごに

今回は「年代別の投資信託これ1本!」をテーマに話をしてきましたがいかがったでしょうか。

人のステータスは星の数ほど違いが存在する点、そして優れた投資信託がだいぶ増えてきたのも事実です。そうしたテーマにおいて、たった1つの選択肢を導くというのはものすごく難しいなと実感しました。

リスクの取り方や商品選びについては色々なご意見があると思いますから、あくまでぺいぱがいま考えていること、そういう前提で受け取っていただければと思います。

改めておさらいです。

20歳 『eMAXIS Slim 米国株式(S&P500)』

30歳 『eMAXIS Slim 全世界株式(オール・カントリー)』

40歳 『eMAXIS Slim 全世界株式(オール・カントリー)』

50歳 『ニッセイ・インデックスバランスファンド(4資産均等型)』

60歳 『ニッセイ・インデックスバランスファンド(4資産均等型)』

70歳 『eMAXIS Slim 先進国債券インデックス』

では、いま40代中ばであるぺいぱが50歳になった時にオルカンをニッセイバランス4資産に全て置き換えるのかというと答えはノーです。

その時の収入次第にはなりますが、当面はオルカン+現金のバランスで守りの部分をカバーしていこうと考えているからです。そう、年齢を追うごとに現金比率を高めていくことで防御力を上げていく、という発想ですね。

新NISAについてもオルカンで1,800万円の枠を埋めるつもりです。ここは非課税となりますから、この枠を将来的に売却し、ニッセイバランス4資産や先進国債券などに置き換えていくことはあり得ます。

いずれにしても今回ご紹介したように株式比率を低下させていくという基本路線は変わらないでしょう。

最後にもう1つだけ。よく「守りに入る」なんて言い方をしますが、ぼくはこう考えます。

「加齢と共に、資産は守りに入るが、人生は常に攻め。」

歳をどこまで取っても色々なチャレンジはしていきたいですよね。そうした自由な生き方を支えるためにも、資産は守りの姿勢が必要だということです。

皆さんは年齢に応じた商品選び、どのようにお考えになられますか?ぜひコメント欄で教えてください!

人生はノーコンティニュー!悔いのないようにやっていきましょう。

では、ごきげんよう。

攻めと守り。人生と資産とは切り離して考えよう。