・金融資産5,000万円の位置づけ

・資産が増えれば視座も上がる

・資産形成観を知るために必要なこと

ごきげんよう、ぺいぱです。

毎月恒例のコンテンツ「収支・運用状況」でもお伝えをしている通り、ぺいぱの金融資産は7月末に5,000万円を突破しました。すぐに割り込むかな、なんて思っていましたが今のところ2ヶ月ほどは維持ができています。

このブログの内容は動画でも解説しています。

振り返ると初めて1,000万円の大台に乗ったのは2017年1月末でしたから、そこから苦節78ヶ月。つまり6年と5ヶ月かけて小金持ちの基準とされる金融資産5,000万円にたどり着いたわけです。

こちらがその推移です。

2017年01月末 1,014万円

2020年06月末 2,001万円(41ヶ月)

2020年12月末 3,104万円(6ヶ月)

2022年03月末 4,030万円(15ヶ月)

2023年07月末 5,005万円(16ヶ月)

※カッコ内は前回からの期間

資産形成というのは人により目的が様々ですから、金融資産5,000万円を一つの言葉で形容することはできませんが、ぼくは独身であることを踏まえると、個人としての一つの到達地点。これ以降はボーナスステージである、なんて見方ができるかもしれません。

過去のリターンが将来を保証するものではありませんが、1900~2017年において全世界株式の年平均リターンが5.2%となっています。これを5,000万円に当てはめると年間260万円。税金控除後で208万円。月で割り出すと17.3万円となります。

総務省が公表している「家計調査報告書 家計収支編(2021年)」によると、単身・勤労者世帯の1ヵ月での平均生活費は15.6万円ですから、すでにこの範囲を資産運用だけでカバーできるようになるんですね。

もちろん5,000万円のほかに生活防衛資金なども手元に用意していることが前提とはなりますが、こうした考え方からも、これ以降の資産形成についてはおまけ。つまり残りの人生で存分に運用し続けられるボーナスステージである、というわけです。

そんな金融資産5,000万円。実際に達成をしてみてどのような変化がぼく自身に訪れたのか。今回はその変化について5つご紹介しようと思います。

5,000万円という一つの到達地点に辿り着くと独身男性は一体何を考えるようになるのか。現在目指されている方は参考情報として、すでに達成された方は自身との比較として、ぜひ最後まで楽しんでいただければと思います。

①以前と比べると現金保有額が増えている。

②貯蓄率6割の達成が疎かになっている。

③不動産の購入を考え始めている。

④キャッシュインフローに重きを置き始めている。

⑤日増しに会社員でいることが嫌になっている。

金融資産5,000万円を達成して変わった5つのこと

では、さっそく見ていきましょう!

ちょうど先日、こんな話題をお届けしました。こちらの回『「年齢=現金比率」は本当に適切なのか?:過去7年の現金比率を振り返る』です。

ぺいぱがこれまでどのような現金比率で過ごしてきたか。2017年12月末から半年ごと、金融資産における現金比率を紹介したものです。

実態としてはこのような推移でした。

<ぺいぱの現金比率推移(2017-2023年)>

2017年12月末 3.87%

(金融資産:1,717万円/うち現金:66万円)

2018年06月末 1.55%

(金融資産:1,270万円/うち現金:20万円)

2018年12月末 18.49%

(金融資産:1,561万円/うち現金:289万円)

2019年06月末 25.02%

(金融資産:1,533万円/うち現金:384万円)

2019年12月末 13.09%

(金融資産:1,561万円/うち現金:243万円)

2020年06月末 4.52%

(金融資産:2,001万円/うち現金:91万円)

2020年12月末 8.59%

(金融資産:3,104万円/うち現金:267万円)

2021年06月末 18.67%

(金融資産:3,014万円/うち現金:563万円)

2021年12月末 11.75%

(金融資産:3,959万円/うち現金:465万円)

2022年06月末 7.46%

(金融資産:3,496万円/うち現金:261万円)

2022年12月末 15.33%

(金融資産:3,889万円/うち現金:596万円)

2023年06月末 7.39%

(金融資産:4,805万円/うち現金:355万円)

※端数は四捨五入

低いところでは2018年6月末の1.55%、最も高いところでは2019年6月末の25.02%でした。近年では10%前後を行ったり来たりとなっています。割合としてはあまり傾向が出ていないのですが、金額ではそれがハッキリ出ています。

金融資産が少ない時は保有する現金も100万円以下という時期が多くありました。しかし金融資産が増えるにつれて現金額も増加傾向にあります。ボーナス支給時期の近くでは600万円に近いところまで増えていることもありました。

これは「勝手にそうなっている」という側面もゼロではないのですが、意図的に厚く現金保有をしていこうという意識も働いています。金融資産が増えるということはそれだけ「守る」ことの比重も高まってくるからなんですね。

まず、ぼくの資産形成、目標設定のおさらいです。

<ぺいぱの資産形成>

■目的

・好きな場所で好きな時間に好きなことをする。

■目標

・2026年中に金融資産7,500万円を超える。

├4,700万円(2023年中)

├5,500万円(2024年中)

├6,400万円(2025年中)

└7,500万円(2026年中)

■手段

・収入を前年より増やす。

・貯蓄率60%を達成する。

・年間4%で運用する。

目標である7,500万円の設定背景ですが、過去実績から年間支出が500万円であると仮定。家賃収入が年間144万円。さらに月10万円(年間120万円)を、無くても生活可能な出費である娯楽費とした場合、それを除いた確定支出は236万円となります。

金融資産7,500万円を年間4%で運用することができれば、税金控除後で240万円となりますから、確定支出を資産運用だけで補うことができる計算となるため、この設定というわけです。

この金融資産7,500万円達成に向けた「手段」に挙げているのが「収入を前年より増やす」「貯蓄率60%を達成する」「年間4%で運用する」の3つです。

過去3年の実績を見てみましょう。

■2020年

・収入を前年より増やす(+41万円)→○

・貯蓄率60%を達成する(59.98%)→△

・年間4%で運用する(46.7%)→○

■2021年

・収入を前年より増やす(+171万円)→○

・貯蓄率60%を達成する(60.57%)→○

・年間4%で運用する(4.6%)→○

■2022年

・収入を前年より増やす(+9万円)→○

・貯蓄率60%を達成する(44.21%)→×

・年間4%で運用する(▲14.4%)→×

※カッコ内は四捨五入の実績

2020年・21年というのは金融資産を大きく伸ばす原動力となった時期でもあり、それは詰まるところ手段をすべからく達成してきたからであることがここからよく分かります。

2022年が個人投資家として苦しい1年だったことは言わずもがなですが、それでも収入は増加させて粘りました。では今年はどうなのか。

■2023年(着地予想)

・収入を前年より増やす →?

・貯蓄率60%を達成する →×

・年間4%で運用する →○

本業収入が減少することが見込まれていますので、それを副業でカバーすることを頑張っていますがなかなか厳しい戦いになっています。運用利回りは8月末時点で27.9%ですから、年末にかけて歴史的な大暴落がこない限りは4%以上を保てるでしょう。

問題は貯蓄率。8月末時点では16.5%と大きくビハインドしており、年末までに60%というのはもはや絶望的です。以前の自分であればそれでもどうにか頑張っていたと思いますが、今年は収支が赤字でも資産は増加するという、まさに「r>g」を地で行く結果となっていることから、正直そこまで高い貯蓄率へ貪欲になりきれない自分がいます。

今回は金融資産をベースにお話をしていますが、ぼくは2010年に購入した自宅マンションがあります。10年ほど住んでいたのですが、2021年3月にホテル暮らしへ移行をしたことで、現在は賃貸に出しています。

小見出しにもある通り、これとは別で現在新たな不動産購入の検討を進めているところです。理由としては3つあります。

1つめは、流動生の高い金融資産をそれなりに保有をしていれば、当たり前ですが取れるリスクも大きくなるからです。金融資産100万円の人と、5,000万円の人とではリスク資産に置いておける額が変わってきますよね。

2つめは、会社員としての信用力をかなり持て余している点です。自分で言うな、という感じですが、勤務先の会社規模や勤続年数、年収など、これらの信用力を活かせば金融機関からそれなりのお金を借りられる見込みがあります。

投資で目指すべきは「自分のお金を使わず、人のお金で運用をすること」です。株式ではこれができませんが(信用取引はありますが)、不動産であれば金融機関がお金を貸してくれます。

3つめは、この打ち手が使えるのは会社員のうちだけということ。そう、いつまで会社員を続けていくか分からないからこそ、いまこのタイミングで考え始めているわけです。

とは言え、ぼくも不動産は経験がほとんどありません。そりゃ家を購入する機会なんて人生で何度もありませんから仕方ないですけどね。

また、都心部のマンションは高騰が続いており1億円を下らない物件が増えてきているのも事実です。実質利回りからローン支払い等を差し引いた返済後利回りでプラスになるような物件をしっかりと見極めないといけませんから、ここは時間をかけてじっくり検討を進めていこうと思います。

お金が自分の懐に入ってくる流れをキャッシュインフローと呼びますが、ここの数を増やすことと、それらを太くしていくこと。これに意識が向くようになりました。

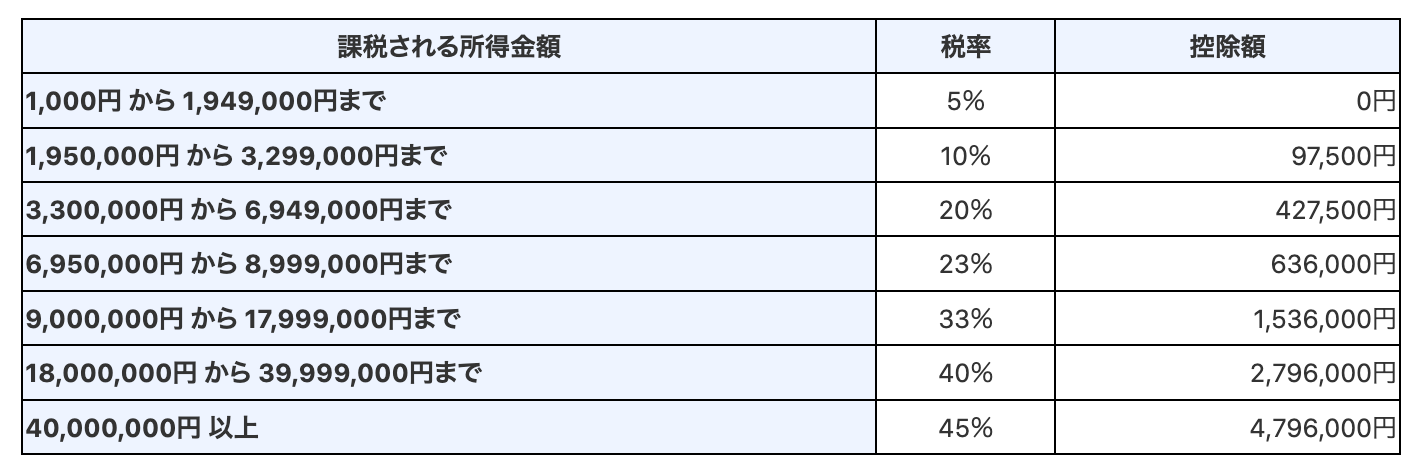

もちろん、社畜生活による給与収入を高めることも重要なのですが、ぼくの場合は年収1,000万円を超えたあたりから、超過累進課税というありがた〜い制度によって手取りがもはや全然増えない状況です。

また、先ほども触れた通り、この”辛く・険しく・シンドイ”社畜生活をどこまで続けていけるかも正直分かりません。そのため、それ以外の収入を複数作り、太くしていくことを積極的にしていかなければいけません。

現在だとこのようなものが挙げられます。

<本業以外の収入(年間)>

🏠家賃収入:144万円

💸推定配当金額:72万円 ※1

💻YouTube/ブログ:30万円 ※2

🅿️ポイ活/クリ活:6万円 ※3

(※1 オルカン兄弟商品の東証ETF『MAXIS全世界株式(オール・カントリー)上場投信』分配金利回り1.81%から計算)

(※2 2023年推定額)

(※3 ポイントを貯める、暗号資産をX to Earnで貯める活動の2023年推定額)

概算ではありますが、これらでざっと年間252万円になります。それぞれさらに伸ばせるかどうか。そしてこれ以外の収入を生んでいけるかどうか。キャッシュインフロー作りを常に意識しながら日々を過ごしています。

やわらか中学校では以前にこんな話題をお届けしたことがありました。それがこちらの回「社畜生活がシンドイ時に聞いてもらいたい話」です。

本業収入を得続けるために日々「社畜」として邁進されているぼくと同じ皆さんに向けて、社畜生活がシンドイ時に聞いてもらいたい話。気持ちを楽にして乗り越えていくコツをまとめてお送りをしました。

これは皆さんにお届けしているとともに、ぺいぱ自身にも言い聞かせている内容でもあります。

金融資産が3,000万円を超えたあたりから、会社を辞めてもなんとか生活はできるようになり、気持ちが幾分楽になったのは事実です。

ただ、日増しにシンドさが増えているのもまた事実。これは給料が対して変わらないのに、責任だけ大きく増えていることも理由の1つですね。

部署を異動した今年3月以降、それが顕著です。もう本当に毎日相当の気合いを入れ、テンションを高めて自宅を出ないと、就業時間中の気持ちが続きません。

ぼくは現在家賃22万円の賃貸に住んでいますが、オフィスから徒歩3分ほどの立地です。通勤の概念が皆無となりました。ちょくちょく帰っても来れます。この22万円が先に紹介した貯蓄率を大きく下げているのですが、一方でこの環境を手放したら会社員は続けられないでしょう。

そんな絶妙なバランスの上で今の生活は成り立っています。収支が赤字で資産も減少、ということであればさっさと退職して安い賃貸に移っているかもしれません。

ただ、ありがたいことに資産は大きく増加しているものですから、会社員もダラダラと続けられているという側面もあります。なんとも皮肉なものですね。

なお、金融資産5,000万円を達成して以降は、ますますシンドさが増加している気がします。仕事自体の重さもあるかもしれませんが、辞めてもなんとかなるのに続けている、という状況こそがそれを後押ししているような気もします。

SNSを見ていると、計画的にFIRE(経済的に自立した早期退職)に向けて歩みを進められている方が何人もいらっしゃいます。ぼくはここについてはまったく計画的ではないので、ほんとそうした皆さんに頭が上がりません。

おしらせ

キャラクター”ぺいぱ”がデザインされた「資産運用学園やわらか中学校」公式アイテムがついに販売開始!トイレットペーパーを模したキャラデザの由来は、古くなったお札が再利用されてトイレットペーパーになることや、ウン(運)がつく縁起ものだからなど、諸説あり。いずれのアイテムも日常使いできるシンプルデザインです!ぜひお買い求めください!

さいごに

今回は「金融資産5,000万円を達成して変わった5つのこと」をテーマに話をしてきましたがいかがだったでしょうか?

①以前と比べると現金保有額が増えている。

②貯蓄率6割の達成が疎かになっている。

③不動産の購入を考え始めている。

④キャッシュインフローに重きを置き始めている。

⑤日増しに会社員でいることが嫌になっている。

この「変わったこと」というテーマ。実は以前にも1度お届けしているんですね。それがこちらの回「金融資産3,000万円を達成して変わった10のこと」です。公開したのが2022年7月でしたから、ちょうど1年ほど前にまとめたものです。

詳しくはぜひブログやYouTubeでご覧いただければと思いますが、当時はこんなことを言っていたんですね。

①自分に自信がつく

②気持ちにゆとりができる

③自然と支出にメリハリつく

④仕事に全力投球できる

⑤資産の変動幅を気にしなくなる

⑥まだまだ上を目指したくなる

⑦将来の不安がなくなる

⑧自己投資により目を向けるようになる

⑨他人の資産形成に関心が高まる

⑩今が人生で最高だと思える

ほとんどがマインドについて触れています。そしてこれらが今大きく変わったのかというとそれは変わりません。ま、額が増えているとはいえ、人間そこまで急には変わりようがありませんもんね。

5,000万円になって改めてまとめた今回は、どちらかというと今後の資産形成のあり方を模索するような、地に足のついた具体的な話が多かったようにも思います。そして何よりも会社員がシンドイということ(笑)

この1年で大きく何かを経験したわけではありませんが、金融資産が増えるということは新しい視座を手に入れることでもあるのでしょう。今まで見てこなかった点を意識するようになったのです。その一例がキャッシュインフローだったりします。

今回これらをまとめて思ったことは、1,000万円単位でその時自分に起こった変化を書き留めておくことの大事さです。

「あぁ、昔はこんなことを感じていたんだな」

「大事なことをすっかり忘れていたな」

など、色々な発見があるはずです。先ほども少し触れましたが、こうした考え方は「塗り替えられていく」というよりも、「積み重なっていく」ものでもあります。

ミルフィーユのように層を厚くしていくことで、自身の資産形成観というものがより鮮やかに精密に形作られていくのではないでしょうか。

皆さんが金融資産の大台を突破された際に変化したこともぜひコメント欄で教えてください!今後の参考にさせてもらいたいと思います。

人生はノーコンティニュー!悔いのないようにやっていきましょう。

では、ごきげんよう。

心の変化を定点観測するとその人の資産形成観が見えてくる。