・新NISAとは何か

・新NISAに向けた準備

・新NISAはあくまで手段

ごきげんよう、ぺいぱです。

今年も早いもので半分が終わりました。資産形成に注力されている方にとっては、来年2024年から始まる新NISAを楽しみに待たれている方も多いのではないでしょうか?

このブログの内容は動画でも解説しています。

増税に関する話ばかりが目につく中での税制優遇制度です。「最大限活用してやろう!」と意気込んでも不思議じゃありません。もちろん、ぼくもそのうちの一人です。

新NISAについては以前にも取り上げたことがありました。そもそもNISA制度とは何なのか、現行NISAと新NISAとの違い、ぺいぱが新NISAをどのように活用するか、などについて触れたものです。

詳しくはこちらの回「新NISAはオルカン(全世界株式)一本でいく!」をご覧いただければと思います。

今回は開始まで残り半年と迫った新NISAに向けて、今からやっておきたいことについてまとめます。資産形成をしていない方と、すでにNISAで資産運用をしている方とでは、スタートラインが全然違いますが、そのどちらの方でも役に立つよう紹介をしていきますので、ぜひ最後までお楽しみください!

① 制度について理解をしておく。

② どの金融機関で運用するかを決めておく。

③ 投資原資を確保しておく。

④ リスク許容度を把握しておく。

⑤ 運用商品を決めておく。

⑥ 現在の運用商品を再点検しておく。

⑦ つみたてNISAで資産運用に慣れておく。

⑧ ゴールを明確にしておく。

新NISA開始までに必ずやっておきたいこと

では早速見ていきましょう!

当たり前ではありますが、何事でも使い倒すには”それそのものを良く知っておく”必要があります。たとえそれがiPhoneでも、Excelでも、家具・家電でもです。つまり、新NISAを使い倒すためには制度そのものをしっかりと把握しておく必要があるわけです。

まずNISAとは何か。株式投資によって生じる利益には、株式を売却した際に発生する売却益と、会社から分配される配当金があります。この際の税金は一部の例外を除き、基本的には配当金と運用益それぞれに所得税15%、住民税5%、合わせて20%の税金がかかります。

これに加えて2037年12月末までは、東日本大震災の復興施策に必要な財源確保を目的とした復興特別所得税が加わり、合計20.315%の税金がかかることになりますが、今回の説明では20%とします。

具体例を挙げてみましょう。

100万円で購入した投資信託がその後300万円となったため売却をしました。その際の運用益は200万円です。

■通常は:

200万円の20%、40万円が税金となり、手元に残る運用益は160万円。

■NISAでは:

手元に残る運用益はそのまま200万円。

このケースでは課税される場合とされない場合で実に40万円もの違いが出ます。10年、20年と長期になれば運用益はさらに大きくなっていくことが考えられますから、資産運用する際にNISAの利用は欠かせないことがお分りいただけたのではないでしょうか。

簡単に新NISAの全体像を紹介します。

【出典】新NISAとは?2024年からの制度改正について解説(りそなグループ)

2023/03/31最終更新

現行NISAの中には、「つみたてNISA」「一般NISA」(「ジュニアNISA」は割愛します)があり各制度を併用することはできませんでした。しかし、新NISAでは「つみたてNISA」が「つみたて投資枠」、「一般NISA」が「成長投資枠」という2つの枠に変更となり、両者の併用ができるようになります。

「つみたて投資枠」が年間120万円、「成長投資枠」が年間240万円ですから、計360万円が年間投資枠となります。非課税保有限度額が1,800万円となっていますので最速5年間で枠を埋められます。

つまり、新NISAを活用すればこの1,800万円分で購入した金融商品から生まれる運用益に税金がかからない、ということです。投資は早く始めて寝かせたもん勝ち、ということでスタートダッシュを決め込んでいる方もいるのではないでしょうか。

制度解説についてはこの辺りまでとしておきますので、ぜひ先ほど紹介したブログ・動画も併せてご覧いただければと思います。

NISAの利用にあたっては、銀行や証券会社などの金融機関で口座開設する必要があります。しかし複数の金融機関で作れるわけではなく、どこか1つに決める必要があります。

後ほど改めて解説しますが、新NISAで運用できる投資信託は金融庁がお墨付きを与えた一部に限られます。個人投資家はそれを自分で選んでいく必要があるのですが、金融機関によって扱う商品には違いがあります。

そのためまず金融機関に当たりをつけておき、後述する運用商品を決めた上でそれが扱われているかを改めて確認する、という流れが良いでしょう。オススメはぼくが利用しているマネックス証券のほか、SBI証券、楽天証券といったネット証券です。

なぜならばネット証券は手数料の安い金融商品が豊富にラインナップされているだけでなく、ポイント還元や積立設定などの細かいサービスが行き届いているからです。

新NISA口座の開設手続きですが、すでにつみたてNISAや一般NISAを利用されている方は、2024年になると利用している金融機関で新NISA口座が自動で開設される予定となっています。

つまり、これから資産運用を始めようという方は、まず金融機関を選んだ上で既存のNISA口座を開設することが必要になります。つみたてNISAか一般NISAかを選ぶ必要がありますが、まずはつみたてNISA口座を選び、少額から資産運用について体験をいくのが良いでしょう。

主要ネット証券会社のつみたてNISA申し込みページを紹介しておきます。

金融商品の投資にあたっては当たり前ですが投資するためのお金、つまり投資原資が必要となります。基本的にはなくなっても良い予備資金を投資に充てることが大事です。「目的別にお金を分類する」考え方はこうです。

A) 生活防衛資金

B) 将来使い道が決まっている資金

C) すぐには使わない予備資金

Aは、その時の生活費(娯楽費を除いたもの)が月に20万円であれば、年間で240万円となります。通常は半年から一年分程度を、何かあった時のために待機させておく。例えば事故や病気で収入が途絶えるなどのケースに備えるわけです。

Bは、家具・家電を買う、旅行に行く、結婚する、子どもが生まれるなど、近い将来確実に使うことが判明しているお金については分別管理しておくというものです。

この”近い将来”というのをどの範囲とするかですが、大体5年以内といったところでしょうか。それよりも先である場合は運用しておいた方が良いと考えられるからです。

Cは、AとB以外のお金です。極端な話、無くなっても生活に支障がないためこうしたお金は積極的に運用に回したいところです。詳しくは「2023年5月の収支・運用状況:インデックス投資の出口戦略を考える」という回でも紹介していますので、ぜひご覧ください。

初心者が間違えがちなのは、Aの資金もBの資金も投資に回してしまうことです。これをやってしまうと生活に影響が出てしまいます。「投資に回すお金なんかないから仕方ないよ〜」という方は、新NISAがいくら良い制度だとしてもそもそも投資をしてはいけません。

順番としてAとBの資金をまず貯める。貯めるためには仕事で稼ぐ。本業の給料を伸ばす方向でも良いでしょうし、転職して年収を上げるということでも良いでしょう。副業・兼業で収入の多線化を図るということも重要です。

新NISAはあくまで資産形成の一手段でしかありません。新NISAを活用しすぎて生活に支障がでるなんてことは本末転倒ですので気をつけましょう。

先ほど、NISAは運用益に税金がかからない制度であるという紹介をしましたが、一方で資産運用は必ず利益が出るというものではありません。金融商品は日々の経済状況や世界情勢などにより価値が上にも下にもどんどん動いていきます。

場合によっては投じたお金が大きく目減りすることだってあるわけです。仮に暴落が起きた際、どのぐらいの下落までなら受け入れることができるのかがリスク許容度です。

例えばこのような点からリスク許容度を考えていくことができます。

⏰年齢(時間)

年齢が若ければ若い方が、損失が出たとしてもカバーする時間があるので、リスク許容度は大きい傾向にある。

👨👩👧👦家族構成

家族が少ない人は、家族が多い人に比べて支出が少ないため投資に回せるお金が比較的多く、リスク許容度は大きい傾向にある。

💴資産

資産規模が大きいと投資に回せるお金が比較的多く、リスク許容度は大きい傾向にある。

👨💻年収

年収が多いと投資に回せるお金が比較的多く、リスク許容度は大きい傾向にある。

📊性格・経験

他の要素でリスク許容度が大きくても、資産が目減りすることに抵抗感がある人などは、リスク許容度は小さい傾向にある。

過去のツイートをご紹介します。

<📚S&P500クイズ>

以下はS&P500の過去の13営業日騰落率です。それぞれ何の事象でしょうか?

①▲30.1%

②▲16.8%

③▲25.2%

④▲16.7%

⑤▲26.0%正解:

①ブラックマンデー(87年)

②ITバブル崩壊(01年)

③リーマンショック(08年)

④欧州債務危機(11年)

⑤コロナショック(20年) https://t.co/ksGe1pjike— ぺいぱ (@papercapinfo) February 15, 2021

オルカンと指数こそ違いますが、株式投資はたった13営業日で30%下落することもあるということです。1,000万円が13営業日後には700万円になっていることも覚悟しないといけません。

なお、購入する金融商品によってもその振れ幅は様々です。投資リスクについては交付目論見書の中でも詳しく記載されています。参考までにオルカンではどうなっているでしょうか。

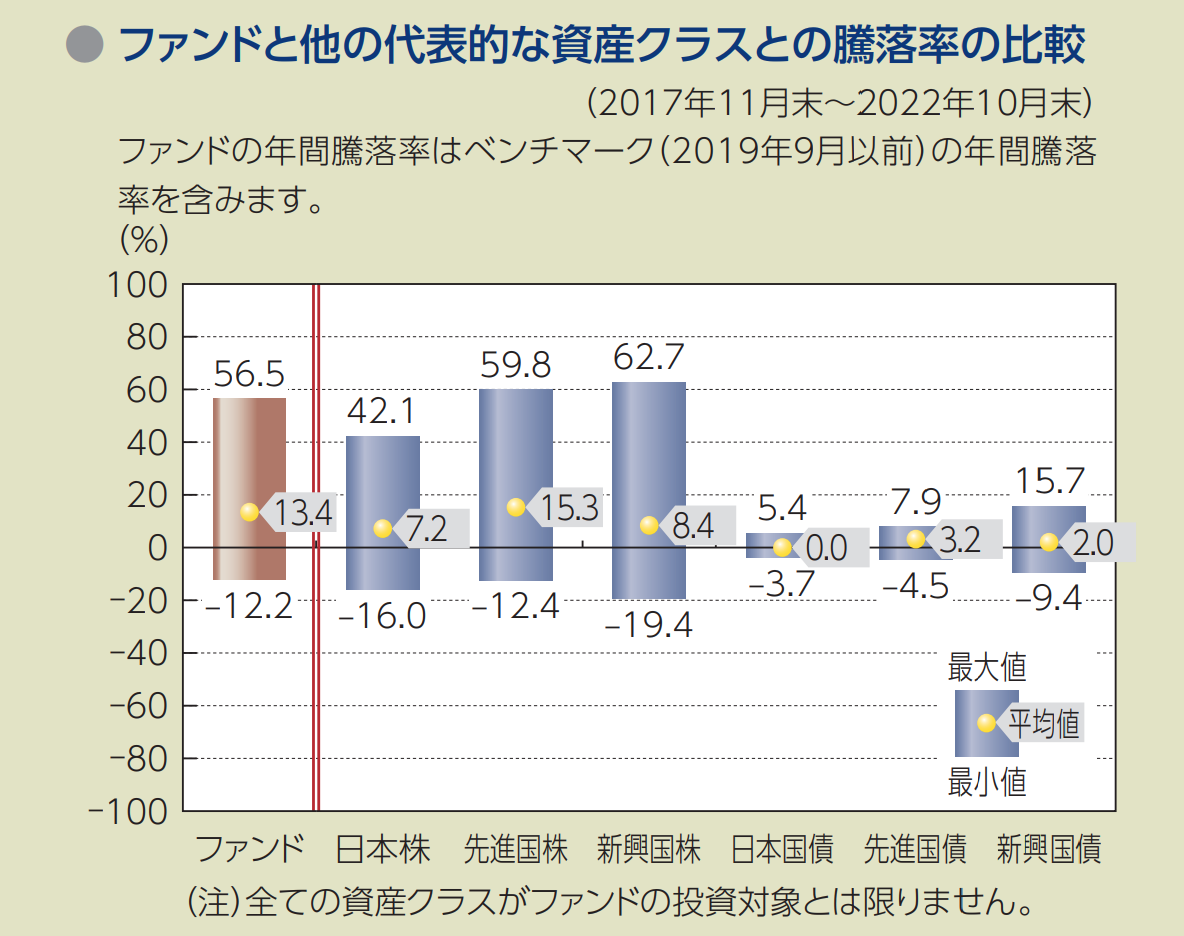

この図ではバーが縦に伸びていますが、2017年11月末~2022年10月末の5年間の年間騰落率を幅で示したもので、つまりは「大体この範囲に収まることが考えられますよ」ということです。

赤がオルカンになりますが、最大値は+56.5%、最小値は▲12.2%、平均値は+13.4%となっています。そして全世界株式の場合は15年ほど運用すると最小値がプラスに触れる、つまり元本割れしないとされています。

過去のリターンが将来を保証するものではありませんので、あくまで参考値になりますがこのように図化されると国債と比べても株式というのはリターンも大きいがリスクも大きいことがよく分かりますね。

こうした情報も加味しながら、どの程度の下落であれば耐えられるのか。また、上昇した際もポートフォリオにおけるリスク資産の割合が増えることを意味しますから、どう手を加えるべきなのか。

こうしたシミュレーションが必要になるわけです。

新NISAでは非課税保有期間の無期限化がされます。運用者の年齢にもよりますが1,800万円の枠との付き合いは大変長いものになるわけです。ぼくは現在40代半ばですから年金支給年齢までを考えてもおよそ20年。

そこから取り崩しが始まると思いますが、運用は死ぬまで続くでしょう。仮に80歳だったとしてさらに15年です。フェーズによりリスクの取り方が変わりますから、新NISA枠で運用する商品は変わっていくことが考えられますが、いづれにしても最初の一歩としてどんな商品を持つのかは大事だということです。

新NISAで運用できる商品は金融庁が厳選したものであることは先ほどお伝えした通りですが、では具体的にどれが購入できるのでしょうか?「つみたて投資枠」と「成長投資枠」でその対象は変わります。

つみたて投資枠については現行のつみたてNISAと同じ商品が購入可能で、現在は200本弱となっています。このうち160本以上は成長投資枠の対象にもなっています。

「成長投資枠」については先日、投資信託協会が対象商品約1千本を発表しました。12月まで毎月、対象商品を追加し、最終的には2千本程度となる見込みとなっています。

現行の一般NISAよりもリスクが低い商品を対象とされており、金融庁は毎月分配型や信託期間が20年未満の商品などを成長投資枠から除外する基準を設けています。

商品選びにあたっては、ここまで解説してきたように「投資原資をどの程度用意できるか」「リスク許容度はどの程度か」をベースとしながら決めていくことになります。

資産運用をすでにしている方とこれからの方では、それぞれ以下のような選択方法になると思います。

・資産運用をすでにされている方

→ご自身で運用されている商品の中から新NISA枠で運用をするものを選ぶ。

・資産運用をこれから始められる方

→つみたてNISA対象商品から選ぶ。

前者についてですが、現行のつみたてNISAや一般NISAの非課税期間は引き続き期限まで残りますから、課税口座(特定口座や一般口座)で運用中の商品を売却して新NISAで運用をするか、課税口座をそのままにしつつ新NISAでも同じ商品を購入するか、になると思います。

なお、ぼくは新NISAのつみたて投資枠および成長投資枠どちらもオルカンでいくことを決めており、年間投資枠を埋められなかった時に限って、課税口座分を売却することにします。

後者についてですが、資産運用を始めるまでの山場というのは2つで、それは「口座開設」と「商品選び」だとぼくは考えています。投資信託で商品を選ぶにしても6,000本以上ある中からどうやって選ぶのか途方に暮れてしまい、面倒臭さくなってやること自体も諦めてしまう、なんてことがあり得ます。

それが新NISAでは成長投資枠でおよそ2,000本、つみたて投資枠でおよそ200本、共通商品でおよそ160本。このように金融庁がお墨付きの長期運用にあった低コストの投資信託の選択肢がかなり絞られているわけです。あまり細かいことは考えずに、ここから選ぶというのが第一歩としては良いでしょう。

<資産運用が初めての際の商品選び>

①株式だけにするか他のアセットと分散させるのかを決める。

②株式の対象地域を決める。

③つみたて投資枠および成長投資枠の共通対象商品およそ160本の中から選ぶ。

このような流れで絞り込みを進めていくと良いでしょう。ぼくの場合は①株式のみ、②全世界、③『eMAXIS Slim 全世界株式(オール・カントリー)』となるわけです。

こちらはすでに資産運用をされている方向けとなります。

運用を長く続けていると「あの商品いいな」「こうしてみたいな」とあれこれ手を入れ始め、最初はシンプルだったポートフォリオがいつの間には無数の商品群で構成されて把握ができない。そんなことがあります。

ぼく自身もそうでした。2017年からアメリカと中国の個別株を開始し、その後あれこれと商品を増やしていき管理しきれなくなって、最終的には2021年6月にオルカンへ一本化したからです。その前後のポートフォリオを見てみましょう。

<2021年2月まで>

①アメリカ株1

②アメリカ株2

③アメリカ株3

④アメリカ株4

⑤中国株1

⑥中国株2

⑦東南アジア株

⑧アメリカ株インデックスファンド

⑨新興国株インデックスファンド

⑩世界資産バランスファンド

⑪暗号資産

⑫ゴールド

+

⑬法定通貨(円)

⑭法定通貨(米ドル)

⑮法定通貨(香港ドル)

… …

<現在>

①全世界株式インデックスファンド(コア)

②暗号資産(サテライト)

+

③法定通貨(円)

誤解のないようにお伝えしておくと、複数商品を持つのがダメだと言っているわけではありません。自分自身で把握をできない商品数を持つのがダメだということです。

商品が増えればメンテナンスに手間暇がかかります。直近の値動きや他の商品とのバランスなどを考えていく必要があるからです。もちろんこうした作業が趣味の延長で楽しくやれるという方であれば良いでしょう。

ぼくの場合はそういう時間をまるっと他のことに振り向けていきたい。例えばそれはFP(ファイナンシャルプランニング)の勉強やYouTubeチャンネルの運用などにです。

だからオルカン一本であとはほったらかしという打ち手を取りました。

新NISAに向けては、どの商品をつみたて投資枠・成長投資枠で運用するのか。原資をどう用意するのか。これらの再点検を進めることは、必然的に既存のポートフォリオを再点検することにもつながります。

今のままでよし!というのであればそれは一つの重要なプロセスを経たことになりますし、原資確保のために一部売却する必要がある場合はじっくり考える時間はまだ残されています。

資産運用では”焦って事を起こす”ことを最も避けたい。また限られた原資を最大限活用していくことも重要ですから、無駄がないかをこの機会にしっかりチェックしておきたいですね。

こちらは資産運用をまだやられていない方向けです。すごく当たり前のことを言いますが金融投資というのは日々値動きがあります。比較的ボラティリティ(価格変動の度合い)が小さい方だとされるオルカンであっても、日に1%、大きい日には3%近く変動することだってあります。

<運用額10万円の場合>

1%…1,000円

2%…2,000円

3%…3,000円

<運用額1,000万円の場合>

1%…10万円

2%…20万円

3%…30万円

<運用額5,000万円の場合>

1%…50万円

2%…100万円

3%…150万円

このように運用額が大きくなればなるほど、それに比例して日々の値動きも大きくなるわけです。1日で月の給料分が上がったり下がったりは日常茶飯事になります。

先ほど、資産運用を始めるまでの山場として「口座開設」と「商品選び」と紹介しましたが、始めた後の山場は「運用の継続」です。ぼく自身もそうでしたが、長期投資を前提にしていても、なかなか足元の値動きに気持ちが揺さぶられるものです。

全世界株式は15年以上の運用で概ねプラスに触れるという過去実績がありながらも、暴落が訪れるとそれに気持ちが耐えきれなくなり手放してしまう、なんてことはあり得ます。

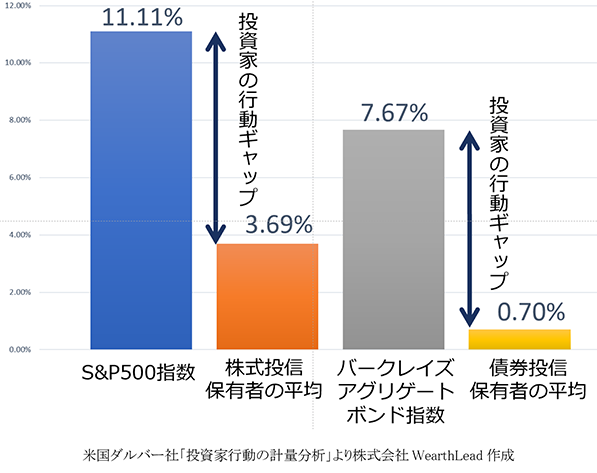

アメリカの代表的な企業500種を集めたS&P500。過去30年での年平均リターンは11.11%の一方で、S&P500連動の投資信託を保有する人の平均リターンはなんと3.69%という統計もあります。

なぜこのようなパフォーマンスの差が出るのか。それが投資家の「行動ギャップ」です。S&P500の年リターンが優れていることは分かっていながらも、他の商品に興味が移ったり、手元資金が必要で取り崩したりと、色々な事情で投資家がリターンのすべてを享受できていない、ということです。

指数のリターンをフルに得るためには、しっかりと運用をやり続けること。やり続けるためには、手間をできるだけなくしていくこと。そして、どんな相場が来ても気持ちが揺さぶられないようにすること。これが大事です。

ぼくは2004年に日本の個別株を始めてからそれなりに投資経験があります。ライブドアショックで保有するテック株が暴落し投げ売りしたような時もありました。また、株式ではありませんが2018年初頭の暗号資産市場大暴落の時にも、耐え切れなくなり300万円ほどの損失を出しました。

何度かこうした急落相場を経験していくと身体が慣れてくるものです。2020年3月に起きたコロナショックでは、保有する米国、中国のハイパーグロース株が大暴落をしましたが一切の手出しをせずに静観。その後の急回復および空前の金融緩和相場の波に上手く乗りました。

何が言いたいのかというと、来年の新NISAまでの間、準備しか行わないというのではなく、現行のつみたてNISAを活用して少額から運用を始めておくことがすごく良い経験になる、という話です。

年間40万円が投資上限ですから、投資原資の確保に無理をする必要もありません。投資信託は100円から購入が可能ですので、例えば1,000円や1万円を勉強代だと思って突っ込んでみる。そして日々の値動きに慣れておく。

そうすれば徐々に「ああ、金融投資ってこういうものか」と肌感覚で分かってきます。もちろんここまで来れば先ほどの山場「口座開設」と「商品選び」2つを乗り超えたことにもなりますね。

ぼくの好きな言葉の一つにこんなものがあります。「人はイメージしたところにしか辿りつかない」。

山登りをイメージしてもらうと分かりやすいですね。いつまでにどのルートで誰と山頂に辿り着くか。これをイメージしなければそもそも計画は立てられません。

ぼくはIT企業で開発部門長を担当していますが、「目的」「目標」「手段」を必ず期初に、部全体へ話すよう心がけています。理由は明快です。これらをしっかり定めないということは、ゴールのないスタジアムでボールをドリブルし続けるようなものだからです。

どこに向かえば良いかも分からず、何をすれば勝てるのかも分からず、ただひたすら走り続けている。これでは、みんなやる気をなくしてしまいます。

資産運用も同様に「目的」「目標」「手段」を設定する必要がありますね。新NISAの活用というのはあくまで自分が達成したいことに向けた「手段」でしかないからです。

参考までにぼくの資産形成についてご紹介しましょう。

<ぺいぱの資産形成>

■目的

・好きな場所で好きな時間に好きなことをする。

■目標

・2026年中に金融資産7,500万円を超える。

├4,700万円(2023年中)

├5,500万円(2024年中)

├6,400万円(2025年中)

└7,500万円(2026年中)

■手段

・収入を前年より増やす。

・貯蓄率60%を達成する。

・年間4%で運用する。

目標である7,500万円の設定背景ですが、過去実績から年間支出が500万円であると仮定。家賃収入が年間+144万円。さらに月10万円(年間120万円)を、無くても生活可能な出費である娯楽費とした場合、それを除いた確定支出は236万円となります。

金融資産7,500万円を年間4%で運用することができれば、税金控除後で240万円となりますから、確定支出を資産運用だけで補うことができる計算となるため、この設定というわけです。新NISAを活用するということは、年間4%で運用するという部分にかかってきますね。

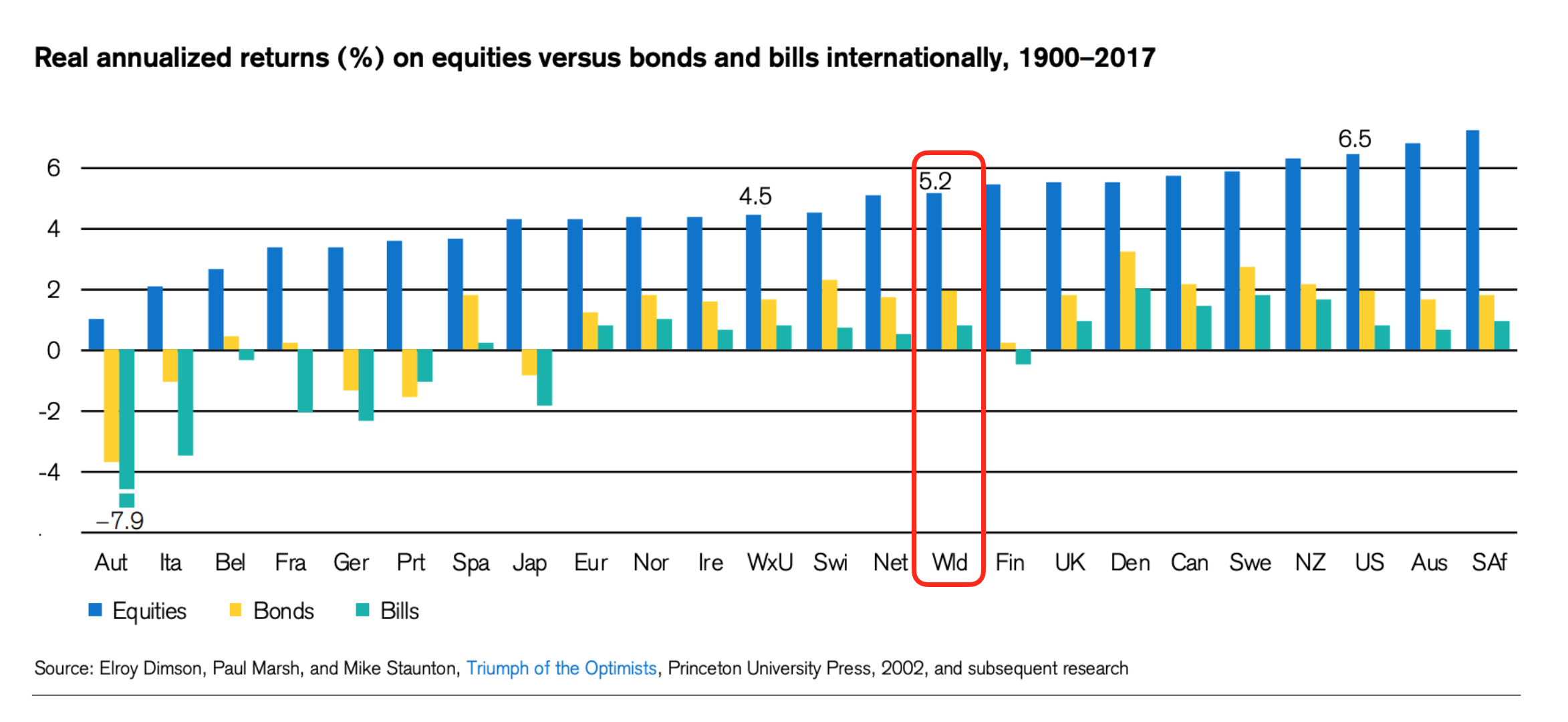

参考までに1900~2017年において全世界株式の年平均リターンは5.2%となっています。

繰り返しになりますが、過去のリターンが将来を保証するものではありませんから、この情報は気休めにしかなりませんがそれでも年間4%よりも上ぶれる可能性があり、かつ新NISAで運用すれば取り崩しをする際に税金がかからないわけですから、実現性はさらに高まります。

そうすれば目標額のクリアも視野に入り、最終的には目的に到達するというわけです。

こうした設計をあらかじめ組んでおくと、長い資産運用の中で迷いが生じたりした際にも原点に立ち返ることができます。大航海に出る際のコンパスのような存在というわけです。

目的に入る部分については大多数の方は概ね同じ内容に収まるのではないでしょうか。どんな年齢であっても自由は求めたいものだからです。その自由を得るために必要な金額というのは人それぞれです。

先ほどの山登りと同様に、いつまでにどのやり方で誰とゴールに辿り着くか。新NISAを始めること自体がゴールにならないよう、今のうちに整理をしておきたいですね。

おしらせ

キャラクター”ぺいぱ”がデザインされた「資産運用学園やわらか中学校」公式アイテムがついに販売開始!トイレットペーパーを模したキャラデザの由来は、古くなったお札が再利用されてトイレットペーパーになることや、ウン(運)がつく縁起ものだからなど、諸説あり。いずれのアイテムも日常使いできるシンプルデザインです!ぜひお買い求めください!

さいごに

今回は「新NISA開始までに必ずやっておきたいこと」について紹介をしてきましたがいかがだったでしょうか?

① 制度について理解をしておく。

② どの金融機関で運用するかを決めておく。

③ 投資原資を確保しておく。

④ リスク許容度を把握しておく。

⑤ 運用商品を決めておく。

⑥ 現在の運用商品を再点検しておく。

⑦ つみたてNISAで資産運用に慣れておく。

⑧ ゴールを明確にしておく。

資産運用というと「何か物凄く難しいことを考えなければいけないのでは…」と思いがちですが、今回紹介したことを聞いてもらえれば、すごくシンプルであると感じていただけたのではないでしょうか。

人は取り組んだことがないものを難しく考えがちです。しかしながら物事の本質を捉えてしまえば意外にシンプルだった、なんてこと良くありますよね。こと資産運用においてはぺいぱ自身、数ある失敗を乗り越えてきた経験値でだいぶ考え方が洗練されました。

ぼくに限らず、このような先行経験を持っている人の情報を動画や文字などで気軽に手に入れることができるようになりましたから、今は良い時代になりましたね。また、金融商品も非常に優秀なものがラインナップされ、それを活かす仕組みも着々と整備が進んでいます。

新NISAは制度の魅力もさることながら、こうやって常日頃から話題にされることで多くの方が資産運用に目が向く、興味が起こるきっかけになっていることも功績として大きいです。

さて、お終いに触れておきたいのは、資産運用をする前に意識しておきたいことについて。資産を構成する要素はこの方程式で表せます。

(収入 - 支出) + (資産 × 運用利回り)

フロー ストック

左側(フロー)を大きくし、それを右側(ストック)に置き換えていくことで資産は育つということです。新NISAを活用した資産運用はまさに右側のストックにあたる部分ですね。

順番としては、まずフローにあたる左側を大きくしていく必要があります。つまり稼ぎを伸ばし、無駄な支出を抑える。その差分が大きくなればなるほどストックに回せる額も大きくなるわけです。

新NISA開始まで残り半年。こうした部分の改善からじっくり腰を据えて着手していきたいですね。

人生はノーコンティニュー!悔いのないようにやっていきましょう。

では、ごきげんよう。

新NISAの準備は今から始めよう。