・資産運用における基本

・4つのeMAXIS Slim商品

・ぺいぱ的なコア商品の結論

ごきげんよう、ぺいぱです。

ぼくはコア資産として『eMAXIS Slim 全世界株式(オール・カントリー)』を保有しています。コアに何を据えるのかで将来の資産形成が大きく変わっていくわけですから、ここの選択は誰もが慎重になりますよね。

このブログの内容は動画でも解説しています。

コア商品をどう考え、どう選ぶべきかに話を進める前に、まず資産運用における基本を押さえておきしょう。それは「長期・分散・低コスト」です。

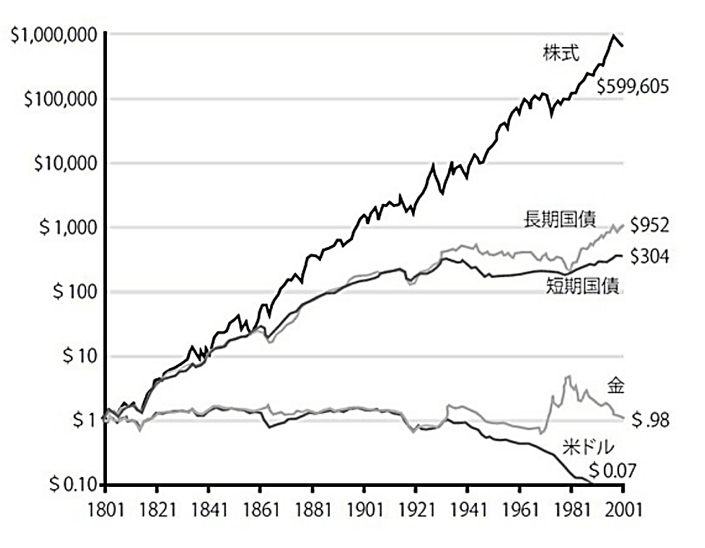

「長期」というのは、どれだけ長い間保有できる商品を選ぶか、そしてそこからどれだけのリターンを得れるのか、ということです。米国(アメリカ)の経済学者ジェレミー・シーゲルさんの著書『株式投資 第4版』から有名なグラフを紹介します。

こちらは1801年に当時の1ドルを株式、債券、金、現金にそれぞれ投資をしたら、200年後の2001年にいくらになっているか、実質トータルリターンを示したものです。

【出典】1ドルを60万ドルに変えた、資本主義(トウシル)

2022/12/5

そう、株式がダントツでトップ。1ドルが60万ドル、つまり60万倍になっているわけです。なお1801年時点では市場全体を示す指数はありませんでした。NYダウですら算出初日は1896年5月です。

そのため、この図の株式というのは米国株式市場全体に1ドル分だけ投資したという想定で指数化されています。

また注目はそれだけでなく、現金の価値がインフレにより低下している点にもあります。

資産運用というのは「成長の可能性がある場所に資産を置いておく」ことであり、その選択が将来の状況を大きく左右することがここからも良く分かります。

つまり投資対象の資産クラスがどうあるべきかを考えた際、株式は外せないというわけです。

続いては「分散」。投資格言の1つにこんなものがありますね。それが「卵は1つのカゴに盛るな」です。

卵を1つのカゴに盛ると、そのカゴを落とした場合すべての卵が割れてしまうかもしれません。しかし、複数のカゴに分けて卵を盛っておけば、1つのカゴを落として卵が割れたとしても、他のカゴの卵は影響を受けずに済みます。

特定の商品だけに投資をするのではなく、複数の商品に投資を行いリスクを分散させた方が良いという教え。つまりは銘柄分散投資のススメなんですね。

なお分散と一口に言っても色々な観点があります。

“資産クラス”という点では、成長性の高い株式を軸に、現金でバランスを取る、中にはここに不動産や債券などを組み入れる方もいるでしょう。

“地域”という点では、日本なのか、米国なのか、先進国なのか、全世界なのか。まさに今回の論点ですね。

“時間軸”という点では一括なのか、積立なのか。

そうした選択肢になります。

最後の「低コスト」については、金融商品の購入に手数料がかからず、運用管理費用が安いものを選んだほうがいい。投資家はコスト意識を強く持ったほうがいい、ということです。

コストというのは、不確定要素の多い投資の中で投資家がコントロールできる数少ない部分です。オルカン(全世界株式)の手数料は年0.05775%ですが、金融商品によってはこれが1%を超えるようなものもあります。

この数字だけ見れば本当に小さな差に感じますが、商品の保有金額が大きくなればなるほど、負担額もバカにできません。ぼくはいまオルカンを4,000万円ほど保有していますが、ざっくり計算すると

年0.05775% → 年2.31万円

年1% → 年40万円

実に年37万円以上の差になるわけです。

「長期・分散・低コスト」について、ここまでご紹介したことを踏まえ導き出されるのは「広く分散された低コストの株式インデックスファンド」が、資産運用のコア資産に最適であるということになります。

そこでその選択肢に浮上してくるのは「全世界株式」「先進国株式」「米国株式」となります。低コスト商品ということを踏まえると、具体的にはこのような商品になるでしょう。

・eMAXIS Slim 全世界株式(オール・カントリー)

・eMAXIS Slim 先進国株式インデックス

・eMAXIS Slim 米国株式(S&P500)

また、最近ご質問でいただく機会が多いのが「新興国株式」に対する考え方についてです。

先日、マネックス証券の岡元兵八郎さんが「オルカンを解約して新興国株式を積立します」といった趣旨の動画をアップされて、注目が高まったこともあるのでしょう。

そうした点も踏まえまして、先ほどの3本に加え

こちらを加えた4本の投資信託について、現在ぺいぱがどのように捉えているか。どれが最も買いたい商品なのか。その理由は何なのか。こうした点について詳しく解説をしていきます。

来年から始まる新NISAに向けて、どの商品を選ぼうか悩まれている方も多いのではないでしょうか。ぼく自身はこちらの回「新NISAはオルカン(全世界株式)一本でいく!」でもご紹介した通りです。

一方で、「先進国株式」「新興国株式」「米国株式」についてはどう考えているのかを詳しく語ったことがなかったのもまた事実です。

そんなことから今回は、皆さんが今後ポートフォリオに組み込む商品選びの参考になるよう、それぞれの特徴なども含めて詳しく解説をしていきます。ぜひ最後までお楽しみください!

4つの商品紹介

まずはこちら、eMAXIS Slim 4商品の紹介から始めましょう。

・eMAXIS Slim 全世界株式(オール・カントリー)

・eMAXIS Slim 先進国株式インデックス

・eMAXIS Slim 新興国株式インデックス

・eMAXIS Slim 米国株式(S&P500)

概要はYahoo!ファイナンスからの引用です。

『eMAXIS Slim 全世界株式(オール・カントリー)』

■カテゴリー:

国際株式型 グローバル・含む日本(為替ヘッジ無)

■運用会社:

三菱UFJアセットマネジメント株式会社

■運用方針:

主としてMSCIオール・カントリー・ワールド・インデックス(配当込み、円換算ベース)に連動する投資成果をめざして運用を行う。対象インデックスに採用されている日本を含む先進国および新興国の株式等(DR(預託証書)を含む)への投資を行う。原則として、為替ヘッジは行わない。4月決算。

■設定日:

2018年10月31日

■償還日:

無期限

■信託報酬:

0.0572%

■トータルリターン (1年):

+23.71%

■リスク(標準偏差・1年):

14.04

■シャープレシオ(1年):

1.69

インデックスファンドにおける王道中の王道。我らがオルカンです。23の先進国・地域および24の新興国・地域、およそ2,800を超える銘柄に分散投資されています。

ぼくがこれを選ぶ理由は明確で「選ぶことをしない、あえて選ばない。だからオルカンを選ぶ」というもの。

株式投資をする場合、今後どの地域が強くなるのか?それをきめ細かくメンテナンスしていけるのか?正直なところこれを個人投資家がやりきるのは難しい、ということです。

<対象インデックスの国・地域別構成比率>

🇺🇸米国 60.6%

🇯🇵日本 5.5%

🇬🇧イギリス 3.8%

🇫🇷フランス 3.2%

🇨🇦カナダ 3.0%

🏳先進国・地域その他 13.1%

🇨🇳中国 3.6%

🇹🇼台湾 1.7%

🇮🇳インド 1.4%

🏳新興国・地域その他 4.3%

※2023年3月末現在

時価総額加重平均という仕組みにより時価総額が高いものはより多く、低いものは少なくなるように自動で調整がされていきますが、ご覧の通り6割が米国株なんですね。株式市場における米国株の強さがここからも良く分かるわけです。

逆に言えば、それ以外の地域も広く網羅されているということは、元気があまりない企業の銘柄群も併せ持つことになります。元気のある企業の銘柄群、つまり米国だけを集めた商品と比べると当たり前ですがパフォーマンスは見劣りします。

この辺りが「全世界株式」なのか「米国株式」なのかの議論が絶えず行われ続けている要因の1つでもあるわけです。過去実績でみれば米国株。ただし、それが未来永劫続くと思うかどうか。

そんな選択を我々に迫っているわけです。

■カテゴリー:

国際株式型 グローバル・除く日本(為替ヘッジ無)

■運用会社:

三菱UFJアセットマネジメント株式会社

■運用方針:

「外国株式インデックスマザーファンド」を通じて、主として日本を除く世界主要国の株式に投資を行う。MSCIコクサイ ・インデックス(配当込み、円換算ベース)をベンチマークとし、同指数と連動する投資成果をめざして運用を行う。対象インデックスとの連動を維持するため、先物取引等を利用し株式の実質投資比率が100%を超える場合がある。原則として、為替ヘッジは行わない。ファミリーファンド方式で運用。4月決算。

■設定日:

2017年2月27日

■償還日:

無期限

■信託報酬:

0.0979%

■トータルリターン (1年):

+24.67%

■リスク(標準偏差・1年):

15.54

■シャープレシオ(1年):

1.59

一昔前まではオルカンよりも王道だった先進国株式。22の先進国・地域、およそ1,300を超える銘柄に分散投資されています。

対象指数MSCIコクサイには日本が含まれていないことも特徴です。日本株をすでに保有している投資家が、外国株式を組み入れるために選んでいた商品という性質だからなんですね。

ではなぜ近年、影が薄くなっているのか。構成比率を見るとその答えが見えてきます。

<対象インデックスの国・地域別構成比率>

🇺🇸米国 72.5%

🇬🇧イギリス 4.5%

🇫🇷フランス 3.8%

🇨🇦カナダ 3.5%

🇨🇭スイス 3.0%

🇩🇪ドイツ 2.6%

🇦🇺オーストラリア 2.3%

🇳🇱オランダ 1.4%

🇸🇪スウェーデン 1.0%

🏳その他 5.2%

※2023年3月末現在

そう、7割が米国株なんですね。オルカン同様、時価総額加重平均で組まれていますから結局のところ先進国はほぼ米国企業が牽引している状態だということです。年々この傾向は強まっています。

では他の地域がその流れにストップをかけるのか?と言えば、その可能性はあまりないと考えます。列挙されている地域名を見ていくと感じるかもしれませんが、どこも経済が成熟化し、また高齢化も進んでいるからです。

そうした点では、今後も米国株の足を他地域が引っ張り続ける可能性が残されます。だったら、S&P500(VOO)やVTIなどに連動する米国株インデックスファンド、もしくは新興国・地域もまるっと含むオルカンの方が良い。

そんな背景から近年では「先進国株式」の位置付けが低下しているわけです。

■カテゴリー:

国際株式型 エマージング・複数国(為替ヘッジ無)

■運用会社:

三菱UFJアセットマネジメント株式会社

■運用方針:

「新興国株式インデックスマザーファンド」を通じて、主として新興国の株式等に投資を行う。MSCIエマージング・マーケット・インデックス(配当込み、円換算ベース)をベンチマークとし、同指数と連動する投資成果をめざして運用を行う。対象インデックスとの連動を維持するため、先物取引等を利用し株式の実質投資比率が100%を超える場合がある。原則として、為替ヘッジは行わない。ファミリーファンド方式で運用。4月決算。

■設定日:

2017年7月31日

■償還日:

無期限

■信託報酬:

0.1518%

■トータルリターン (1年):

+14.15%

■リスク(標準偏差・1年):

13.44

■シャープレシオ(1年):

1.05

今回紹介している4商品の中で、この「新興国株式」が最も毛色の違うものとなります。24の新興国・地域、およそ1,300を超える銘柄に分散投資されています。

誤解を恐れずに言えば、米国を脅かす地域はこの中から確実に出てくるのだろうと、ぼくは思っています。それだけ沸沸と煮えたぎるエネルギーを持った原石がたくさん含まれているファンドでもあります。

<対象インデックスの国・地域別構成比率>

🇨🇳中国 32.7%

🇹🇼台湾 15.2%

🇮🇳インド 13.0%

🇰🇷韓国 11.9%

🇧🇷ブラジル 4.9%

🇸🇦サウジアラビア 3.9%

🇿🇦南アフリカ 3.5%

🇲🇽メキシコ 2.6%

🇹🇭タイ 2.1%

🏳その他 10.1%

※2023年3月末現在

ここで、ゴールドマンサックスによる2075年のGDP予測を見てみましょう。

<世界GDPランキング(2022年)>

1 🇺🇸米国

2 🇨🇳中国 ○

3 🇯🇵日本

4 🇩🇪ドイツ

5 🇮🇳インド ○

6 🇬🇧イギリス

7 🇫🇷フランス

8 🇨🇦カナダ

9 🇷🇺ロシア □

10 🇮🇹イタリア

11 🇧🇷ブラジル ○

12 🇰🇷韓国 ○

13 🇦🇺オーストラリア

14 🇲🇽メキシコ ○

15 🇪🇸スペイン

※ ○印は新興国・地域

※ □印はスタンドアローン地域

<世界GDPランキング(2075年)>

1 🇨🇳中国 ○

2 🇮🇳インド ○

3 🇺🇸米国

4 🇮🇩インドネシア ○

5 🇳🇬ナイジェリア △

6 🇵🇰パキスタン △

7 🇪🇬エジプト ○

8 🇧🇷ブラジル ○

9 🇩🇪ドイツ

10 🇬🇧イギリス

11 🇲🇽メキシコ ○

12 🇯🇵日本

13 🇷🇺ロシア □

14 🇵🇭フィリピン ○

15 🇫🇷フランス

※ ○印は新興国・地域

※ △印はフロンティア地域

※ □印はスタンドアローン地域

今から50年も先の予測ですので、精度については甘い部分があるかもしれませんが、一方で「そうなってもおかしくないな」とも感じさせます。

なお、指数算出会社MSCIの区分における「フロンティア」というのは「MSCIエマージング・マーケット・インデックス」に採用されていない新興国・地域のうち、成長の伸びしろがあり、かつ外国人投資家が投資可能な地域を指します。

「フロンティア」に位置付けられる国・地域は21ありまして、市場規模・流動性と市場へのアクセス面において一定の基準を満たすことで「エマージング」への昇格が認められます。

「フロンティア」よりもさらに下に位置されるのが「スタンドアローン」で、これは資本移動に規制があり、流動性も極めて低い、つまり投資に値しない市場ということです。

ウクライナ侵攻後のロシアが、経済制裁による金融市場の機能不全などを理由に「スタンドアローン」へ2段階降格されたのは記憶に新しいところですね。

それぞれの位置関係を図で示すとこのような形となります。

【出典】意外と知らない?「新興国」にはどの国が含まれる?(トウシル)

2022/4/9

なお、新興国・地域で上場する企業が増えていく、また企業株価が安定的に伸びていくためには、人口増加や若さ、経済成長だけでは足りません。投資を皆が安心して行える法整備も極めて重要です。

そうした条件がいつピタリとハマっていくのかは分かりませんから、これら新興国株式に興味がある場合は、

・オルカンに含まれる1割で納得をする

・サテライト枠として新興国株インデックスファンドを保有する

という選択肢になります。

ぼくもかつて、一時的に新興国株インデックスファンドを保有をしていた時期もありました。また、今後もそうした打ち手を取ることは十分に考えられます。

■カテゴリー:

国際株式型 北米(為替ヘッジ無)

■運用会社:

三菱UFJアセットマネジメント株式会社

■運用方針:

主要投資対象は、S&P500インデックスマザーファンド受益証券。なお、米国の株式に直接投資することがある。主としてS&P500指数(配当込み、円換算ベース)の値動きに連動する投資成果をめざす。対象指数との連動を維持するため、先物取引等を利用し株式の実質投資比率が100%を超える場合がある。原則として、為替ヘッジは行わない。ファミリーファンド方式で運用。4月決算。

■設定日:

2018年7月3日

■償還日:

無期限

■信託報酬:

0.0935%

■トータルリターン (1年):

+23.68%

■リスク(標準偏差・1年):

17.38

■シャープレシオ(1年):

1.36

オルカンと並びもはや説明がいらない商品かと思います。S&P500とは、S&Pダウ・ジョーンズ・インデックス社が公表している米国株式市場の株価指数のひとつ。

ニューヨーク証券取引所やナスダックに上場している米国を代表するおよそ500銘柄の時価総額を元に算出されており、定期的に入れ替えが行われています。

S&P500への採用条件としては

・米国企業である

・時価総額が53億ドル以上

・四半期連続で黒字利益を維持している

・株に流動性があり、浮動株が発行済株式総数の50%以上ある

という4つが有名です。60年以上の歴史を持つ指標で、NYダウと並び米国株式市場の動向を示す株価指数として広く知られています。

<対象インデックスの国・地域別構成比率>

🇺🇸米国 100%

※2023年3月末現在

S&P500は先ほど触れた厳しい採用条件があることで、かつての輝きを失った企業は退場し、彗星の如く現れた新興企業が組み込まれていくといった、新陳代謝が常に行われ続けています。

これが覇権国家である米国の最強指数とも言われる所以です。ではそれが今後も続くのかどうか。まさに米国株インデックスを選ぶか否かのポイントがここにあります。

米国の著名投資家レイ・ダリオさんによる覇権国家の変遷分析を見ていきましょう。

<覇権国家の変遷>

🇳🇱オランダ(1575年頃〜)

1581年にスペインから独立したオランダは、貿易帝国を築き、世界貿易の3分の1以上を担うようになった。オランダ人は高学歴であったため、多くの分野で革命を起こし、17世紀初頭には世界の発明の約25%を生み出すようになった。その中でも特に重要なのは造船業であり、オランダの競争力と世界貿易におけるシェアを大きく向上させた。

🇬🇧イギリス(1700年代後半〜)

1700年代後半にイギリスの軍事力が優位になり、1800年代半ばにピークを迎えた。経済大国となったことで、非常に豊かにもなった。1900年頃、ポンドは世界の主要な基軸通貨となった。その後、米国やドイツのような強力なライバルが出現したことで、イギリスのほとんどすべての相対的なパワーは衰退に転じた。

🇺🇸米国(1900年代前半〜)

パワーのピークは1950年代前半。過去100年間で、教育、競争力、貿易、産出は相対的に大幅低下したが、イノベーション・技術、準備通貨、金融センター、軍事力は、依然としてトップかそれに近い位置に留まる。中国は、これらすべての分野で米国に追いつくと同時に、多くの点で米国に匹敵そして上回るスピードで進歩している。

【出典】覇権の変遷—各国比較— フィスコ世界経済・金融シナリオ分析会議(ロイター)

2021年3月2日

レイ・ダリオさんは覇権が

・教育

・イノベーション/技術

・競争力

・軍事力

・貿易

・産出

・金融センター

・準備通貨

という8つの要素から構成されるという見方をしており、今回はそのほんの一部を紹介したに過ぎません。近年、中国の台頭が目覚ましい一方で、成長に陰りも見えていますし、何よりも高齢化が進んでいます。

インドにも注目が集まることが増えましたが、そうしたライバル達を背に、米国が絶対王者として君臨し続けるかどうか、正直ぼくにはぜんぜん分かりません。

4商品のぺいぱ的な結論

改めて、ここまで以下の4商品を紹介してきました。

・eMAXIS Slim 全世界株式(オール・カントリー)

・eMAXIS Slim 先進国株式インデックス

・eMAXIS Slim 新興国株式インデックス

・eMAXIS Slim 米国株式(S&P500)

長い資産運用におけるコア商品としてどれを選ぶべきなのか。唯一の正解はない分野ですが、あえてぺいぱ的に結論を出してみようと思います。

これは年齢や年収、家族構成、資産状況などのステータスでも判断は変わるでしょう。40代半ばの個人投資家ぺいぱだと”こう!”というものでしかない、ということだけ予めご了承ください。

eMAXIS Slim 全世界株式(オール・カントリー)

+ eMAXIS Slim 新興国株式インデックス

これが結論です。

最強指数として紹介した「米国株式(S&P500)」ですが、向こう10年・20年ぐらいであればたしかにこの商品で良いかもしれません。

ただ、さらにその先。30年・50年と見据えていくと、正直どうなっているか分からない。冒頭にお話しした投資の基本「長期・分散・低コスト」において、「地域分散」が効いていないというのが唯一にして最大の落選理由になります。

「先進国株式」も同様です。若くて元気な米国に、輝きを失った地域がぶら下がる格好です。組入地域数こそ分散されていますが、実際は「米国株式」の劣化版という見方もできます。

それであれば覇権国家が入れ替わろうが気にしないでいられるオルカンは、どれか1つ選ぶのであればやはり頭ひとつ抜きに出ていると思います。

それは指数の強さということではなく、長期運用するのに必要な安心感。そして他の商品に目移りしてしまう煩悩対策としても優秀だということです。

先日公開したこちらの回「インデックス投資で成功するために必要な7つのこと:成果を最大限引き出すための行動を大紹介」でも、インデックスファンドの強みを最大限享受するための方法を紹介していますので、ぜひご覧ください。

コア商品と言っておきながらも、今回は+αとして「新興国株式」を残しました。今後の伸びしろを考えれば、ややコストは高いのですが米国偏重のオルカンにおいて良いサポート役になれると考えたからです。

つまり「新興国株式」はコア商品にはなり得ないが、サテライト商品としては十二分な魅力があるということです。

ぼく自身もオルカン積立を将来的にストップした後、一部「新興国株式」を保有するということはあるかもしれません。

なお、コア・サテライト戦略についてはこちらの回『資産を増やすのに爆発力が欲しい方にオススメ「コア・サテライト戦略」』で詳しく解説しています。

攻めと守りをどう考えるべきか。ぺいぱの実際のアセットアロケーションを参考に出しながら、その戦略をどう取り入れるべきかについて話をしていますので、ぜひご覧ください。

というわけで、今回は「全世界株式」「先進国株式」「新興国株式」「米国株式」を並べ、コア資産として何を選ぶべきなのか、という話をしてきましたがいかがだったでしょうか。

今回の紹介はあくまでぺいぱの所感です。最終的には皆さん自身で責任を持ってご判断いただければと思います。また、どうお考えになられるのかはぜひ伺ってみたいので、お気軽にコメントいただけると嬉しいです。

人生はノーコンティニュー!悔いのないようにやっていきましょう。

では、ごきげんよう。

結局はオルカンだが、新興国・地域が熱いのも事実。