・継続するためのテクニック

・入金力の維持向上に対する努力

・当たり前を徹底的に見直す

ごきげんよう、ぺいぱです。

来年から始まる新NISA。やわらか中学校でも過去2度ほど取り上げたことがありました。

このブログの内容は動画でも解説しています。

そもそもNISA制度とは何なのか、現行NISAと新NISAとの違い、ぺいぱが新NISAをどのように活用するか、などについて触れたこちらの回「新NISAはオルカン(全世界株式)一本でいく!」。

そして新NISAに向けて今から何をすべきか順を追って解説したこちらの回「新NISA開始までに必ずやっておきたいこと」。

ご視聴がまだの方は、ぜひ後ほどご覧いただければと思います。

そんな新NISA、「つみたて投資枠」が年間120万円、「成長投資枠」が年間240万円、計360万円が年間投資枠となります。非課税保有限度額が1,800万円となっていますので最速5年間で枠を埋められます。

【出典】新NISAとは?2024年からの制度改正について解説(りそなグループ)

2023/03/31最終更新

新NISAを活用すればこの1,800万円分で購入した金融商品から生まれる運用益に税金がかかりません。投資は早く始めて寝かせたもん勝ち、ということでスタートダッシュを決め込んでいる方もいるのではないでしょうか。

これをやり切るには年間360万円の買い付けを5年間継続する必要があります。言葉するのは簡単ですが、実際に取り組むとなると相当なエネルギーが必要になるのは容易に想像つきます。

この年間360万円の投資、実はぼくは新NISAに先駆け2021年7月から丸2年やってきました。

2021年6月に、複数保有していた個別株などの金融商品を全て売却し、『eMAXIS Slim 全世界株式(オール・カントリー)』に1本化。2,500万円分を一括投資し、翌月から一般口座で27万円分、つみたてNISA口座で3万円分(ボーナス月は+2万円増額)を購入し続けてきたからです。

360万×2年で720万円。いやはや、自分ごとながら良くもまぁ続けてこられたものです。

今回は、この年間360万円投資を丸2年続けてきたことで分かったこと、感じたこと、続ける上で大事にすべきことについて包み隠さずお話ししていきます。

ぼくは新NISAでもオルカンをつみたて投資枠120万円、成長投資枠240万円、計360万円を投資予定です。個人投資家の中には、対象商品こそ様々でしょうが、同じように非課税枠1,800万円を最速で埋めていこうと考えられている方それなりにいらっしゃると思います。

そんな皆さまにはもちろんのこと、入金力を上げていくにはどうすれば良いかの参考にもなりますので、新NISAで投資デビューをされる方も十二分に役立つ内容となっています。

ぜひ最後までご覧ください!

<年間360万円の投資を丸2年続けて分かったこと>

①買い付けを自動化させることが大事。

②赤字収支でも月30万円の投資を堅持することが大事。

③評価額を毎日いちいちチェックしないことが大事。

④分散された低コスト商品を少数に絞り込むことが大事。

⑤入金力の向上に努め続けることが大事。

年間360万円の投資を丸2年続けて分かったこと

では早速いってみましょう!

まずはこれですね。ぼくは毎月30万円を、メインバンクであるみずほ銀行からマネックス証券へ自動振り込みし、オルカンを毎営業日自動買い付けし続けています。

一度設定をすれば完全に全自動ですから、みずほ銀行の口座に原資がある限り、この資金の流れが続いていくことになります。まさにほったらかし投資ですね。

言わば”息を吸うように買い付け”の環境を作ってしまうことこそが、投資継続するためには重要。自分自身で意思決定をしたり行動をする必要を徹底的に排除することが大事だからです。

人間というのは目の前の事象に囚われ、長期的な視点が抜け落ちてしまうことが良くあります。例えば、その晩の至福を得るために500円のコンビニスイーツを手に取り、30年後に5%の運用で得られるはずの1,661円を失ったり、自動車や家具家電などいまの満足を手に入れるために、運用中の投資信託を取り崩したりなどがそれに当たります。

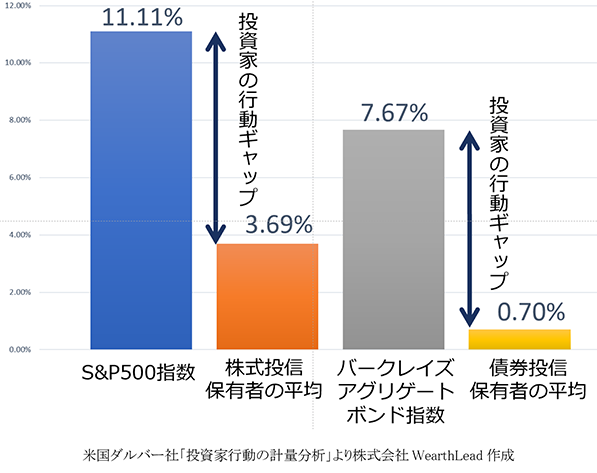

この統計も有名ですね。アメリカの代表的な企業500種を集めたS&P500、過去30年での年平均リターンは11.11%です。一方で、S&P500連動の投資信託を保有する人の平均リターンはなんと3.69%。

なぜこのようなパフォーマンスの差が出るのか。それが投資家の「行動ギャップ」です。S&P500の年リターンが優れていることは分かっていながらも、他の商品に興味が移ったり、手元資金が必要で取り崩したりと、色々な事情で投資家がリターンのすべてを享受できていない、ということです。

まさに「継続は力なり」ですね。指数のリターンをフルに得るためには、しっかりと運用をやり続けること。やり続けるためには、手間をできるだけなくしていくこと。そのための買い付け自動化ということです。

赤字でも投資、というのはどういうことでしょうか?解説していきます。

金融商品の投資にあたっては当たり前ですが投資するためのお金、つまり投資原資が必要となります。基本的にはなくなっても良い予備資金を投資に充てることになります。考え方はこうです。

A) 生活防衛資金

B) 将来使い道が決まっている資金

C) すぐには使わない予備資金

Aは、その時の生活費(娯楽費を除いたもの)が月に20万円であれば、年間で240万円となります。通常は半年から一年分程度を、何かあった時のために待機させておく。例えば事故や病気で収入が途絶えるなどのケースに備えるわけです。

Bは、家具・家電を買う、旅行に行く、結婚する、子どもが生まれるなど、近い将来確実に使うことが判明しているお金については分別管理しておくというものです。

Cは、AとB以外のお金です。極端な話、無くなっても生活に支障がないためこうしたお金は積極的に運用に回したいところです。

この予備資金は主に「待機資金」とその月に生まれた「貯蓄資金」の2つに分かれますね。ここから毎月30万円を捻出していくことになるわけですが、収入が50万円、支出が30万円の場合、手元に残るのは20万円です。

30万円の買い付けを行うためには、この貯蓄資金20万円を搬出した上で、待機資金からも10万円を充当する必要があります。これがいわゆる「赤字でも投資」ということです。

もちろん、これが続きすぎると待機資金が底をついてしまいますから、そうならないために入金力の向上に努め続ける必要があるわけです。これについては後ほど解説します。

絶対に間違って欲しくないのは、予備資金が底をついた後、Aの生活防衛資金やBの将来使い道が決まっている資金に手を出してしまうことです。これでは今の生活に大きな支障が出てきますから絶対に避けましょう。

なお、待機資金から充当してでも30万円の投資を維持する必要性についてですが、「今月は20万円しか貯蓄資金がなかったから投資は20万円にして次月以降多めに入金しよう」などと可変させてしまうと後で必ずしわ寄せが来ます。

結果的に年間360万円の入金に届かなかった、なんてことが十分に考えられ、そうならないために待機資金を使ってでも月30万円の買い付けを堅持する。そして待機資金を厚くするために行動を起こす、というサイクルを自ら作り出すわけです。

先ほど、運用をやり続けるためには手間をできるだけなくしていくことが重要になる、と話をしました。資産運用初期の頃にやりがちなのが、評価額の変化が楽しくて毎日チェックをする。そして株式相場が下落した時に不安が増大し、不要な売買をしてしまう。これです。

運用額が大きくなってくると、動く評価額もかなり上下します。月の給料ぐらいの金額が1日で動くことだってあります。

オルカンは一般的に、株式資産の中ではそこまで変動幅が大きくありません。1日で1%上下しただけで「おお、結構動いたな」と思いますし、それが2%だと「何かあった?」となり、3%以上動けば「これは大変なことだ」という印象です。

参考までに直近の基準価額の騰落率はこのようになっています。

<基準価額の騰落率(直近10営業日)>

2023年6月23日 ▲0.61%

2023年6月26日 ▲0.22%

2023年6月27日 +1.19%

2023年6月28日 +0.33%

2023年6月29日 +0.60%

2023年6月30日 +0.84%

2023年7月4日 +0.25%

2023年7月5日 +0.04%

2023年7月6日 ▲0.58%

2023年7月7日 ▲1.36%

※数字は前営業日比

ご覧のようにほとんどが1%以内の値動きに留まっていることがお分かりいただけるかと思います。しかしながら運用額が大きくなれば評価額の変動幅も大きくなります。例えば1%上昇した場合ですとこのようになります。

運用額 変動額

30万円 → +0.3万円

300万円 → +3万円

3,000万円 → +30万円

当たり前ですが、金融商品は「上がる日もあれば下がる日もある」。将来の生活に向けた資産形成においては短期売買をすることを前提としていないわけですから、その金融商品の現在価格をチェックすることって、ぜんぜん意味がありません。

そして運用の手間がかからない商品選びや仕組みづくりをしているのだから、そんなことをしてないで他のことに時間を使った方が合理的です。そんなこんなでぼくは現在、基準価額のチェックをするのは月末に収支運用状況をまとめる時だけになりました。

数字で見える化されるというのは人を惑わすものでして、仮に運用結果が良かった場合だったとしても、「ああ、あの商品を買っていたらもっと上振れていたな」とか「もっとたくさん購入しておけば良かったな」とか、とにかく煩悩まみれになるのが投資の世界です。

そういうことをスッパリと切り離してしまうためには「買い付け自動化」と「評価額をチェックしない」こと。素人の資産運用でうまくいっている人とそうでない人との違いは、ここに尽きるのではないでしょうか。

ぼくがオルカンを選ぶ理由はシンプルに2つです。

・選ばないことを選ぶ

・長期・分散・低コスト

まず1つめの「選ばないことを選ぶ」について。

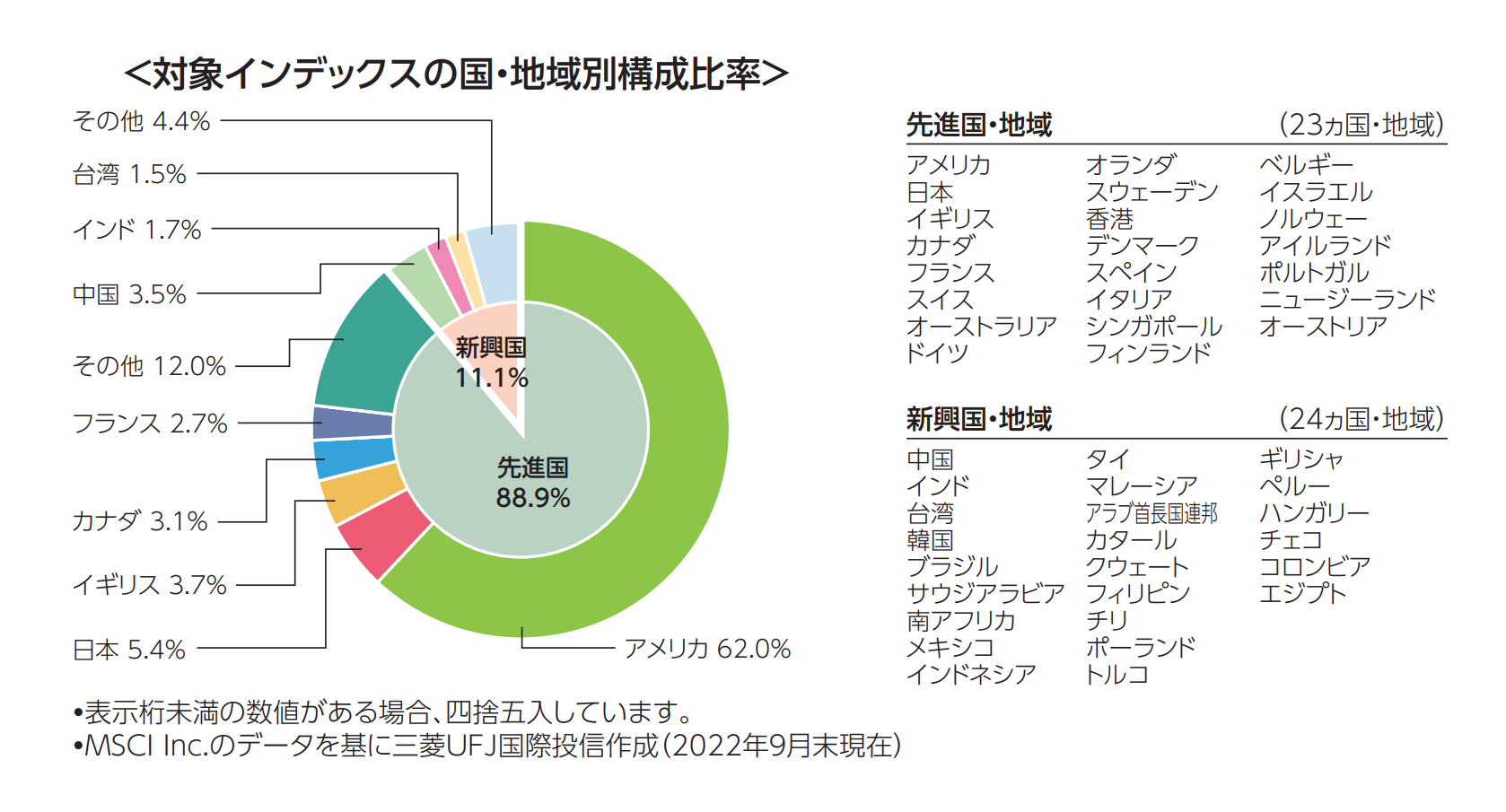

オルカンは世界のおよそ2,800を超える銘柄に分散投資しています。時価総額加重平均という仕組みにより時価総額が高いものはより多く、低いものは少なくなるように自動で調整がされていきます。

現在およそ6割が米国株となっていますが、将来的に日本株が復調していったり、中国株や躍進したりすれば、割合もそれに応じて変更されていきます。つまり今後の経済がどのように動いていこうが、オルカンがすべてカバーしてくれるというわけです。

全てが網羅されているということは、元気があまりない企業の銘柄群も併せ持つことになりますから、元気のある企業の銘柄群だけを集めた商品と比べるとパフォーマンスは見劣りします。

では、今後どの地域が強くなるのか?それをきめ細かくメンテナンスしていけるのか?正直なところこれを個人投資家がやりきるのは難しい。ですので選ぶことをしない、あえて選ばない。だからオルカンを選ぶ、というわけです。

続いて2つめの「長期・分散・低コスト」についてです。

一般的に投資の三原則で語られることの多いのは「長期」「分散」「積立」ですが、先ほども話に挙げたように”投資は早く始めて寝かせたもん勝ち”。余剰資金がある場合、できるだけ大きな塊を早めに成長性のある投資先に置き換えておくほうが良いわけです。

つまり「積立」よりも、不確定要素の多い投資の中で投資家がコントロールできる数少ない部分であるコストにこだわる方がいい。それで「長期」「分散」「低コスト」を意識したい、ということです。

「⏰長期」

長い期間、経済に資金を提供して、そこからリターンを得なければいけないので、長期投資は考えた方がいい。

「🌏分散」

分散によってリスクを分けることができるというのは、投資家側でできる努力、運用の改善として顕著な効果がある。

「💰低コスト」

購入手数料がかからず、運用管理費用が安いものを選んだほうがいい。コスト意識を強く持ったほうがいい。

たかが数%、されど数%。徹底的にコストにはこだわっていきたいところです。こうした条件をクリアしている数少ない金融商品の1つがオルカンであると言えます。

もちろん、新NISAで選ぶ商品としてオルカンだけが優れていると言うつもりはありません。

成長投資枠でおよそ2,000本、つみたて投資枠でおよそ200本、共通商品でおよそ160本。新NISAでは金融庁がお墨付きの長期運用にあった低コストの投資信託の選択肢がかなり絞られていますから、あまり細かいことは考えずに共通商品群から選ぶというのが第一歩としては良いでしょう。

<資産運用が初めての際の商品選び>

①株式だけにするか他のアセットと分散させるのかを決める。

②株式の対象地域を決める。

③つみたて投資枠および成長投資枠の共通対象商品およそ160本の中から選ぶ。

このような流れで絞り込みを進めていくのがオススメ。ぼくの場合は①株式のみ、②全世界、③『eMAXIS Slim 全世界株式(オール・カントリー)』となるわけです。

なお、オルカンについてはこちらの回「3,000万円分のオルカン(全世界株式)を運用して感じる6つのこと」も参考になると思います。10万回視聴を突破した人気動画です。まだの方はぜひご覧ください。

最後はこれです。冒頭で買い付けの自動化について触れましたが、銀行から証券口座に自動で30万円が振り込まるように設定をしていたとしても、それが自動で回っていくためには、銀行口座に原資を入れ続けていく必要があります。

ぼくの場合は労働収入がその原資となっています。年間360万円を余剰資金として捻出するとなると手取り年収1,000万円の場合で貯蓄率36%、手取り年収500万円の場合で貯蓄率72%が必要です。

手取り年収は社会保険料や税金が引かれた後の数字ですから、額面年収でいくと後者の場合で700万円ほどは必要になる計算です。日本の平均年収が443万円という中で、かなり高い部類に入りますがそうであったとしても貯蓄率7割以上を目指さないと、年間360万円は捻出できません。

入金力を上げていくために必要なことはなんでしょうか。それは大きく2つあります。

・成長している業界に身を置くこと

・収入の多線化を図ること

まず1つめです。

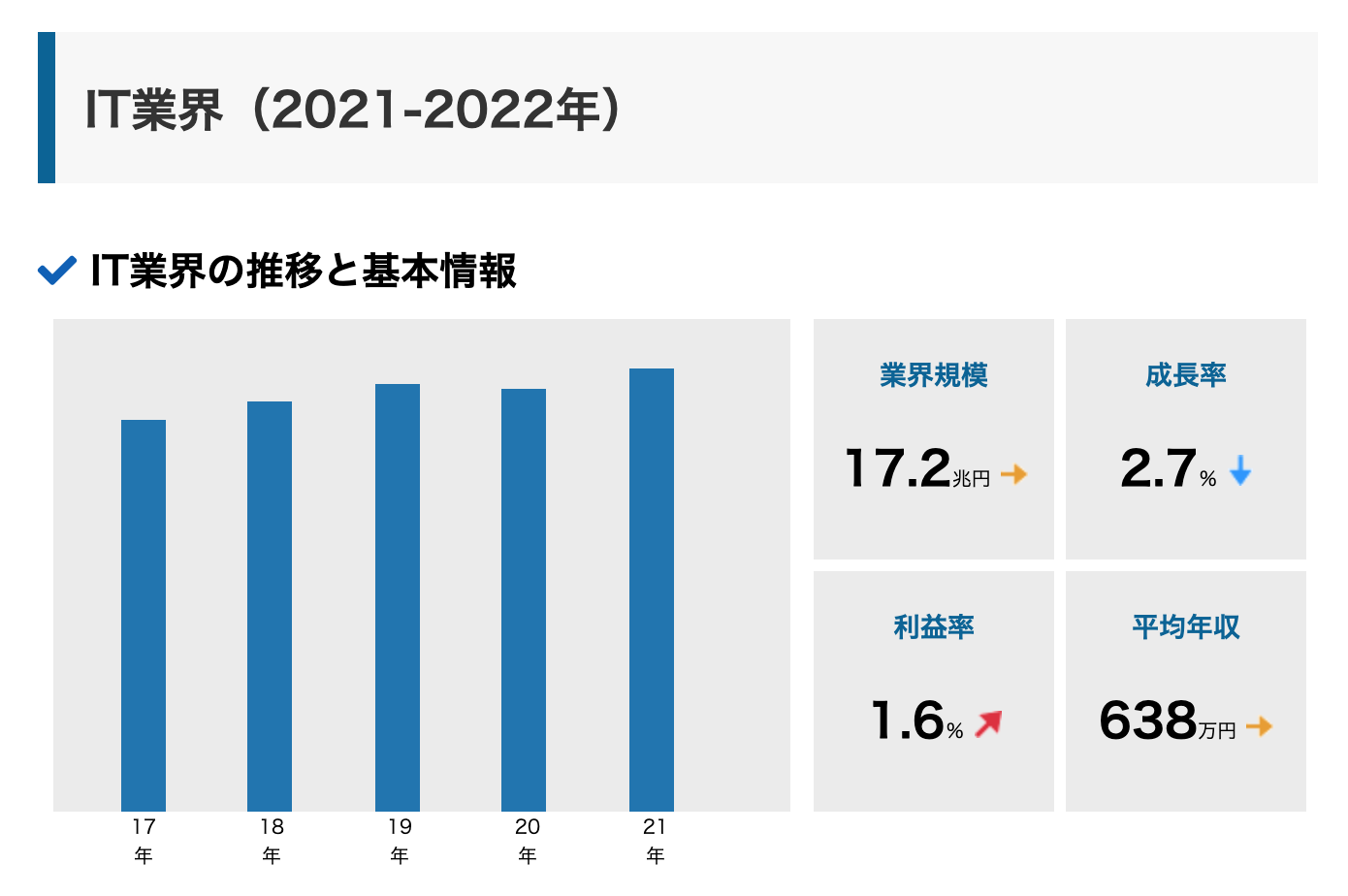

A) 規模、成長率、利益率、平均年収が年々低下している業界で猛烈に働く。

B) 規模、成長率、利益率、平均年収が年々成長している業界でそこそこ働く。

これ、どちらが稼げると思いますか?答えは簡単、圧倒的にBですね。

就職にあたり、やりがいとか好きなブランドなどで選ぶことも否定はしませんが、投資するための種銭を稼ぐことを目的にするとだいぶ変わります。収入を得るための時間対効果が最優先だからです。そこで業界成長に乗っかり、給料はしっかり、勤務時間はそこそこ、という理想を追いかけることになります。

つまり、身を置く業界で将来の資産形成の道のりも大きく変わるわけですね。ぼくが良く利用するのは、業界のランキング、シェアなどを独自に調査しているサイト「業界動向サーチ」です。

近年、急成長している業界のほか、業界別の状況を天気図で示すなど、一目で傾向を把握することができます。なお、ぼく自身は2000年の社会人から一貫してIT業界に身を置いています。

【出典】IT業界の動向や現状、ランキングなど(業界動向サーチ)

2022/03/16

昔ほどの勢いはなくなりましたが、現在でも緩やかな成長傾向にあります。そんな中で、ぺいぱの年収については頭打ち感が出てきています。

<🤲ぺいぱの手取り年収推移>

2017年: 901万円

2018年:1,009万円(+11.98%)

2019年:1,093万円(+8.32%)

2020年:1,191万円(+8.96%)

2021年:1,232万円(+3.44%)

2022年:1,236万円(+0.32%)

※カッコ内は前年同期比

今年は昨年度の会社業績が優れなかったこともあり確実に下がることが見込まれます。そこで2つめの収入多線化が重要になってくるわけです。

多くの方の収入源は勤務先からの給料一本かと思います。ぼくもそのうちの一人です。これは非常に危険な働き方です。特に新卒入社してその後10年、20年とその会社しか知らない方というのは、得た力がその会社でしか通用しない可能性だってあります。

業績不振で給料が大幅に減額される、育児で勤務できなくなる、ストレスで会社に行けなくなる、もちろん会社が倒産するなんてこともあり得ます。つまり、会社からの給料というのは非常に不安定な上に成り立っているわけです。

何かあったときのために複数の収入口を作っておく。そう、収入の多線化を進めていくことが大事なのです。こんなものが考えられますね。

■ネット系

・アンケートモニター

・せどり

・ポイ活

・ブログ

・YouTube

■投資系

・株式

・不動産

・太陽光

・腕時計

・アート

■労働系

・アルバイト

・副業/兼業

ぼくはこれまで株式投資しかやってきませんでした。しかし、2020年8月に始めたブログを皮切りに翌年からYouTubeも始めまして、まだまだ小さい金額ですがどちらも今年から収益化し始めています。また不動産については現在持ち家を賃貸に出していますのでそこからの家賃収入も発生しています。

こうした副業収入は会社給料に遠く及びませんが、コツコツ・たんたん・中長期で小さいところから育てていくことが重要です。こうやって入金力を維持向上し続ける努力も、年間360万円の投資には必要となります。

おしらせ

キャラクター”ぺいぱ”がデザインされた「資産運用学園やわらか中学校」公式アイテムがついに販売開始!トイレットペーパーを模したキャラデザの由来は、古くなったお札が再利用されてトイレットペーパーになることや、ウン(運)がつく縁起ものだからなど、諸説あり。いずれのアイテムも日常使いできるシンプルデザインです!ぜひお買い求めください!

さいごに

今回は「新NISAに向けて必見!年間360万円の投資を丸2年続けて分かったこと」についてお届けしてきましたがいかがだったでしょうか?

<年間360万円の投資を丸2年続けて分かったこと>

①買い付けを自動化させることが大事。

②赤字収支でも月30万円の投資を堅持することが大事。

③評価額を毎日いちいちチェックしないことが大事。

④分散された低コスト商品を少数に絞り込むことが大事。

⑤入金力の向上に努め続けることが大事。

新NISAで1,800万円の枠を最速で埋めるためには年間360万円の投資を丸5年続ける必要があります。①③④はテクニックの話、②⑤については原資確保の努力について触れました。

人間というのは枠があると埋めたくなる生き物です。そうした点でつみたてNISAの年間40万円、月3.3万円というのは12で割り切れないことを除けば絶妙な金額感でした。

月に3.3万円を捻出することであれば、毎日買っていたお菓子をやめる、サブスク利用を見直す、弁当を持参するなど日頃のちょっとした改善で目指していくことができます。最初の資産形成にとってはとても現実的なハードルなわけです。

ただし、新NISAではつみたて投資枠が120万円、併用可能な成長投資枠が240万円となります。非課税期間は無期限となりますから利用を焦る必要はないのですが、それでもやはり「投資は早く始めて寝かせたもん勝ち」です。早いところ埋めたくなるわけです。

しかし年間40万円の枠を埋めるのと、360万円を埋めるのとでは天と地ほどの差があります。今までの延長でなんとかなる範囲を優に超えています。でも、だからこそ取り組み甲斐があるとぼくは思います。

馬車をどれだけ改良していっても自動車にはなりません。パソコンがどれだけ進化を続けていってもスマートフォンにはなりませんでした。それと同様、資産形成に本腰を入れるのであれば、抜本的に発想を変える必要が出てきます。

今までの当たり前を徹底的にゼロから見直していくことで、新NISA年間360万円投資への道は開かれます。

ぼくも過去2年できていたからといって、この先5年同じようにやり切れるとは限りません。家族構成が変わる可能性もあるでしょう。会社勤務をやめている可能性もあります。事故や病気で入金力に陰りが出ることだって考えられます。

それでもやっぱり枠は埋めたい(笑)!そう、これが人間のサガです。

人生はノーコンティニュー!悔いのないようにやっていきましょう!

では、ごきげんよう。

なぜ努力をするのか?それはそこに枠があるからだ。