・貯蓄率を重視する理由

・まず気付く、そして行動に移す

・資産形成は生活習慣

ごきげんよう、ぺいぱです。

このブログの内容は動画でも解説しています。

皆さんは毎年どのぐらいの貯蓄ができていますか?総務省が今年2月に公表した「家計調査 家計収支編 2022年」によると、二人以上勤労者世帯での平均貯蓄率はこのようになっています。

<二人以上勤労者世帯の平均貯蓄率>

全体:33.6%

〜29歳:40.6%

30〜39歳:41.4%

40〜49歳:33.4%

50〜59歳:32.8%

60〜69歳:26.2%

70歳〜:33.9%

【出典】平均貯蓄率33.6%。20代、30代で貯蓄ぐせをつける:2023年時点・最新版(All About)

2023年05月16日

あくまで平均値なのでここから実態を読み解くのは難しいですが、だいたい3割ぐらいの貯蓄率を維持していれば合格ラインと言えそうです。そんなぼく自身はどうか。2014年はなんと貯蓄率ゼロなんてこともありましたが、その後は波があるものの回復してきています。

2017年:27.39%

2018年:41.48%

2019年:7.36%

2020年:59.98%

2021年:60.57%

2022年:44.21%

特に資産形成に着手し始めた2020年から2年間は6割近くでしたが、コロナ禍でのおうち時間増加に伴うブースト効果もありました。そのため外出が増えた昨年2022年は4割強と急減速しています。

それでも6年平均で40.17%。ぼくは独身であるという点も考慮は必要なものの、先ほどご紹介した二人以上勤労者世帯での平均貯蓄率よりも高い位置をキープできています。

資産形成においてどれだけ貯蓄できるかはすごく重要です。いつもご紹介をする資産形成の方程式にある通り、如何に余剰資金を作りそれを資産運用に回せるか。それが全てと言っても過言ではないからです。

(収入 - 支出) + (資産 × 運用利回り)

フロー ストック

もちろん稼ぎが多いに越したことはありませんが、それでも貯蓄率をぼくが重視するのはこうした点からです。

・年収が2,000万円あろうが貯蓄率ゼロでは資産形成が進まない

・年収が500万円でも貯蓄率4割ならば年間200万円が生まれる

極端な例ではありますが、明らかに後者の方が正しい家計であると言えます。

今回は「お金を増やしたいなら今すぐに辞めた方が良い行動」と題しまして、金融資産4,000万円を突破したぺいぱ自身が実際に行ってきたことをまとめました。

2018年5月末:1,301万円

2023年5月末:4,523万円(+247.65%)

※カッコ内は増加率

ぼくの過去5年間での金融資産増加率は+247.65%、つまり3.47倍となっています。この原動力は株式での運用益にあるわけですが、大本を辿ると運用のための種銭を用意できたことであり、その原資は何から生まれたのかというと貯蓄から、というわけです。

今回のお話が、資産形成をすでにされている方だけでなく、これから始めようという方も含めて、皆さんの参考になれば嬉しいです。

① 会社員での給料だけが収入源。

② 数百円、数%の差を意識しない。

③ 他人と競争をしてしまう。

④ 急いでお金持ちになろうとする。

⑤ 失敗を慌ててカバーしようとする。

⑥ リスクを取りに行かない。

⑦ 価値を生まないものを買う。

お金を増やしたいなら今すぐに辞めた方が良い7つの行動

では早速いってみましょう!

収入に限らず1つのことに頼り切っている状態は危険です。平時が崩れた場合のリスクヘッジがされていないためです。

例えば通勤電車が分かりやすいですね。交通障害が発生して不通となった場合、オフィスまでの通勤経路がその路線だけの場合、復旧まで待つしかありません。

通院でも同様です。いつも通っている病院がなくなったり、担当医の転勤が発生した場合、すぐに次の選択肢を用意できるようにしておかないといけません。

ぼくはブログ記事やYouTube動画をMacで作成し、皆さまにこの話題をお届けしているわけですが、データは外付けハードディスクにコピーを取っています。

つまり、どんなことでもバックアッププランを用意しておくことは重要なわけです。

多くの方の収入源は勤務先からの給料一本かと思います。ぼくもそのうちの一人です。ただ、これも非常に危険な働き方です。特に新卒入社してその後10年、20年とその会社しか知らない方というのは、得た力がその会社でしか通用しない可能性だってあります。

業績不振で給料が大幅に減額される、育児で勤務できなくなる、ストレスで会社に行けなくなる、もちろん会社が倒産するなんてこともあり得ます。つまり、会社からの給料というのは非常に不安定な上に成り立っているわけです。

何かあったときのために複数の収入口を作っておく。そう、収入の多線化を進めていくことが大事なのです。こんなものが考えられますね。

■ネット系

・アンケートモニター

・せどり

・ポイ活

・ブログ

・YouTube

■投資系

・株式投資

・不動産投資

・太陽光投資

■労働系

・アルバイト

・副業/兼業

ここが本題ではないためざっくりとした紹介で恐縮です。この中で、すでにいづれかをやられている方もいらっしゃるのではないでしょうか。

ぼくはこれまで株式投資しかやってきませんでした。しかし、2020年8月に始めたブログを皮切りに翌年からYouTubeも始めまして、まだまだ小さい金額ですがどちらも収益化し始めています。また不動産については現在持ち家を賃貸に出していますのでそこからも家賃収入も発生しています。

こうした収入は会社給料に遠く及びませんが、コツコツ・たんたん・中長期で小さいところから育てていくことが重要です。

ことわざに「一円を笑う者は一円に泣く」というものがあります。これは、一円をバカにして笑う者は、やがて一円にも困るようになる。金銭は少額でも粗末にしてはならない。そんな意味があります。

これは本当にその通りで、お金持ちは小さい支出に対して敏感です。マイクロソフトの創業者ビル・ゲイツさんは16兆円を超える資産を持っていますが、マクドナルドでハンバーガーを買うときは必ず割引クーポンを使う、というのは有名な話です。

使わなくて良いところには一切お金を使わない。こうした姿勢を徹底しているからこそ、お金が増えていくスピードも高まるわけです。無意識の内に使ってしまう少額のお金のことを「ラテマネー」なんて呼びますね。この名称は一杯のコーヒー代からきています。

仮に1日100円を節約したとしましょう。月におよそ3,000円。年間では3.6万円。40年間続けると144万円にもなります。人間はどうしても手元の事象だけで判断をしてしまいがちですが、それが繰り返された後にどうなるのかをもっとイメージする必要があります。

動画をはじめとするサブスク(定額制サービス)などは良い例。一見すると月500円、1,000円というのはリーズナブルに感じるかもしれませんが、年間を考えた時に本当にその価値があるのか、使い切れるのかどうかを改めて考えた方が良いですね。ぼくは2020年に家計の大改善をした際、サブスクを一斉解約しました。無きゃ無いでなんとかなるものです。

あともう一つ、今の100円は将来の100円ではないということ。著名投資家のウォーレン・バフェットさんはあるイベントで学生からこう問われました。「100ドル札を落としたら拾いに戻りますか。それとも貧しい学生に拾わせてあげますか」。それに対しての回答は「もしビル(同席していたビル・ゲイツさん)が10セント落として出て行ったら、私が拾う」というものでした。

【出典】「世界一の金持ちになっても10円玉を拾う」バフェットが投資家として尊敬を集める本当の理由(プレジデントオンライン)

2022/04/09 10:00

このエピソードは、お金持ちであろうとそうでない人であろうと10セントは同じ10セントである、ということを教えてくれます。また、お金の価値自体はインフレにより下がっていきますが、投資を通じて稼ぐという力を持っていることも忘れてはいけません。

100円を年利5%で50年運用し続けた場合は1,147円(+1,046.74%)。実に10倍以上になる計算です。あなたがコンビニでなんとなく消費した100円、誰かにおごった100円、どこかに落とした100円には、そんな力が秘められています。

我々個人投資家は、そうした無駄を極限まで絞り、そこで生まれた原資をできるだけ低コストのインデックスファンドに投じていく必要があるというわけです。

お金を失うもっとも大きな原動力はなんでしょうか?それは「見栄」です。「見栄」は、実際以上によく見せようとする態度のことを指しますが、良い家に住みたい、良い車に乗りたい、良い服を着たい、良いレストランで食事をしたい。多くは他人への見栄が行動の源泉になっています。

こうした心理は小さい頃から生まれるものです。ぼくの場合の原点は「みんな持ってるからファミコン買って」です。どの時代でもどの世代でも周りの目を気にしてモノを買ってしまうことは繰り返されます。

大人になればそれが加速していくわけです。ではそうした見栄消費を抑制するためにはどうするべきなのか?ポイントはこちらです。

・自分にとって本当に必要かどうかを考える

・比較を他人とではなく過去の自分とする

判断をする際の物差しをどこに置くのか、ということですね。ぼくは貯蓄率ゼロ時代があったことからも元浪費家。1つのモノを購入すると、その周辺も一新したくなり、支出は雪だるま式に増えていました。また、知人との飲み会は気乗りしないものも含めてすべて顔を出していました。

これらは判断基準が相手にあったんですね。相手が驚くだろう、喜ぶだろう、びっくりするだろう。対面を気にしすぎて、自分にとってそれがあるとどんな価値を得れるのかなんて微塵も考えていませんでした。

放っておくと怖いものでお金は青天井で外に出て行ってしまいます。何故ならば自分にお金がなくても、分割払いとかリボ払い、消費者金融など、払う手段は世の中いくらでも存在するからです。だからこそ、先ほどの物差しを自分に対して向けてみることが大事なわけです。

SNSを利用していると資産形成に関する話題を扱っている方は多いわけですが、金融資産がいくらとか、何に投資をしているとか、他人に憧れてやっていることをそのまま追いかけても仕方がありません。

置かれている状況、それは家族構成や職業、年齢、住んでいる地域などあらゆる点で自分と他人には違いがあるからです。そのままマネをするのではなく、必要なエッセンスだけを取り入れて自分流にしていく、という視点が大事になります。

ぼくが発信している情報についても同様。ぜひ、ご覧いただいている皆さまお一人お一人にとって、価値がある、意義があるなと感じた部分だけを抽出し、自分のものとしていただければ幸いです。

金融資産1億円、誰もが欲しいですよね。なお、この額は大学を卒業してからフルタイムで60歳まで会社員をやり通せば到達する金額でもあります。独立行政法人労働政策研究・研修機構の調査によると、退職金を含まない生涯賃金は男性でおよそ2.7億円、女性でおよそ2.2億円。

社会保険料や所得税・住民税などを差し引くと手取りでは男性でおよそ1.89億~2.16億円、女性でおよそ1.54億~1.76億円と推定されます。これは平均値ですから、実態に近い中央値ではもう少し下がると思います。

いづれにしても60歳までに金融資産1億円を得ることは、ライフイベントでの支出があることを踏まえても、そこまで無茶苦茶な難易度ではないということです。

ただし、ほぼ全ての方は「いやいや、老後に1億円じゃなくて、今すぐ欲しいのよ」と感じるかと思います。これは例に漏れずぼくもそうです。

時間を山ほどかければお金を作ることの障壁は下がります。給与を受け取る回数が純粋に増えますし、資産運用に回していればそれが低リスク・低リターン商品だったとしても、爆発的な複利効果を生み出すからです。

ただ、そこまで待てないのが人間というもの。FXや暗号資産を扱った詐欺事件での被害、信用取引や高レバレッジ商品へ手を出して大火傷など、こうした人の欲を発端として発生する事案は枚挙に遑がありませんね。

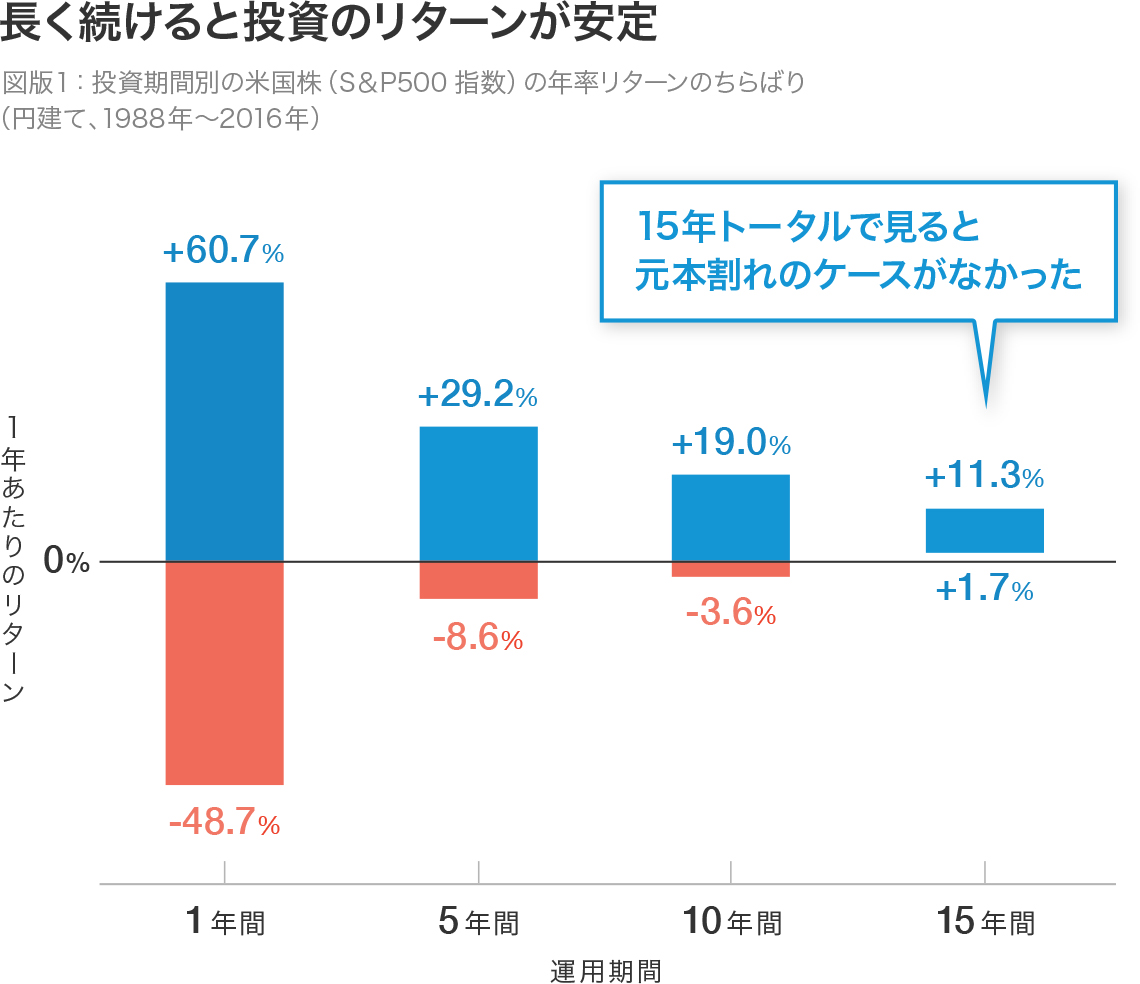

1988年から2016年のS&P500(配当込、円建て換算後)を対象に、1年だけ投資した場合から15年間投資し続けた場合まで「1年あたりリターン」を比較すると、15年間投資し続けた場合、元本割れしないという統計データがあります。

15年以上の運用で概ねプラスに振れるというのは全世界株式でも同様です。

つまり急がなければお金をしっかり確度高く育てていく方法は存在しているのです。にも関わらず先ほどのような事案はなぜ減らないのか。それは誰しもが「今すぐ楽してお金持ちになりたい」からです。身も蓋もない言い方ではありますが、これが人間の性ですね。

ぼく自身もそんなことを夢見て2004年に始めた日本株でやれもしないデイトレードにより100万円ほどの損失を出しました。2018年初頭の暗号資産市場大暴落では、その直前に入ったボーナスを全て突っ込み300万円ほどの損失を出したわけです。

それらもすべて「急いでお金持ちになりたい」という欲望がそうさせています。こうした気持ちを抑えていくためには一にも二にも焦らないこと。これに尽きます。

では、なぜ焦ってしまうのか。それは見なくてもいい周りの成功者の存在がありますね。昔は周囲にいる方がお金持ちかどうかなんて分かりようもありませんでした。良い車に乗っている、家がお屋敷のように広い、会社を経営しているなど、周辺状況から想像するしかなかったからです。

しかしSNS時代になり、それが数字で見える化されます。数千万円を達成してサイドFIRE(経済的に自立した早期退職)しました!なんていう人たちがツイッターにもYouTubeにもゴロゴロいるわけです。

それを見えれば「なんで自分は…」なんて焦りもします。先ほどの「他人と競争するな」にも通じるところがありますが、こうした情報に踊らされてはいけませんね。

若くしてFIREされている方は、本当にご自身でゼロから努力をされて達成した人もいれば、相続などでブーストがかかっている方もいるでしょう。そんな実態までは伺い知ることができませんし、そもそもそうした生活や資産実態が本当かどうかすら分かりません。

ぼくはFIRE民や億り人のSNSによく目を通しますが、すべてエンタメだと捉えています。テレビ番組だってノンフィクションを謳いながらも人の手で編集をされたものです。切り取り方一つでどうとでも見える。まったく同じ原理ですね。

「急がば回れ」。物事を急いで行おうとする場合、他にトリッキーで魅力的な打ち手がいくつかあろうとも、着実な方法を取る方が結果的に目的を早期に達成できる、ということわざ。

資産形成でもまったく同じことが言えます。ぼくがオルカン(全世界株式)一本足打法でやっているのも、1年後に2倍、3倍を目指すのではなく、20年後、30年後に大きく育っていることだけを見ているわけです。

こちら、先ほどの「急いでお金持ちになろうとする」の続編にあたります。大体、そういう方は失敗をして、慌ててリカバリーをしようとしてさらに失敗を大きくしていくことになります。これ、ぼくの実体験です。

過去事例でご紹介した数百万円単位の個別株や暗号資産での損失は、本来であればもっと少額の傷で済んだわけですが、それを取り戻そうとして不要な手出しをし、さらに傷口を拡大させた例だったからです。

ぼくはIT企業勤務の会社員ですが、仕事のプロジェクトでも、数億円を投じたものの進捗が良くなく、継続か中止かの判断を迫られた際に「投じた費用がもったいないから作りきっちゃった方が…」という、いわばもったいない、無駄にしたくない、そんな意識で判断を誤らせ、損失が拡大するケースが存在します。

超音速旅客機コンコルドの事業失敗を由来に「コンコルド効果」なんて言われますが、これと投資での失敗をさらに悪化させることは感覚的にすごく近いですね。人間、どうしても目の前に起こった失敗を認めたくないからです。

だからこそ「無かったことにしたい」「失敗が起こる前の状態に戻りたい」そんな心理から、誤った打ち手を取ってしまうというわけです。

事業でも投資でも同様ですが、投じたお金がいますぐに価値ゼロになるわけではありません。投資を続けていればそのうち回収できる可能性もある、という淡い期待が判断をズルズルと先伸ばしさせることに繋がっています。

ですので、投資結果が想定と乖離した際に判断を迷わないよう、あらかじめ打ち手を決めておくことがオススメです。例えばぼくの場合はこうです。

・現金400万円前後を保有しておく以外はすべて運用に回す。

・オルカンは原則として年金支給フェーズまでは取り崩ししない。

・暗号資産の1BTC、1ETHはそもそも持ってないものとする。

現金保有額だけを決めておき、そのほかの運用商品は売却しないというシンプルさが特徴です。これは、40代半ばであることやキャッシュフローが潤沢であることから取れる打ち手でもあります。

人によっては「購入後○%以上下落したら売却」「価格が〇〇円以下になったら買い付け」などのルールを設けている人もいるでしょう。ルールのあり方は様々ですが、予めそうしたことを決めておくことで誤った判断を避けることができます。

資産形成の方程式。何度もお届けしているので暗記された方も多いかと思いますが、改めて見てみましょう。

<資産形成の方程式>

(収入 - 支出) + (資産 × 運用利回り)

フロー ストック

左側(フロー)を大きくし、それを右側(ストック)に置き換えていくことで資産は育つということです。先ほど生涯賃金を紹介したように、フローだけでも時間さえかければ億単位にお金を増やすことは可能です。

ただしそれは爆発力に欠けます。多くのビリオネアたちがストック、つまり自分で事業を起こしてその持ち株の価値向上によって富を築いているように、我々個人投資家も資本主義の波を活かしていく必要があります。それが株式投資です。

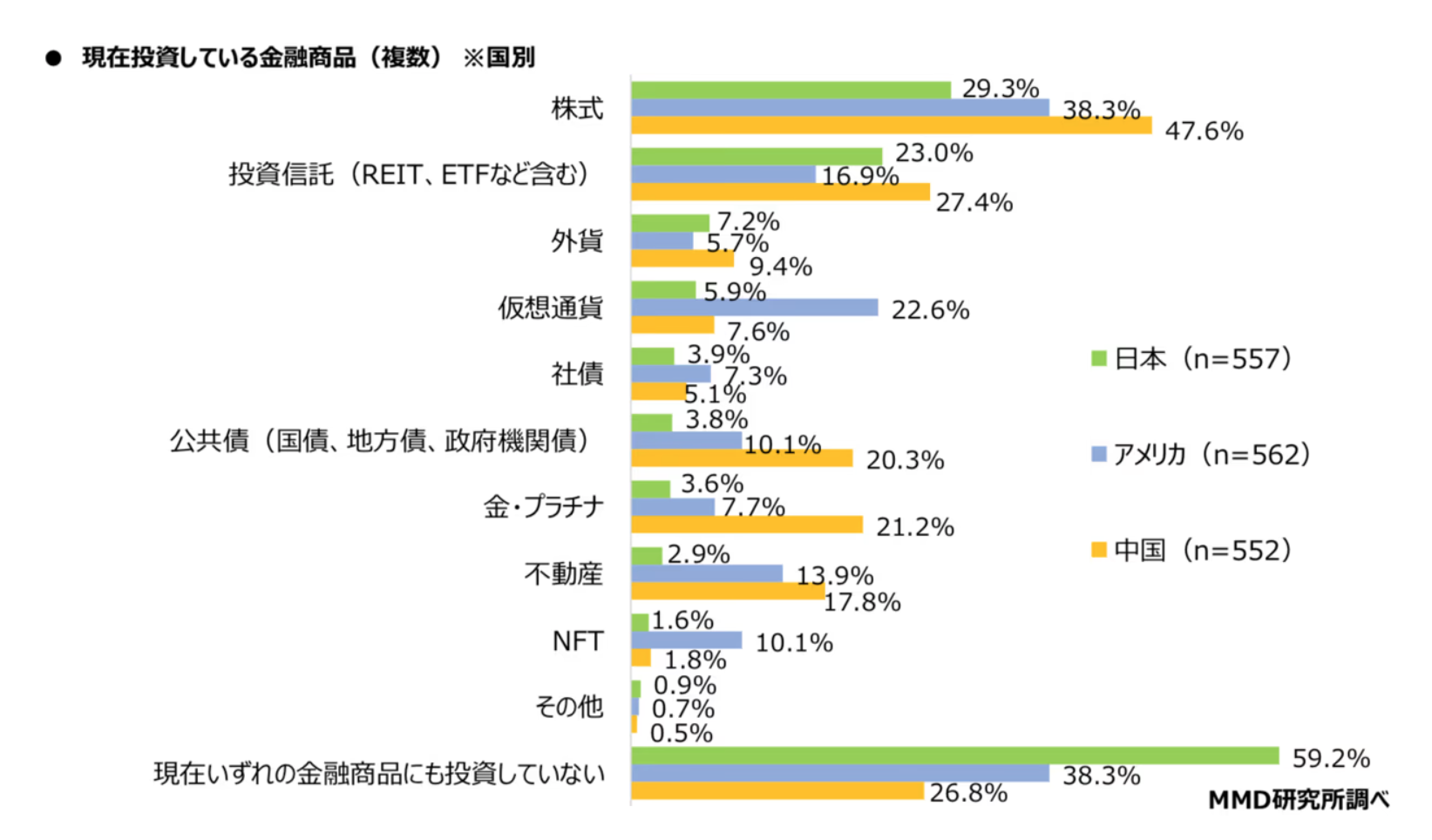

MMD研究所の調査によるといかなる投資も行っていない日本人の割合は59.2%。アメリカだと38.3%、中国だと26.8%となっています。日本は「貯蓄から投資へ」というスローガンが掲げられている一方で、お金が投資に向かっていない実情が見て取れます。

【出典】いかなる投資も「行っていない」日本人は、いまだ約6割も存在する。(Business Insider Japan)

Oct. 20, 2022, 04:30 PM

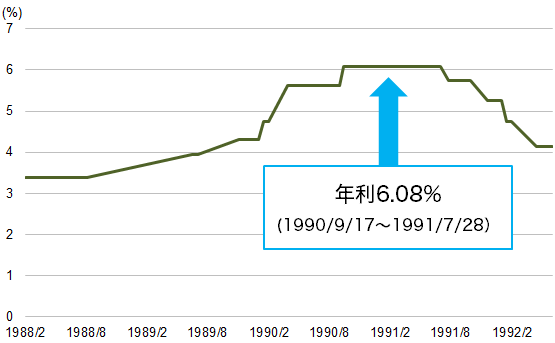

いまだに貯蓄が美学とされているのは、銀行にお金を預ければ10年で2倍近くに増えるという夢のような時代があったからとも言えます。日本銀行の統計資料では、定期預金(1年)の金利は1990年9月には6.08%でした。

しかしその後のバブル崩壊に伴って金利は下落を続け、1999年には早くもゼロ金利目前まで落ち込み今に至ります。

【出典】今では信じられない、ほぼノーリスクで年率5%増えた時代(MonJa)

2021.2.10 更新

現在ですとみずほ銀行の普通預金金利は0.001%、定期預金金利だと0.002%となっています。つまり100万円を預けても1年で10円〜20円しか生み出しません。銀行預金も立派なストックです。減りもしないけど増えもしないものに資産を置いたままだと、フローだけで資産形成をする歪な構造となります。多くの日本人がこの状態であることを、先ほどの情報は伝えているわけです。

ぼくの勤務先では企業型確定拠出年金(企業型DC)が導入されています。企業が掛金を毎月積み立て(拠出)し、従業員(加入者)が自ら金融商品を選択して年金資産の運用を行うという制度です。

取り扱われている商品、大きくはこの2つに分かれます。

・元本確保型

→「積み立てた元本が保証されているタイプの運用商品」のことで定期預金や保険がこれに該当。

・元本変動型

→「積み立てた元本が運用状況により変動するタイプの運用商品」のことで投資信託がこれに該当。

もちろんどちらにもメリット・デメリットは存在しますが、2020年時点では「元本確保型」の割合が資産残高ベースで47.8%にもなるそうです。商品数は「元本変動型」よりも圧倒的に少ないにも関わらずです。

このように極端に元本割れを敬遠するのが国民性なのだとするとすると、ぼくたちのような現金保有をほとんど行わず、ほぼ全ての余剰資金を株式にぶち込んでおく、なんて人種はかなり稀なのだと思います。

しかしそれを極端に避けてしまうと、方程式でいうところのフローだけでお金を積み上げていくしかなくお金持ちは遠ざかります。また、円安が加速してる中で、日本円だけを保有して生活をするというのもリスクがあるわけです。

お金持ちの買い物と、そうでない人の買い物。大きな違いはなんでしょうか?それは価値の有無です。例えばオルカンやS&P500を何十万円、何百万円と購入している人はなぜそれらを買うのでしょうか?

それは将来的に価値が上昇していくと考えるから買うわけです。株式に限らず不動産や暗号資産など多くのものがそれに該当しますね。では日常生活で購入するものをそうした観点で見たとき、皆さんは価値のあるものを購入しているでしょうか?

ぼくの場合ですとこんなものが例に上がりますね。

<📚FPの参考書>

FP(ファイナンシャル・プランニング)技能検定資格の取得にあたり、参考書を2,000円で購入しました。専門のWebサイトやYouTube動画だけでもFPを学べはしますが、体系的に情報を把握するためには今でも書籍が有効だからです。

この書籍購入が決定打になったわけではありませんが、ぼくは無事にFP2級に合格をしました。FPは資産運用だに限らず、保険や税金、不動産など幅広くお金の知識を得るには大変便利です。

FPの知識を生かした仕事こそしていませんが、友人・知人からの資産形成について相談を受ける機会も増えてきましたから、2,000円の投資に対して大きなスキルを手に入れたと考えることができます。

<💻レンタルサーバー>

ぼくは2020年8月にブログ「やわらか中学校」を開設し、翌年6月にYouTubeチャンネルもスタートしました。もともと保有をしていたMacBookやプリインのアプリだけで制作しているため追加投資はありませんが、唯一ブログ用にレンタルサーバーを契約しています。

年間で1万円ちょっとかかっており、もうすぐ3年ですから3万円強。ではこの支出がその後どうなったかというと、「やわらか中学校」というコンテンツと「ぺいぱ」というキャラクターを生み、かつ今年からブログもYouTubeも収益化し始めています。

年間1万円はけして安い買い物ではありませんが、しっかりリターンも得始めているということです。

この考え方は自己投資に限りません。例えば友達と映画を見に行く、食事に行く、買い物をする。あらゆる支出に対してどのような価値があるのかを考えることは大変重要です。

ぼくは「何をするか」ではなく「誰とするか」の観点も重要視しており、プライスレスな時間の過ごし方も大きな価値の一つですね。ですので誰とでも行くのではなくしっかり取捨選択をする。こういう判断も必要だということです。

衝動買いをやめる方がいい理由もここにありますね。衝動的にお金を払っているわけなので、価値換算ができていないわけです。一瞬の満足感が終わった後には後悔しか残りません。

さいごに

今回は「お金を増やしたいなら今すぐに辞めた方が良い7つの行動」と題してご紹介してきましたがいかがだったでしょうか?

① 会社員での給料だけが収入源。

② 数百円、数%の差を意識しない。

③ 他人と競争をしてしまう。

④ 急いでお金持ちになろうとする。

⑤ 失敗を慌ててカバーしようとする。

⑥ リスクを取りに行かない。

⑦ 価値を生まないものを買う。

言葉では分かっているけど、日頃からなんとなくしてしまっている行動がいくつかあったのではないでしょうか。ぼく自身もこれらをすべて行ってきたわけですが、ある意味「生活習慣」だったとも言えますね。

過ちにまず気付く。そして改善に向けた行動を起こす。この2ステップを踏めれば、きっと劇的にお金は自分に集まり出すはずです。

少なくてもぼくは2020年の夏頃からこれらを意識して資産形成に着手したわけですが、金融資産は大きく膨らみました。すべては今回ご紹介した7つの行動習慣を実践してきた結果です。

もちろんストックでの成績が、投資を開始した時期によって優れないという方もいるでしょう。しかし、こうした取り組みは短期で見てはいけません。5年、10年、15年とかけ、コツコツ・たんたん・中長期で腰を据えてやっていく必要があるからです。

いずれもいまこの瞬間から劇的に状況が変わるような行動はありません。地味ではありますがこうした考え方こそ長期熟成。振り返るといつの間にか効果が出ている。そんなものです。

偉そうなことを言っているぼく自身もまだまだ始めたばかり。皆さんと一緒に今後も粘り強く取り組んでいきます。一緒に長いマラソンを走り抜きましょう!

人生はノーコンティニュー!悔いのないようにやっていきましょう。

では、ごきげんよう。

資産形成は粘り強さがものをいう。